2017�N6��10�����Zpart1

2017�N6��10�����Zpart1

part1�@��蕶

���� �ၜ

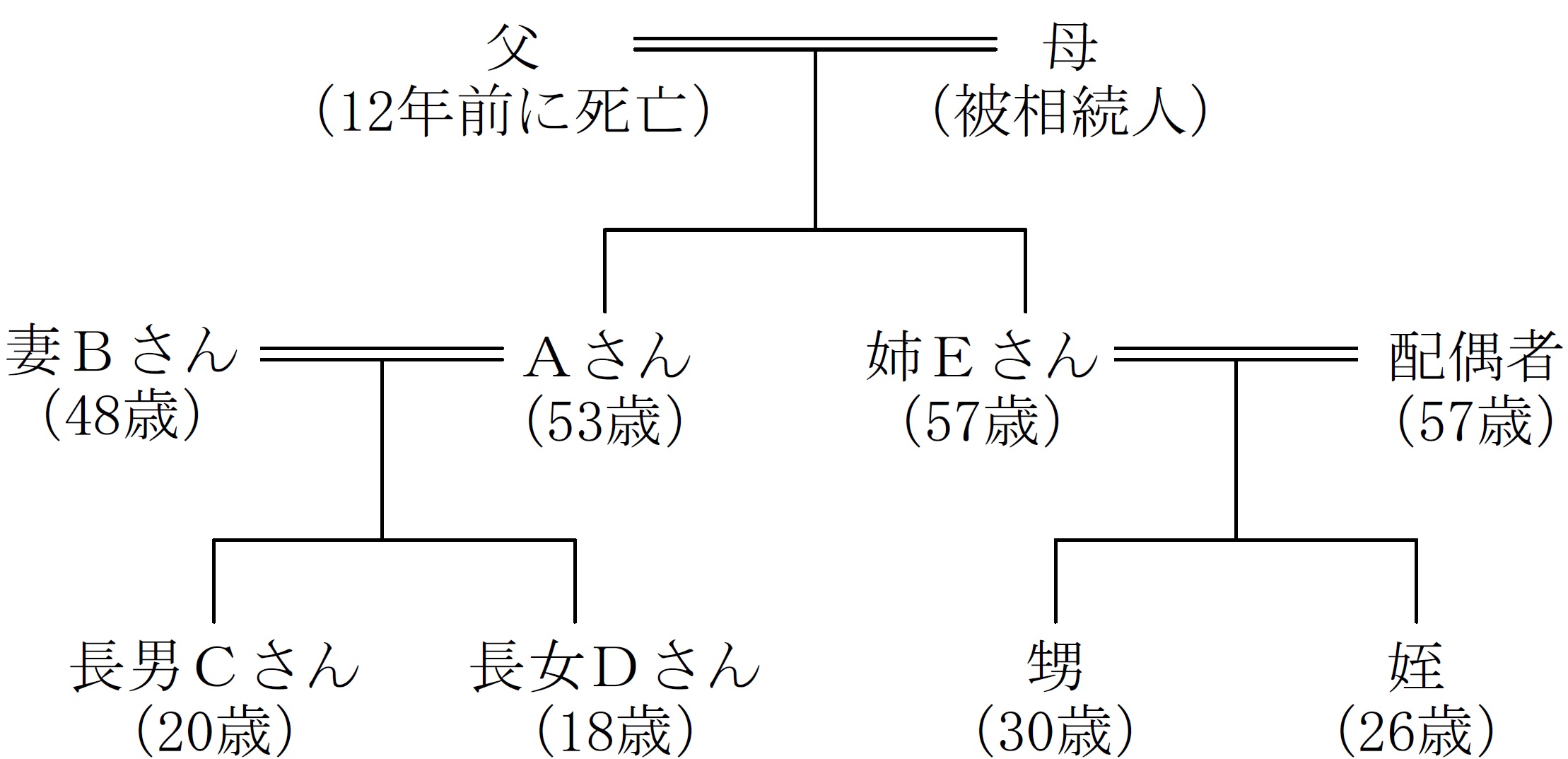

�`����i53�j�́A��s���ɂ���w�s�̏o�g�ł��邪�A�n���s�s�l�s�ɏ��݂���l��w�ɐi�w�����B�l��w���ƌ�́A���s�ɖ{�Ђ������胁�[�J�[�ɏA�E���A���݂͉c�ƕ���̕����E�ɂ���B�`����̉Ƒ��́A�Ȃa����i48�j�A���j�b����i20�j����ђ����c����i18�j�̂R�l�ł���A�l�s���ɂ���؏グ�Б�i���݃}���V�����j�ɏZ��ł���B

����29�N�S���A�w�s���̎��ƂłP�l��炵�����Ă�����e�����S�����B��e�́A���O�ɂ`����юo�d����Ƙb���������������ŁA���M�؏��⌾���쐬���Ă���A�����l�ł���`����Ǝo�d����́A���̓��e�ɂ��Ĕ[�����Ă���B�`����́A����A�⌾���ɂ��Ăǂ̂悤�Ȏ葱��������悢���A�܂��A���Y�̖��`�ύX�葱���͂ǂ̂悤�ɐi�߂���悢���A����ɑ����ł̐\���葱��K�v���ނɂ��ĂȂǁA�킩��Ȃ����Ƃ������B

�`����́A���Ƃɂ͏Z�ޗ\�肪�Ȃ����߁A���Ƃ̕~�n����ь����p���A���̔��p�����łl�s���Ɏ�����w�����悤�Ǝv���Ă���B�Ȃ��A�o�d����́A�w�s���ɕv�ƕ�炷�����ۗL���Ă���A�`�����Ƃ��������邱�ƂɈ٘_�͂Ȃ��悤�ł���B

�܂��A�`����́A��e�̑��������������ɁA���܂�̋��ł���w�s�ɉ��Ԃ����������Ƃ����C�������萶����悤�ɂȂ����B�`����́A�u�ӂ邳�Ɣ[�Łv�ɂ��āA����Ă݂����Ǝv���Ă��邪�A���̕��@��d�g�݂��悭�킩��Ȃ��B

�y�`����̐e���W�}�z

�y�⌾���̓��e�z�i�����ŕ]���z�A�y�n�͏��K�͑�n���̕]�����K�p�O�j

�P�D�`������������Y

(1)���ƕ~�n�i330�u�j�F 8,000���~

(2)���ƌ����i���a53�N�z�j�F 500���~

(3)����a���F 6,000���~

�Q�D�o�d������������Y

(4)���݃A�p�[�g�~�n�i200�u�j�F6,000���~

(5)���݃A�p�[�g�����F3,000���~

(6)����a���F6,500���~

���v�F�R���~

����e�̑����ɌW�鑊���Ŋz�̎��Z�z�i���K�͑�n���̕]�����K�p�O�j�́A�`����3,300���~�A�o�d����3,600���~�ł���B

part1 �|�C���g���

1. ���M�؏��⌾���̎葱��

(1)�U���E�ϑ��h�~�̂��߁A���M�؏��⌾�͏���ɊJ�����Ȃ�

(2)���F�̐\�����A�푊���l�E�����l�S���̌ːГ��{�̗p��

(3)��L(2)���ƒ�ٔ����ɒ�o���A���F�̐���

(4)�ƒ�ٔ������猟�F�����̒ʒm

(5)���F�����ɁA�����l����̂��ƁA�⌾���̊J���Ɠ��e�m�F�A���F�����̍쐬

2.�������Y�̖��`�ύX�葱��

(1)�a���̖��`�ύX�葱���i��s�̑��k�R�[�i�[���j

(2)�s���Y�̖��`�ύX�葱���i�@���ǂő����o�L�j

��L��������A�푊���l�E�����l�S���̌ːГ��{��⌾���E��Y�������c���̂ق��A�s���Y�ɂ��Ă͓o�L�듣�{�����K�v�B

�܂��A���Y�̖��`�ύX�ł͂Ȃ����̂́A���I�N���ɂ��Ă͖��x���N���̐����͏o�A�N���W�b�g�J�[�h�̖��������̎x�����葱�������K�v�ɂȂ�B

3. �����ł̐\���葱���̊T�v

�����ł̐\���Ɣ[�ł́A�����̊J�n�����������Ƃ�m�������̗�������10�����ȓ��ɍs�����Ƃ��K�v�B�Ȃ��A�����ł̐\�����̒�o��́A���Y���擾���������l�̏Z���n�̏����Ŗ����ł͂Ȃ��A�푊���l�̏Z���n�̏����Ŗ����ƂȂ�B

�\���Ɣ[�ł͑����l���g�ł��\�����A�{��̏ꍇ�����l�͔푊���l�̏Z���n�Ƃ͗���ĕ�炵�Ă���A�葱���ɂ�����Ă��Ȃ��Ǝv���邽�߁A�ŗ��m�ɐ\���Ɣ[�Ŏ葱���̑�s���˗����邱�Ƃ��Ă���B

4. ���K�͑�n�̓���̊��p���@

���K�͑�n�̓���́A���苏�Z�p��330�u�������80�����z�A���莖�Ɨp��400�u�������80%���z�A�ݕt���Ɨp��200�u�������50%���z�ƂȂ�A���莖�Ɨp400�u�Ɠ��苏�Z�p330�u�p����ۂ́A���ꂼ��K�p�\�ł��邽�߁A�ő�730�u�܂œK�p�\�B

�{��̏ꍇ�A���Ɠy�n330�u�ɓ��苏�Z�p��n��K�p����A�啝�ɑ����ŕ��S���y�����邱�Ƃ��ł��邪�A�z��҈ȊO���擾����ꍇ�ɂ́A�擾����ʋ��e���́A�����J�n�O3�N�ȓ��Ɏ�������L���Ă��Ȃ����ƂƁA�����J�n����̐\�������܂Ōp���ۗL���邱�Ɠ����K�v�B

�A�p�[�g�~�n�ɂ��ẮA�ݕt���Ɨp��n�Ƃ���200�u�܂�50���̌��z�Ώ��ƂȂ邪�A2��ވȏ�̑�n�ɓ���K�p����ꍇ�ɂ͈��̒����v�Z�ɂ�鐧��������A���Ɠy�n330�u�ɓK�p�����ꍇ�ɂ͓K�p�ł��Ȃ��B

�`����͎��Ƃp���Ď�����w����������]�����邪�A����K�p�ɂ͑����ł̐\�������܂ŕۗL�p�����K�v�ƂȂ邽�߁A�����ɔ��p����ꍇ�ɂ̓A�p�[�g�~�n�ɓ���K�p���\�B

�`����Ǝo�d����͈⌾���̓��e�ɔ[�����Ă��邪�A�{����K�p�ɂ�鑊���ŕ��S�̍��قɂ��Ă��A�ŗ��m�̋��͂Ď��O�Ɋm�F���A�ꍇ�ɂ���Ă͑㏞�������̌�������Ă���B

5. �Ɣ��p���̏��n�����̓���

�Ƃ̏��n������3,000���~���ʍT���́A������②�Ŏ擾�����푊���l�̋��Z�p�Z����A�����J�n������3�N��i���̔N��12��31���j�܂łɁA���p�z1���~�ȉ��ŏ��n����ƓK�p�����B

���ʍT���̑ΏۂƂȂ�Z��́A1981�N(���a56�N)�T��31���ȑO�Ɍ��z���ꂽ��ˌ����ŁA�푊���l��1�l��炵���Ă��������B�܂��A��������������n�܂Ŏ��ƁE�ݕt�E���Z�p�Ɏg���Ă��炸�A���n���Ɍ��݂̑ϐk��ɓK�����Ă��邱�Ƃ��K�v�B

�{��̏ꍇ�AA����̎��Ƃ͑ϐk������N���A����Γ���K�p���\�Ǝv���邽�߁A�ϐk��ɓK�����Ȃ��ꍇ�ł����t�H�[�����ĕ~�n�ƂƂ��ɏ��n���邱�ƂŁA����K�p�ɂ����n�����ւ̉ېŕ��S��啝�Ɍy���\�B

�Ȃ��A�Ƃ̏��n������3,000���~���ʍT���́A�������Y�����n�����ꍇ�̎擾����Z�̓���i�[�t���������ł̂������z���擾��ɉ��Z�j�ƕ��p�ł��Ȃ��B

6. �ӂ邳�Ɣ[�ł̐���

�ӂ邳�Ɣ[�ł́A�C�ӂ̎����̂Ɋ����ꍇ�A�����łƏZ���ł�����̍T�����邱�Ƃ��ł��鐧�x�B�u�ӂ邳�Ɓv�Ƃ��邪�A���g�̏o�g�n�Ɍ��炸�A�C�ӂ̎����̂Ɋ\�ŁA�z�ɉ������ԗ�i��z�z���鎩���̂������B

�ӂ邳�Ɣ[�Ń����X�g�b�v����ɂ��A�m��\���s�v�ȋ��^�����ғ��Ɍ���A�ӂ邳�Ɣ[�łɂ��悪5�c�̈ȓ��ł���A�m��\���s�v�Ŋ��T���\�����\�ƂȂ��Ă���B

�ӂ邳�Ɣ[�ł𗘗p����ꍇ�A�C���^�[�l�b�g��̃|�[�^���T�C�g�𗘗p����̂��ł��ȒP�ł��邪�A�{���A����̏ꍇ�A���Ƃp�����N�ɂ��ẮA�y�n�E�������̏��n����������m��\�����K�v�ł���Ǝv���邽�߁A�m��\�����ɊT���̐\�����s�����ƂœK�p�����B

���e�o�ƐE�Ɨϗ�

FP�̐E�Ɨϗ��́A�ڋq���v�̗D��A���`���A�����`���i�A�J�E���^�r���e�B�j�A�ڋq�̐����E���Ӂi�C���t�H�[���h�E�R���Z���g�j�̂S�B

�{��ł́AFP�ƌڋq�̗��v������ڋq�̔閧�R�k�����O����ǖʂł͂Ȃ��A���Z���i����@���ɂ�����d�v�����̐����`���Ɋւ��i�K�ł��Ȃ������ł��̂ŁA��ԏd�v�Ȃ̂́A�l�X�ȑ����ł̌y����E��Y������̕��@�₻���K�p�������ʂ�������Ɛ������A�ڋq�̗���x���m�F����u�C���t�H�[���h�E�R���Z���g�v�Ƃ������ƂɂȂ邩�Ǝv���܂��B

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()