2018年6月9日実技part1

2018年6月9日実技part1

part1 問題文

●設 例●

Aさん(78歳)は、大都市圏の中心部から電車で30分程度に位置するT市内の自宅で暮らしている。夫は10年前に亡くなっているが、Aさんは、現在、年金収入に加えて、夫の残した賃貸アパート等の賃料収入があり、生活は安定している。

Aさんには長男Bさん(53歳)と長女Cさん(51歳)の2人の子がいる。長男Bさんは大学病院で勤務医をしており、妻と子2人(19歳・16歳)とともに暮らしている。他方、長女Cさんは独身でAさんと同居し、地元の病院で事務員として働いている。兄妹間の関係は良好である。

Aさんは、同居している長女Cさんの将来のことを何かと心配しており、Aさん自身が亡くなった後、生活が困らないようにしてあげたいと思っている。そのため、長女Cさんになるべく多くの財産を相続させたいと考えている。

Aさんの夫は、生前、社長として食料品製造業のX社を営んでいたが、子2人が後を継がなかったため、現在は夫の甥(55歳)が社長を務め事業を継続している。X社と亡くなった夫は、生前、工場建設にあたり、夫所有の土地に対して相当の地代(3年ごとの改訂方式)による借地契約を締結しており、現在もAさんとX社はその契約を継続している。X社は年間900万円の地代をAさんに支払っている。しかし、この数年、X社の経営は厳しくなりつつあり、Aさんはこの地代収入がいつまで続くのか不安を感じている。Aさんは、X社が地代を払えなくなった場合、どうすべきか迷っている。

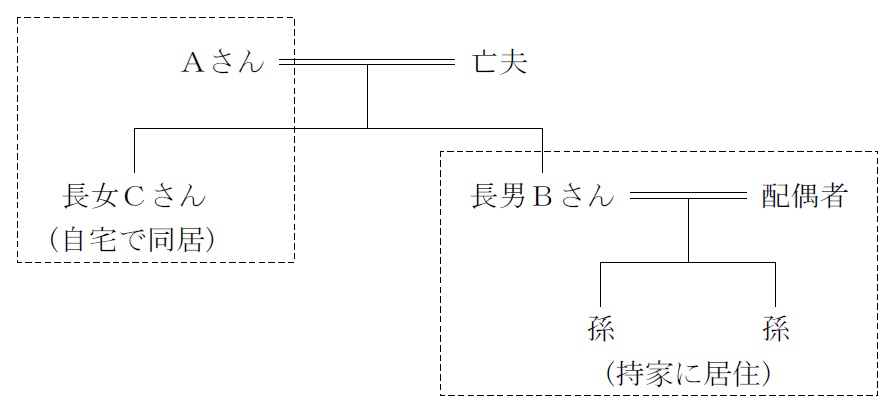

【Aさんの家族構成】

長男Bさん(53歳) :勤務医。妻と子2人でマンション(持家)に住んでいる。

長女Cさん(51歳) :事務員。Aさんと自宅(実家)で同居している。

【Aさんの所有財産の概要】(相続税評価額、土地は小規模宅地等の評価減適用前)

1.現預金 : 1億円

2.自宅

(1)土地(330㎡) : 9,000万円

(2)建物(築40年): 200万円

3.賃貸アパート

(1)土地(300㎡) : 7,500万円

(2)建物(築30年): 300万円(12部屋、年間賃料800万円)

4.X社株式 : 2,000万円

5.X社工場用地(800㎡) :1億2,000万円(年間地代収入900万円)

(時価1億5,000万円、借地権割合60%)

6.青空駐車場(250㎡) : 7,000万円(10台、年間賃料150万円)

合計 :4億8,000万円

※Aさんの相続に係る相続税の総額は、約1億4,000万円(小規模宅地等の評価減適用前)と見積もられている。

【X社の概要】

資本金 :1,000万円

株主構成 :甥90%、Aさん10%

発行済株式総数:2万株

1株当たりの相続税評価額:10,000円

従業員数:30人

年商 :15億円

利益 :1,000万円

余剰資金:1億円

【親族関係図】

part1 ポイント解説

1. 納税資金の不足・相続税の軽減対策

(1)生命保険・金庫株の活用

(2)小規模宅地の特例の活用

(3)X社工場用地のX社への売却

2. 遺産分割対策

(1)遺言の作成

(2)相続時精算課税制度による生前贈与の活用

(3)孫への教育資金贈与、結婚・子育て資金贈与の非課税措置の検討

3.小規模宅地の特例適用の詳細

小規模宅地の特例では、特定居住用は330㎡を上限に80%減額、貸付事業用は200㎡を上限に50%減額となる。

また、特定事業用は400㎡を上限に80%減額となる。

なお、小規模宅地の特例を複数の宅地に適用する場合、一定の限度面積の制限があり、どの宅地に適用するかは納税者が選択できる。

本問の場合、自宅の評価額が高額なため、自宅に特例適用することが望ましいと思われるが、特定居住用宅地は、配偶者以外が取得する場合、取得する別居親族が、相続開始前3年以内に自宅を所有していないことが必要なため、同居している長女が相続することが望ましい(自宅330㎡に限度面積まで特例適用すると、賃貸アパートや駐車場用地に特例適用はできない)。

また、X社工場用地はAさんの事業用地ではなく、AさんはX社の役員でもないため、特定事業用・特定同族会社事業用宅地のいずれにも該当しない。

4.長女の将来も考慮した相続

(1)長女の将来を考慮した相続

長女に対しては、現預金や前述の小規模宅地の特例適用による自宅と、賃貸アパートを相続させることで、将来一定の水準の生活を維持できるものと思われる。

また、長男に対しても、駐車場用地の他、後述のX社工場用地や株式の整理により、分割しやすい金融資産や区分所有賃貸不動産等とした上で相続させることを提案する。

相続人間の相続財産の差額については、代償分割(長女が、相続する不動産を担保に融資を受ける等)も提案する。

(2)X社の工場用地・株式の取り扱い

子2人がX社の経営に関わっておらず、X社の経営が厳しい状況になりつつあることを考慮すると、将来的に地代や借地権の取り扱いについてトラブルになる可能性があるため、Aさん存命中に借地関係・X社株式を整理しておくことが望ましい。

底地を売却した後、新たに事業用資産に買い換える場合、事業用資産の買換え特例を適用することができれば、譲渡収入の70~80%について課税を繰り延べできる。

(事業用資産の買換え特例は所有期間10年超の土地建物等の譲渡に適用されるが、相続した資産の場合、被相続人の取得日からカウントするため、本問のように10年以内に相続した場合でも適用可能。)

よって、X社が余剰資金でAさんの底地を買い取り、Aさんは売却代金で新たな賃貸不動産等を購入(遺産分割しやすいように複数の区分所有不動産とすることも検討の余地有り)することで、税負担を抑えながら借地関係を整理することが可能。

※借地人が底地を買い取る場合、相場の目安は更地価格の50%程度になるため、本問の工場用地の売却価格は時価の50%の7,500万円程度になると思われ、X社の余剰資金内での買取が可能。

また、X社としても以降地代の支払いがなくなるため、メリットがある。

同様に、X社株式についても将来の相続発生による散逸防止のため、X社が余剰資金により金庫株として買い取ることが望ましい。

●FPと職業倫理

FPの職業倫理は、顧客利益の優先、守秘義務、説明義務(アカウンタビリティ)、顧客の説明・同意(インフォームド・コンセント)の4つ。

本問では、FPと顧客の利益相反や顧客の秘密漏洩を懸念する局面ではなく、金融商品取引法等における重要事項の説明義務に関わる段階でもなさそうですので、一番重要なのは、様々な相続税の軽減対策・遺産分割対策の方法やそれを適用した結果をきちんと説明し、顧客の理解度を確認する「インフォームド・コンセント」ということになるかと思います。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()