2021年9月25日実技part1

2021年9月25日実技part1

part1 問題文

●設 例●

Aさん(77歳)は、地方中核都市に所在するX株式会社(非上場会社・電気工事業)の創業社長である。X社は、地元で有力な総合エンジニアリング企業であるY社から技術力を高く評価され、その下請けとして長年にわたって安定した受注を確保しており、財務内容に問題はない。

Aさんの最大の悩みは、X社の事業承継である。Aさんには長男Cさん(50歳)と長女Dさん(45歳)の2人の子がいる。長男Cさんは同県の県庁でまちづくりや情報化の業務に従事している。Aさんは、かねてから長男Cさんが家業を継いでくれることを期待してきたが、Aさんの苦労を目の当たりにしてきた長男Cさんは「自分は経営者の器ではない」と難色を示して、現在に至っている。長女Dさんは、家族と東京都内で暮らしており、家業については「自身が関与することではない」とAさんや長男Cさんで決めてほしいとのスタンスである。

X社には、経理を担当している甥Eさん(47歳。Aさんの姉の子)がいるが、仕事は手堅いものの、経営者としては荷が重いとAさんは感じている。また、親族以外を見渡しても、社内にはX社を牽引してくれそうな人材は見当たらない。

そこで、Aさんは、思い切ってY社の社長に「X社の面倒を見てもらうことは可能か」と相談してみようと考えている。昨今の人手不足で職人が大幅に不足している業界の状況を踏まえると、Y社としてもよい話ではないかと推察している。

Aさんは、Y社の社長に相談する前に、X社の事業承継に関する知識を整理しておきたいと考え、FPであるあなたにアドバイスを求めている。あなたは、Aさんから概略をヒアリングし、Aさんの関心事を確認したうえで、以下のテーマについてAさんに分かりやすく説明できるように準備を進めている。

(1)事業承継の選択肢とそれぞれのメリット・デメリット

(2)M&Aの手法

(3)X社株式の相続税評価額とM&Aにおける譲渡価額

(4)M&AによるX社株式の譲渡代金と役員退職金の課税関係

(5)上記(4)で取得した現預金の運用とAさんの資産承継対策

(6)仮に長男Cさんが後継者となった場合のX社株式の移転方法

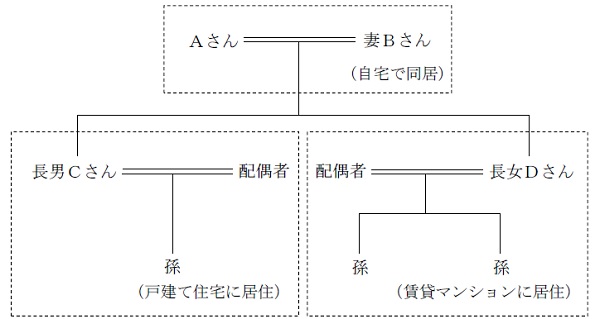

【Aさんの家族構成】

妻Bさん(75歳) :専業主婦。Aさんと自宅で同居している。

長男Cさん(50歳):公務員。妻と子の3人で戸建て住宅(持家)に住んでいる。

長女Dさん(45歳):専業主婦。会社員の夫と2人の子の4人で賃貸マンションに住んでいる。

【X社の概要】

資本金 :1,000万円

会社規模:中会社の大

従業員数:50人

売上高 :6億円

経常利益:3,000万円

純資産 :3億円

株主構成(発行済株式総数2万株):Aさん100%

株式の相続税評価額:類似業種比準価額4,000円/株、純資産価額15,000円/株

※X社株式は譲渡制限株式である。

【親族関係図】

part1 ポイント解説

1. 相続税の軽減対策

(1) 生命保険・金庫株の活用

(2) 役員退職金支払い(法人税の低減、退職所得控除による所得税低減効果も有り)

(3) 自社株式評価の引き下げ(配当・利益・純資産の引下げ)

(4) 非上場株式の相続税・贈与税の納税猶予・免除制度の活用

2. 遺産分割対策・資産承継対策

(1) 遺言の作成

(2) 遺留分に関する民法の特例の活用

(3) 相続時精算課税制度・直系尊属からの住宅取得等資金贈与の非課税制度の活用

(4) 孫への教育資金贈与の非課税措置の検討

(5) 配偶者居住権の設定

3.顧客への提案内容とその理由・留意点

(1)事業承継の選択肢とそれぞれのメリット・デメリット

事業承継の主な選択肢として、親族内承継、従業員等への承継、M&Aがある。

親族内承継は、従業員や取引先も受け入れやすく、引き継ぎは比較的スムーズに運べるメリットがあるが、後継者として育成するための十分な時間的余裕を必要とするデメリットがある。

従業員等への承継は、これまで事業に携わってきた従業員が経営陣の一員として株式を承継するため、先代経営者の引退後の経営体制を強化するメリットがあるが、株式を取得する従業員に資金力が必要となるデメリットがある。

M&Aの場合、株式売却による創業者利益を享受できるメリットがあるが、現時点での会社や事業の価値の精査(デューデリジェンス)や適切な売却先の選定など、必要な事務負担も多くなるデメリットがある。

(2)M&Aの手法

M&Aの主な手法として、株式の買取(譲渡)、会社合併、会社分割がある。

株式の買取(譲渡)は、買い手企業が売り手の企業や株主から、株式の買取り、新株発行の引き受け、株式交換等により、売り手企業を存続させて事業を承継することになる。

これに対し、会社合併は、買い手企業が売り手企業を吸収する吸収合併や、新設会社が買い手・売り手双方を統合する新設合併がある。

また、会社分割は、売り手企業を複数の事業に分割し、分割した事業を新設法人が引き継ぐ新設分割や、買い手企業が引き継ぐ吸収分割がある。

(3)X社株式の相続税評価額とM&Aにおける譲渡価額

M&Aにおける譲渡価額は、将来の収益見込みや信用力等を評価する「のれん(営業権)」が上乗せされるため、一般的に相続税評価額より高くなる。

また、相続税評価額については、相続税負担軽減のため、配当・利益・純資産の引下げにより評価額を抑える傾向にあることも多い。

(4)M&AによるX社株式の譲渡代金と役員退職金の課税関係

株式譲渡によるM&Aでは、譲渡代金から必要経費を差し引いた額が株主個人の譲渡所得として、税率20.315%の申告分離課税となる。

これに対し、役員退職金は、役員個人の退職所得として、退職所得=(退職収入−退職所得控除)×1/2 で計算され、所得税の超過累進税率に応じた分離課税となる。なお、退職所得控除額は、勤続年数が20年以下の期間は1年当たり40万円(最低80万円)、20年を超える期間は1年当たり70万円となる。

(5)上記(4)で取得した現預金の運用とAさんの資産承継対策

相続税負担の軽減を考慮すると、現預金のままや株式や債券等の金融資産で運用すると相続税評価額上は不利になるため、賃貸マンション等の不動産投資による運用が検討に値する。ただし、Aさんは現時点で既に77歳と高齢であり、将来発生する相続時に不動産物件はかえって遺族に負担となる可能性もあるため、配偶者や子とよく相談することを提案する。

また、自宅への配偶者居住権の設定や住宅取得資金・教育資金贈与の非課税特例を活用し、税負担を軽減しながら生前から資産承継を進めていくことを提案する。

(6)仮に長男Cさんが後継者となった場合のX社株式の移転方法

仮に長男Cさんが後継者となった場合、相続税対策を考慮すると非上場株式の相続税・贈与税の納税猶予・免除制度の活用により、全株式を税負担なく移転可能(納税猶予割合100%)。

ただし、非上場株式等についての贈与税の納税猶予・免除を受けるには、会社・後継者(経営承継受贈者)それぞれの適用要件を満たした上で2023年3月31日までに特例承継計画を都道府県知事に提出して確認を受け、経営承継円滑化法に基づく都道府県知事の認定を受けることが必要(株式の贈与は2027年12月31日までに実施)。

また、後継者は贈与時には役員就任期間が3年以上、相続発生時に役員であることが必要。

本問の場合、長男Cには承継の意思は無いと思われるが、仮に承継する場合でも特例適用のためには入社後すぐに役員に就任しておく必要があり、本人や社内に丁寧な説明が必要になる。

●FPと職業倫理

FPの職業倫理は、顧客利益の優先、守秘義務、説明義務(アカウンタビリティ)、法令の遵守(コンプライアンスの徹底)、顧客の説明・同意(インフォームド・コンセント)、能力の啓発の6つ。

本問では、FPと顧客の利益相反や事業承継方法等に関する顧客の理解度を確認する局面ではなく、金融商品取引法等における重要事項の説明義務に関わる段階でもなさそうですので、一番重要なのは、「Y社とのM&Aを検討している」といった非常に取扱いに注意を要する顧客の秘密漏洩を防止する「守秘義務」ということになるかと思います。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()