2022年2月12日実技part2

2022年2月12日実技part2

part2 問題文

●設 例●

Aさん(62歳)は、大都市圏近郊のS市内にある自宅に妻Bさん(60歳)と母親Cさん(84歳)との3人で暮らしている。Aさん夫妻には2人の子がおり、いずれも県外の都市部で家族とともに暮らしている。Aさんの家は代々農家であったが、1人息子であるAさんは家業を継がず、S市役所に勤務し、2年前に定年退職した。

Aさんの父親は15年前に病気により他界し、父親が所有していた農地については母親Cさんが相続した。その後、母親Cさんは、相続した農地を自宅周辺の畑を残してすべて処分し、その売却代金の一部である2,000万円をAさんに贈与した。その際、Aさんは相続時精算課税の適用を受けている。

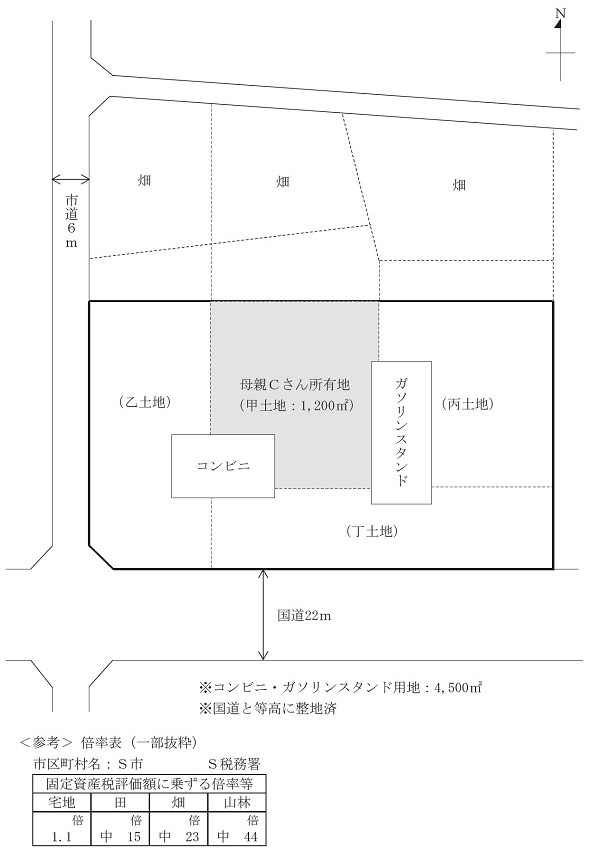

また、2013年5月から、母親Cさんが所有する畑の一部(甲土地、1,200㎡)を隣接する乙土地、丙土地、丁土地のそれぞれの所有者と共同して、大手石油会社の関連会社X社にコンビニとガソリンスタンドの用地(4,500㎡)として事業用定期借地権方式で賃貸している。

【X社との賃貸条件】

・対象土地:甲土地(畑から宅地に地目変更、所有者は母親Cさん)

・目的:店舗(コンビニ)、ガソリンスタンド(地下タンク埋設)の用地

・方式:期間20年(2013年5月から2033年4月まで)の事業用定期借地契約

・地代:月額43万5,000円

・敷金:500万円(期間満了時に全額返還、利息なし)

Aさんは、母親Cさんは現在、健康面で心配はないものの、高齢であることから、将来の相続のことを考えれば、年々増加する母親Cさんの金融資産を抑制したほうがよいのではないかと思い、甲土地から得られる今後の地代収入をAさんの収入になるように変更したいと考えている。この変更については母親Cさんも納得し、協力的である。

Aさんは、変更方法として下記のⅠ案(贈与)とⅡ案(使用貸借)を思い付き、母親Cさんと借地人X社に相談したところ、両者からいずれの案でも応ずる旨の返答を得ている。

I案(贈与)

・Aさんが母親Cさんから甲土地の贈与を受ける。敷金は引き継がない。

・贈与については、通常の贈与に比べて軽減された税率(特例税率)が適用される直系尊属からの贈与(特例贈与財産の贈与)にしたいと考えている。

II案(使用貸借)

・Aさんが母親Cさんから甲土地を使用貸借で借り受け、X社に転貸する。

・甲土地の固定資産税相当額は地代としてAさんが負担するつもりである。

Aさんは、I案とII案のどちらがより望ましいか、FPであるあなたに相談にきた。

(FPへの質問事項)

1.Aさんに対して、最適なアドバイスをするためには、示された情報のほかに、どのような情報が必要ですか。以下の(1)および(2)に整理して説明してください。

(1)Aさんから直接聞いて確認する情報

(2)FPであるあなた自身が調べて確認する情報

2.甲土地の地代収入の受取人をAさんに変更する方法として挙げられたI案とII案のそれぞれの特徴(利点や留意点)を教えてください。

3.I案、II案それぞれの課税関係について教えてください。

4.Aさんの意向を踏まえて、Aさんにどのようなアドバイスをしますか。

5.本事案に関与する専門職業家にはどのような方々がいますか。

【甲土地の概要】

市街化調整区域(倍率地域)

甲土地の固定資産税評価額:2,500万円、甲土地の通常の取引価額:7,000万円

part2 ポイント解説

1. アドバイスに当たって必要な情報

(1) Aさんから直接聞いて確認する情報

甲土地は相続で取得しているが、相続により財産を取得した場合、その取得日・取得費を引き継ぐことから、当時の状況の詳細が分かる資料があるかという確認が必要。

また、Aさんは将来の相続を考慮して母親Cさんの金融資産の増加を抑制すべきと考えていることから、現在の資産状況や収支を確認し、資産増加抑制策の実行の必要性を確認することも必要。

(2) FP自身が調べて確認する情報

顧客が関知していない状況や、忘れている事項がある可能性もあるため、物件の登記簿と、現地の確認を行うことで、所有権・抵当権等の権利状況や土地・建物の物理的状況を、実際に確認することが必要。

また、用途地域・地方自治体の都市計画等を確認し、今後の開発予定・環境変化を把握することが必要である。

2. 甲土地の地代収入の受取人をAさんに変更するためのI案とII案の特徴(利点や留意点)

●I案の特徴(利点や留意点)

I案の場合、甲土地自体を母親CさんがAさんに贈与し、店舗やガソリンスタンドの事業用定期借地契約をAさん名義に変更することになる。金融資産の増加抑制策としてシンプルで分かりやすいのがメリットであるが、贈与の際に預かっている敷金を引き継がない場合でも、土地の所有権者が敷金を返還する債務を負う負担付き贈与とみなされる。

さらに、負担付贈与により土地や建物等の贈与を受けた場合、贈与税の計算上、土地・建物の評価額は「通常の取引価格」(時価)となり、その評価額から負担額を控除した額を取得したものとみなされる。

●II案の特徴(利点や留意点)

II案の場合、甲土地をAさんが母親Cさんから使用貸借して転貸するが、土地の名義は母親Cさんのまま、X社からの地代収入のみAさんに移転することになる。贈与の手続きや登記費用を発生させずに地代収入を移転できることがメリットである。ただし、税務解釈上不動産所得はその不動産の所有者に帰属するものであり、親子間で使用貸借している土地の使用借主である子には収益権が発生せず、賃貸収入は使用貸主である親から使用借主である子への贈与とみなされる可能性がある。

加えて、通常、親子や親族間で土地を使用貸借している場合、その土地を第三者に貸し付けていても、相続税評価額は自用地として評価されてしまう。

また、甲土地は畑から宅地に地目変更しており、相続時には小規模宅地の特例の適用対象になると思われるが、使用貸借している土地は小規模宅地の特例の適用対象外となる。

3. I案とII案の課税関係

●I案の課税関係

相続時精算課税を選択すると、その後は撤回できず、同じ贈与者からの贈与についてはすべて相続時精算課税が適用される(暦年課税を選択できない。)。Aさんは相続時精算課税の適用を受けて母親Cさんから2,000万円を贈与を受けているため、甲土地の贈与に際しては暦年課税における特例贈与財産の贈与を適用できない。

相続時精算課税の適用を受けると、特別控除2,500万円までの贈与には贈与税がかからず、2,500万円を超える部分については一律20%で課税されるため、甲土地の評価額のうち500万円を差し引いた残額に20%が課税されることになる。

また、敷金を引き継がない場合には負担付き贈与として土地・建物の評価額は「通常の取引価格」(時価)となることから、贈与税・相続税の計算上の評価額は、割高な7,000万円となる。

●II案の課税関係

使用貸借して転貸しているため、賃貸収入は使用貸主である親から使用借主である子への贈与とみなされる可能性がある。その場合、Aさんは相続時精算課税の適用を受けて母親Cさんから2,000万円を贈与を受けているため、甲土地の贈与に際しては暦年課税における特例贈与財産の贈与を適用できず、2,500万円を超えた部分には毎年20%で課税されることになる。

また、Aさんから母親Cさんへの地代の支払いが固定資産税程度であれば、土地の使用貸借とみなされるため、母親Cさんの相続発生時には、甲土地は貸宅地ではなく自用地として評価されることになる。

4. Aさんの意向を踏まえたアドバイス

Aさんは母親Cさんが高齢であり、将来の相続税負担を考慮し、今のうちから母親Cさんの金融資産の増加を抑制したいと考えている。このため、現時点でI案とII案を比較した場合、贈与税と相続税負担が抑えられる方法が望ましいと思われる。

II案の場合、転貸しても地代収入が実質的に親から子への贈与とみなされると、地代月額43.5万円×12月=522万円の贈与が発生していることになる。この場合、相続時精算課税により、2年目以降に毎年522万円×20%=104.4万円の贈与税負担が発生することから、母親Cさんの金融資産の増加を抑制できるものの、相続も考慮した税負担は軽減されない可能性が高い。

また、母親Cさんの相続発生時には、甲土地は貸宅地ではなく自用地として評価されることや、小規模宅地の特例の適用対象外となる可能性を考慮すると、Aさんの意向に沿った方法にはならないと思われる。

I案の場合、相続時精算課税の適用により、贈与された財産は贈与時の価額で、相続税の課税価格に加算される。このため、母親Cさんの相続発生時には、甲土地は貸宅地として自用地よりも減額評価された価額が相続税の課税価格に加算されることになる。また、相続時精算課税を選択した場合、相続税から相続時精算課税により贈与時に納付した贈与税額を差し引いて相続税を算出するため、贈与時に税負担は発生するものの、母親Cさんの金融資産の増加を抑制しながら将来的な相続税負担も軽減し、Aさんは納税資金を確保できると思われる。

ただし、贈与の際に預かっている敷金を引き継がない場合には負担付き贈与とみなされ、贈与税や相続税の計算上、割高な「通常の取引価格」(時価)となることから、敷金500万円に相当する現金も贈与することで、負担付き贈与としてみなされることを防ぐことを提案する。

5. 関与すべき専門職業家

甲土地の贈与における、土地の所有権移転登記等については司法書士、地代収入や贈与税・相続税評価等の課税上の取扱いに関する具体的な税務相談については税理士、転貸における不動産賃貸の媒介等の宅地建物取引業法に規定する業務に該当するものについては、宅地建物取引士が適当。

◆この試験問題の公開体験談

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()