2022年10月2日実技part2

2022年10月2日実技part2

part2 問題文

●設 例●

Aさん(78歳)は、大都市圏近郊のS市内において、最寄駅から徒歩圏内にある甲土地と乙土地を所有している。Aさんは、2年前に妻を病気で亡くして以来、乙土地上の自宅に1人で暮らしており、年金収入(月額20万円)と青空駐車場(甲土地)からの賃貸収入(月額20万円)で生活を送っている。甲土地、乙土地および自宅は、20年前、相続によりAさんが取得したものである。

Aさんには、長男Bさん(43歳)と二男Cさん(40歳)がいるが、いずれも隣県のT市内にある賃貸マンションにそれぞれの妻子と暮らしており、S市に戻る予定はない。2人の息子からT市内で近々分譲マンションを購入する予定との話を聞いたAさんは、それぞれにマンション購入資金として1,000万円を支援してあげたいと思っている。

【Aさんの所有財産】

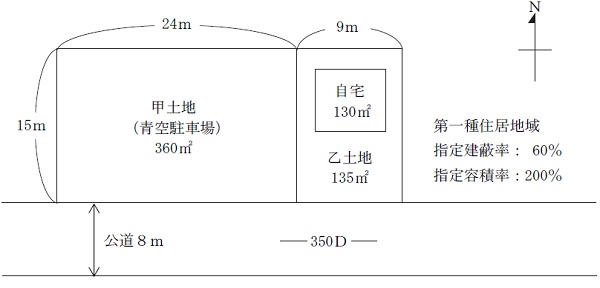

・甲土地 :地積360㎡、月極駐車場(アスファルト舗装敷)として利用

・乙土地 :地積135㎡、自宅の敷地として利用

・自宅建物:木造2階建て、延べ面積130㎡、築45年

・現預金 :4,000万円

Aさんは、最近、健康ではあるものの1人で暮らし続けることに不安を感じ始めていたところ、2人の息子からT市内にある有料老人ホームへの入居を勧められた。先日、実際に足を運んで見学してみると、雰囲気もよく、とても気に入り、年内に転居することを決めた。入居費用に関しては、2つのプラン(<資料1>参照)から選択できるとのことである。

また、転居後の乙土地について、地元の信頼できる不動産会社に相談したところ、6,000万円(現状有姿、仲介手数料200万円)で売却できるとのことであった。甲土地についても、収益性の向上と相続対策の観点から今後の活用方法を相談したところ、数週間後、大手コンビニチェーンのX社から建設協力金方式による2つの提案(<資料2>参照)を受けた。

Aさんは、甲土地の有効活用、乙土地の売却もしくは有効活用、有料老人ホームの入居費用、息子たちへの資金支援について、下記の2つの案を思い付いたが、どちらがより望ましいのか判断がつかないでいる。

I案:乙土地の売却資金で入居費用(1)の入居一時金3,000万円と息子たちへの支援金2,000万円を工面し、X社からの提案(1)を選択する。

II案:息子たちへの支援金2,000万円は手元の現預金から工面し、入居費用(2)とX社からの提案(2)を選択する。

(FPへの質問事項)

1.Aさんに対して、最適なアドバイスをするためには、示された情報のほかに、どのような情報が必要ですか。以下の(1)および(2)に整理して説明してください。

(1)Aさんから直接聞いて確認する情報

(2)FPであるあなた自身が調べて確認する情報

2.Ⅰ案の場合、乙土地の売却資金のみで入居一時金3,000万円と息子たちへの支援金2,000万円を捻出することはできますか。

3.Aさんが2人の息子にそれぞれ住宅取得資金1,000万円を贈与した場合の課税関係を教えてください。

4.あなたはAさんにⅠ案とⅡ案のどちらを勧めますか。その理由とともに教えてください。

5.本事案に関与する専門職業家にはどのような方々がいますか。

【甲土地・乙土地の概要】

<資料1> Aさんが入居予定の有料老人ホームの費用

下記のいずれかを選択することができる。

・入居費用(1)

入居一時金3,000万円(15年間の前払賃料、一定期間内の退去は未償却分を返還)、月額費用28万円(管理費、食費、日用品等)

・入居費用(2)

入居一時金なし、月額費用45万円(賃料、管理費、食費、日用品等)

<資料2> X社からの提案(建設協力金方式)

いずれも25年間の普通借家契約、建設協力金は25年間均等返済(無利息)

・提案(1)

甲土地のみ、店舗は鉄骨造平屋建て、延べ面積180㎡、建設費3,600万円敷金400万円、月額賃料62万円(建設協力金の月額返済12万円を含む)

・提案(2)

甲土地と乙土地、店舗は鉄骨造平屋建て、延べ面積270㎡、建設費5,400万円敷金550万円、月額賃料93万円(建設協力金の月額返済18万円を含む)

part2 ポイント解説

1. アドバイスに当たって必要な情報

(1) Aさんから直接聞いて確認する情報

甲・乙土地と自宅は相続で取得しているが、相続により財産を取得した場合、その取得日・取得費を引き継ぐことから、当時の状況の詳細が分かる資料があるかという確認が必要。

また、有料老人ホームへの入居費用と息子たちへの支援金という大きな支出予定があるため、今後のライフプランやその資金計画等についても確認が必要。

(2) FP自身が調べて確認する情報

顧客が関知していない状況や、忘れている事項がある可能性もあるため、物件の登記簿と、現地の確認を行うことで、所有権・抵当権等の権利状況や土地・建物の物理的状況を、実際に確認することが必要。

また、用途地域・地方自治体の都市計画等を確認し、今後の開発予定・環境変化を把握することが必要である。

本問の場合、特に土地活用により老人ホームの入居費用をまかなう予定であることから、土地活用方法や老人ホームの実情等についてあらかじめ地元の不動産業者や介護事業者と接触して周辺事情を把握しておくことが必要。

2. I案における、乙土地の売却資金のみで入居一時金と支援金の捻出可否

土地や建物の譲渡所得は、譲渡した年の1月1日現在の所有期間が5年を超えると長期譲渡所得となり、課税長期譲渡所得=譲渡収入金額-(取得費+譲渡費用)-特別控除 となる。

本問の場合、居住用財産の譲渡所得の3,000万円特別控除と軽減税率の特例を適用することで、税負担を軽減可能。

●居住用財産の譲渡所得の3,000万円特別控除

自分が住んでいた家屋を売るか、家屋とともに敷地や借地権を売った際、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除可能。

●軽減税率の特例

贈与・相続により財産を取得した場合、その取得日・取得費を引き継ぐため、自宅の所有期間が10年超であれば(譲渡年の1月1日時点で判断)、軽減税率の特例(課税長期譲渡所得金額のうち6,000万円以下の部分は所得税10.21%・住民税4%、6,000万円超の部分は所得税15.315%、住民税5%)が適用可能。

本問の場合取得費は明示されていないものの、取得費が不明な場合には、概算取得費として譲渡価額の5%とすることが可能なため、6,000万円で自宅を売却した場合の手取りは以下の通り。

譲渡所得=6,000万円-(6,000万円×5%+200万円)-3,000万円

=2,500万円

所得税・住民税=2,500万円×14.21%=355.25万円

手取り額=譲渡収入6,000万円-仲介手数料200万円-税355.25万円

=5,444.75万円 > 3,000万円+2,000万円

従って、乙土地の売却資金のみで、入居一時金3,000万円と息子たちへの支援金2,000万円を捻出することは可能である。

3. 2人の息子にそれぞれ住宅取得資金1,000万円を贈与した場合の課税関係

直系尊属からの住宅取得資金の贈与の非課税限度額は、受贈者ごとに、取得する住宅が省エネ等住宅の場合は1,000万円、省エネ等住宅以外の場合は500万円。

本問の場合、2人の息子が購入する予定の分譲マンションが省エネ等住宅には該当するかは明示されていないため、省エネ等住宅であれば贈与された全額が非課税となる。

また、直系尊属からの住宅取得資金の贈与の非課税制度の主な適用要件は以下の通りであるため、特例適用を検討する際は、要件の確認が必要。

●贈与年の1月1日に受贈者が20歳以上

●家屋の床面積50㎡以上

●贈与年の合計所得金額2,000万円以下

4. I案とII案のどちらを勧めるか

建設協力金方式は、建物は土地所有者が建設し、その建物に入居予定のテナント等から貸与された保証金や建設協力金を、建設資金の全部または一部に充当して建物を建設する事業方式。

建設協力金方式の場合、建物は土地所有者が建設・所有することから、土地は貸家建付地、建物は貸家、建設協力金・保証金は債務となるため、相続税負担の軽減が期待できる。

建設協力金方式では、建設協力金としてテナント側から受け取った建設資金が、入居後は保証金となり、テナント側に毎月の賃貸収入から返済していくことが必要となる。従って、契約期間途中でテナント側が倒産や中途解約した場合、予定していた賃貸収入の消滅や転用しづらい仕様の建物が残るといったデメリットに加え、残された建物と保証金の処理が複雑になるデメリットがある。

本問の場合、X社がコンビニの展開を検討している地域であるということは、同業他社も同様の考えである可能性があり、将来近隣にライバル店舗が出店されればX社の撤退もあり得ることに注意が必要。

I案では、仮にX社が撤退して中途解約した場合でも、老人ホームの月額費用28万円のうち20万円は年金でまかない、残りの8万円を現預金4,000万円から支出したとしても、30年以上は余裕をもって支払うことが可能。

これに対しII案では、仮にX社が撤退して中途解約した場合、老人ホームの月額費用45万円のうち20万円は年金でまかなうものの、残りの25万円を現預金2,000万円から支出すると、6年程度しか持たないことになる。

仮にX社が撤退しても、その後の土地活用を改善すれば地代や賃料を得ることは可能だが、Aさんが老人ホームに入居している状態で、息子たち二人も隣県に居住する状態では、土地活用の改善検討は難しいと思われる。

従って、X社の中途解約リスクを考慮して、AさんにはI案を勧める。

5. 関与すべき専門職業家

甲土地・建物の売却や建設協力金方式の利用における、正確な測量と境界の明示および登記については土地家屋調査士、測量結果に基づく適正な不動産価格・地代、賃料の算定は、不動産鑑定士、土地・建物の所有権移転登記等については司法書士、課税上の取扱いに関する具体的な税務相談については税理士、不動産売買の媒介等の宅地建物取引業法に規定する業務に該当するものについては、宅地建物取引士が適当。

本問の場合、顧客は老人ホームに入居予定であることをきっかけに相談を受けているが、検討中の老人ホームの評判や第三者意見を提供するセカンドオピニオンサービスを実施する仲介事業者もいるため、費用負担が問題なければ検討に値すると思われる。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()