2011年5月29日実技part2

2011年5月29日実技part2

part2 問題文

●設

例●

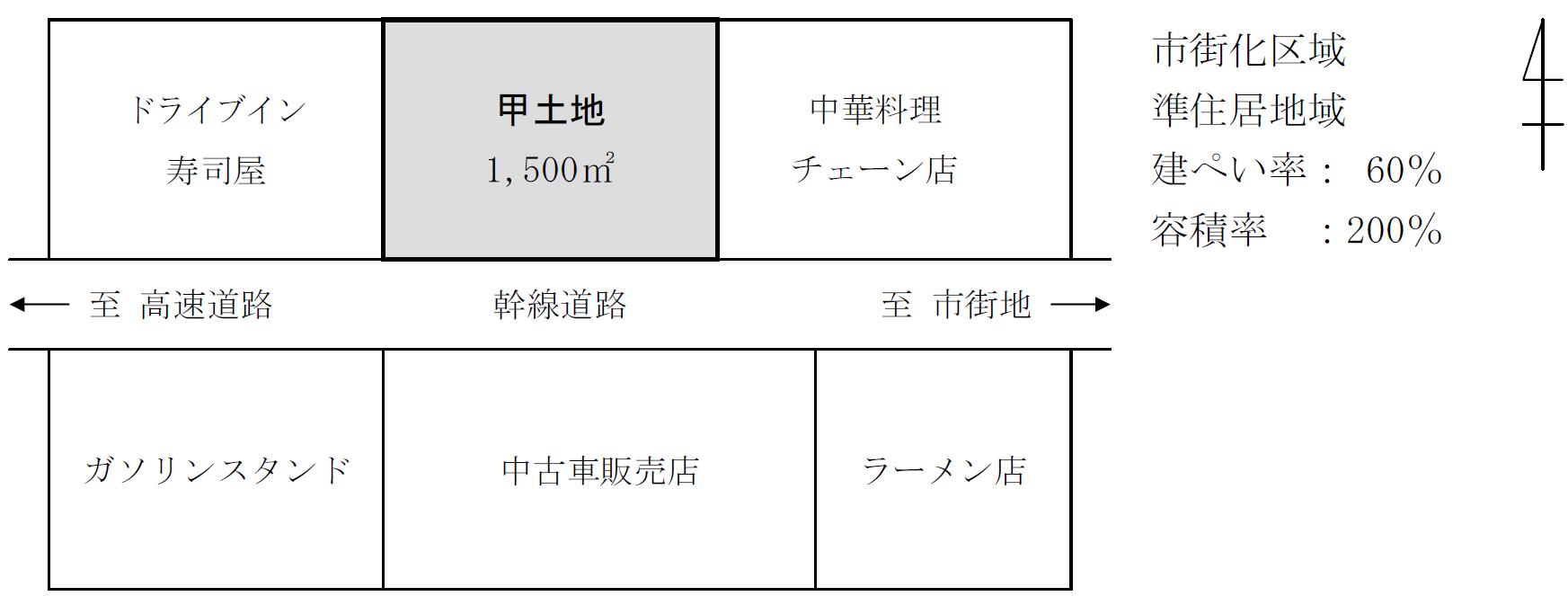

Aさん(59歳)は、地方中堅都市の郊外にあり10年前に父親の相続により引き継いだ自宅土地建物に、妻と二人で居住している。自宅近くにある甲土地(1,500㎡)も相続により取得し保有している。

Aさんは、現在は地元の市役所に勤務しているが、来年、定年を迎える。Aさんは定年後の生活設計を検討したところ、退職金が入ることで保有金融資産は3,000万円ほどになるものの、今後の収入が公的年金だけとなり貯蓄も難しいため、将来の相続税負担のことや、ゆとりある生活を送れるかどうかに不安を感じ始めた。そこで、甲土地を有効活用し、これらの不安を解決したいと考えるようになった。

甲土地は、もともとは父親が農地として利用していたもので、Aさんが取得してからは放置してきたのだが、近年は周辺にロードサイド型店舗等が数多く進出するなど立地環境は以前とは大きく変化しており、Aさんも、たびたび売却の打診を受けている。しかしAさんは、将来は事業を始めたいと希望している長男(30歳、会社員)のために甲土地は手放さずにおくこととし、当面、長男の定年までの30年間について、有効活用したいと思っている。

Aさんは、事業経験もないため、甲土地を売却せずに安定的に収入を確保できるよい有効活用方法はないかと、地元の不動産開発業者X社に相談をした。

しばらくしてX社から次の提案があった(提案の賃料等はそれぞれ適正な水準である)。

【案1】ファミリーレストランから、「甲土地を店舗用地として定期借地権で貸してほしい」という申し出がある。近年の借地借家法の改正で賃借がしやすくなったことがこの申し出の背景にある。

【案2】ファミリーレストランは、「こちらで資金を出すので、指定の建物をAさんが甲土地に建て、その建物を賃借するという方法を検討してもよい」とも言っている。

【案3】隣地の中華料理店からは、「客が増えたため駐車場を拡張したいので、甲土地を半分貸してほしい」という申し出がある。

Aさんは、X社の提案にどう対応すべきか、ファイナンシャル・プランナーに相談することとした。

〈Aさんの相談事項〉

1.定期借地権とはどういうものか、その種類や特徴を知りたい。また、借地借家法の改正で賃借しやすくなったというのは、具体的に、どのように改正されたからか。

2.指定の建物をレストランの資金で建ててそれを貸す、という【案2】の方法は、どういう内容・仕組みなのか。

3.X社からの提案を採用する場合、どの案がよいか。各案のメリット・デメリットを踏まえ、FPとしての意見を聞きたい。

part2 ポイント解説

● 顧客の相談内容・問題点に対する解決策。

1. 定期借地権の種類・特徴と借地借家法の改正

定期借地権とは、契約の更新がなく、借地契約満了後に借主が土地を地主に返還する契約。

普通借地権の場合、原則として所有者は借主からの借地契約の更新を拒否できないため、一度土地を返すと戻ってこないケースが多かったため、借地借家法の改正により、定期借地権制度が制定された。

定期借地権の種類とその特徴は以下の通り。

●一般定期借地権

存続期間50年以上で用途制限無し、期間満了で借地関係は終了するため、原則として借地人は建物を取り壊し、更地にして返還する。

●事業用定期借地権

存続期間10年以上50年未満で用途は事業用限定、期間満了で借地関係は終了するため、原則として借地人は建物を取り壊し、更地にして返還する。

●建物譲渡特約付借地権

存続期間30年以上で用途制限無し、30年以上経過後建物譲渡により借地関係は終了するため、地主は建物を買い取り、借地人は土地を返還する。

2. 【案2】の方法(指定の建物をレストランの資金で建築し賃貸する)の内容・仕組み

◆ 建設協力金方式による不動産の有効活用

【案2】の方法は、建物は土地所有者が建設し、その建物に入居予定のテナント等から貸与された保証金や建設協力金を、建設資金の全部または一部に充当して建物を建設する事業方式(建設協力金方式)。

建設協力金方式は、土地所有者自身による大きな資金調達が不要で、建築後のテナントも予め確保できることから、郊外のロードサイドの店舗などでよく利用される。

3. X社からの提案を採用する場合の提案

◆ 【案1】の方法の検討

現在30歳である長男の将来の事業のために、甲土地を残しておきたいというAさんの希望から、存続期間30年以内の事業用定期借地権による賃貸が考えられる。

Aさんは事業経験がなく、公的年金に上乗せした安定的な収入の確保を希望しており、建設協力金方式のように大きな設備投資を必要とせず、安定的な収益が望める本案の採用を提案する。

ただし、事業用定期借地権の場合、土地は自用地価額から定期借地権価額を控除した金額で評価されるため、建設協力金方式ほどの相続税負担の軽減は期待できない。

◆ 【案2】の方法の検討

建設協力金方式の場合、建物は土地所有者が建設・所有することから、土地は貸家建付地、建物は貸家、建設協力金・保証金は債務となるため、相続税負担の軽減が期待できる。

ただし、建物は賃借人(この場合はファミリーレストラン)仕様となっているため、将来長男が想定している事業への転用が難しい場合も考えられる。

また、建設協力金・保証金の返済と所得税・住民税負担により、キャッシュフローがマイナスになる場合もあり、安定的な収益を望むAさんの希望に必ずしも沿わない可能性もある。

◆ 【案3】の方法の検討

駐車場としての利用のため、Aさん自身に大きな資金負担無しに不動産を有効利用でき、将来の長男の事業への転用も容易であるが、当面の30年間の有効利用による長期にわたる安定収益という、Aさんの希望に必ずしも沿わない可能性もある。

また、駐車場の場合自用地として評価されるため、相続税負担が重くなる。

さらに、甲土地の半分については収益が発生せず、有効利用できない(甲土地すべてを駐車場とすることもできるが、収益性・安定性は他の提案より劣る)。

4. FPと関連法規

相続や不動産収入に係る具体的な税金の質問等に関しては、税理士を紹介すべきです。

また、媒介や契約代理等の宅地建物取引業法に規定する業務に該当するものについては、不動産業者を紹介すべきです。

本問では、ファミリーレストランや中華料理店との不動産取引とそれに伴う税負担が大きな焦点であり、また顧客は既に不動産業者X社から具体的な提案を受けていることから、今後の検討を行う際には、不動産業者・税理士の協力を仰ぐべきと考えます。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()