2012年1月29日実技part1

2012年1月29日実技part1

part1 問題文

●設

例●

Aさんは、中小企業X社の二代目オーナー社長である。

Aさんは、父親の急死により22歳で倒産寸前の会社を引き継ぎ、以来50年間、社長として会社の成長に心血を注ぎ、今や毎期200百万円程度の利益を計上する自他ともに認める優良中小企業にまでX社を育てあげた。

X社株式は、以前は先代が100%保有しており、先代の死去に伴い、Aさん4万株、Aさんの姉3万株、Aさんの妹3万株の割合で相続された。姉妹はともにサラリーマンと結婚し専業主婦として安定した暮らしをしている。

Aさんは、以前から顧問税理士より「X社株式の評価が高く、Aさんおよび姉や妹に相続が発生したら大変なことになる」と指摘されている。また、取引銀行からは「自社株の持株シェアが40%しかないが、このままでよいのか」と聞かれたが、このままで何が問題なのかわからない。

Aさんは、姉から「Aが会社を継いで頑張ってきたのだから、X社株式はAに譲りたい」と言われたが、その要請に応じるべきか悩んでいる。また先日、妹からは「家を二世帯住宅にするのでX社株式を総額50百万円でよいから全株買い取ってほしい」と言われたので、X社が買い取り金庫株にするつもりである。

Aさんの息子2人はX社に在籍している。長男は取締役で取引先からの評判もよいが代表権はまだない。技術者の二男は独身。なお、長男の子(男子)は大学2年生である。Aさんは、後継者についてはぎりぎりまで決めないつもりである。

先日、仕入先の社長が「経営承継円滑化法」を活用して自社株を息子に贈与し取締役を退任したと挨拶に来たが、その社長がなぜそのようにしたのか、Aさんにはよくわからない。

〈Aさんの財産の概要〉(不動産については小規模宅地等の評価減適用前)

X社株式

:400百万円(相続税評価:大会社・類似業種比準価額方式)

金融資産 :200百万円

自宅土地・建物 :100百万円

賃貸不動産 :200百万円

退職金

:200百万円(将来支給可能な適切な退職金の金額)

※将来支給可能な退職金を含めた財産に対する相続税額は、約420百万円と見積られている。

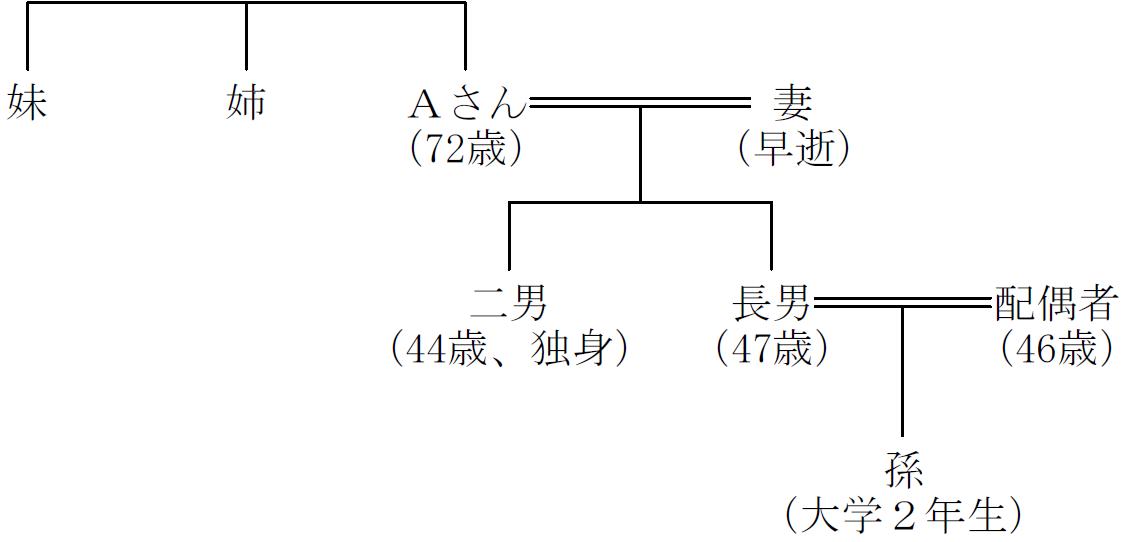

〈Aさんの親族関係図〉

part1 ポイント解説

● 顧客の相談内容・問題点に対する解決策。

1. 納税資金の不足・相続税の軽減対策

(1) 株式の公開(上場)

(2) 保有する不動産の売却

(3) 生命保険・金庫株の活用

(4) 自社株式評価の引き下げ(配当・利益・純資産の引下げ)

(5) 非上場株式の相続税・贈与税の納税猶予制度の活用

2. 遺産分割・事業承継対策

(1) 遺言の作成

(2) 遺留分に関する民法の特例の活用

(3) 代償分割

(4) 後継者へのX社株式の譲渡

3. 「経営承継円滑化法」の説明(非上場株式の贈与税の納税猶予制度)

中小企業の場合、民法上の遺留分・資金調達・相続税負担等で経営承継が難しくなるケースが多いため、中小企業経営承継円滑化法として、「遺留分に関する民法の特例」・「金融支援」・「事業承継税制」が規定された。

特に「事業承継税制」では、非上場株式の相続税・贈与税の納税猶予制度があり、後継者が贈与・相続で取得した株式について、課税の猶予を受けることができる。

本件の仕入先の社長の場合、非上場株式の贈与税の納税猶予制度を活用し、課税価格の100%に対応する贈与税について、先代経営者が死亡するまで納税の猶予を受けるため、先代社長から後継者である息子に株式を生前贈与したと思われる。

贈与者である先代が死亡した場合、贈与税は免除され相続税の課税対象となり、節税効果が期待できる。また、株式の評価額は贈与時点での評価額となるため、相続発生時に評価額が現在よりも上昇していれば、相続税負担の軽減が期待できる。

ただし、本特例を受けるには、先代経営者は贈与時までに会社の役員を退任し、後継者が贈与時以降に承継会社の代表者であることが必要であるため、仕入先の社長は退任の挨拶に回っていると思われる。

4. 自社株の高評価額と持株シェア40%の問題

X社の相続税評価額が非常に高いため、Aさんの相続問題だけでなく、Aさんの姉・妹の相続が発生すると、相続税の納税資金を工面するため、姉や妹の相続人がX社株式を外部に売却してしまう可能性がある。

仮にそのような事態となると、Aさんの持株シェアが40%と過半数を超えていないため、もし外部の者が過半数を超える株式を入手すると、株主総会の議決権を握られてしまうことになる。

5. 姉・妹の株式の買取問題

姉・妹の相続発生による株式の外部流出防止のため、姉・妹が保有するX社株式をAさんかX社が買い取ることが望ましいが、妹の申し出のように時価(相続税評価額)より著しく低い価額で譲渡すると、低額譲渡として課税される恐れがある。

例えば、Aさんが姉から保有する株式を時価より低額で買い取る場合、買い手であるAさんには、時価と売買価格の差額に対して贈与税が課される。

また、X社が妹から保有する株式を時価より低額で買い取る場合、買い手であるX社の取得価額は時価となり、時価と売買価格の差額は、受贈益として法人税が課される。さらに、売り手である妹もみなし譲渡所得として課税される(同族会社の場合、時価の2分の1以上で譲渡してもみなし譲渡所得課税される場合もある)。

6. FPの提案

まず優先すべきは、姉・妹の保有する株式の処理であるため、みなし譲渡所得課税を避けられるように、X社・Aさんで買い取ることが望ましい。ただし、X社株式の相続税評価は高額であるため、所有する不動産の売却か、または不動産を担保とした借入れにより買い取り資金の調達を検討する。

また、Aさんは後継者についてはぎりぎりまで決めないつもりということだが、非上場株式の税猶予制度や遺留分に関する民法の特例を活用して、相続税負担を軽減しながら円滑な遺産分割を行うためには、Aさん存命中の協議が不可欠であるため、できるだけ早く後継者問題に取り掛かることが必要。

● FPと職業倫理

FPの職業倫理は、顧客利益の優先、守秘義務、説明義務(アカウンタビリティ)、顧客の説明・同意(インフォームド・コンセント)の4つ。

本問では、FPと顧客の利益相反や顧客の秘密漏洩を懸念する局面ではなく、顧客に対し金融商品取引法等における重要事項の説明義務に関わる段階でもなさそうですので、一番重要なのは、様々な納税資金対策・遺産分割対策の方法やそれを適用した結果をきちんと説明し、顧客の理解度を確認する「インフォームド・コンセント」ということになるかと思います。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()