2012年2月4日実技part2

2012年2月4日実技part2

part2 問題文

●設

例●

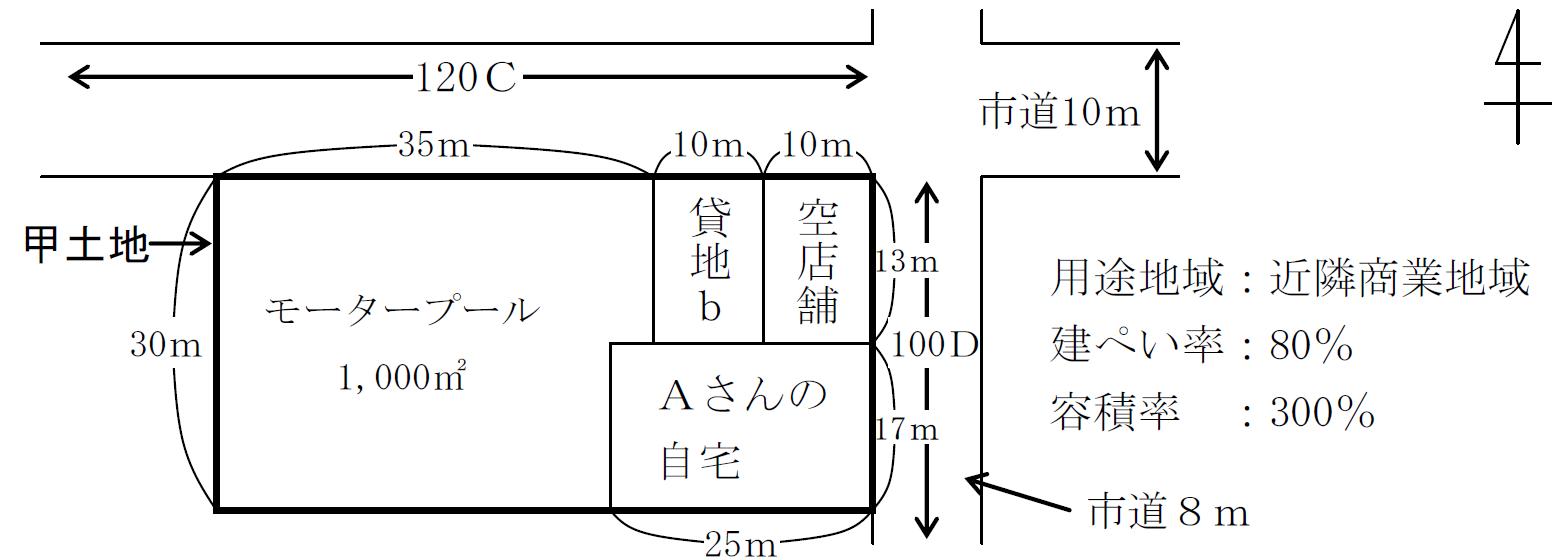

資産家のAさん(65歳)は、3年前に相続により取得した甲土地(約1650㎡)を所有している(下図)。貸地bを除き、甲土地上の建物もAさんの所有である。モータープールは現在、月額10,000円で35台の月極契約がなされているが、Aさんは土地の収益性にやや不満を感じている。

この度、貸地b(約130㎡)の借地人Bさんより、高齢のうえ親族もいない等の理由から、借地権付建物(木造瓦葺2階建の店舗兼住宅、約140㎡、築後40年)の売却を考えており、できればAさんに買い取ってもらいたいとの申し出を受けた。相続税の財産評価に基づく価格で売却のうえ、移転先の関係で、売却後1年程度は当該建物を賃借したいとのことである。

大都市圏近郊の住宅都市として発展してきたX市に所在する甲土地は、幹線道路沿いに大小の店舗等が建ち並ぶ路線商業地域に存し、周辺には中高層マンションや戸建住宅も多く、今後も発展が期待できる地域に立地している。以前から、地元中堅スーパーマーケットのX社が、甲土地が一体的に使えるのなら生鮮食料専門店舗用地として賃借したいと希望しており、最近は、大手コンビニエンスストアチェーンのY社からも、建物の建築費相当額を保証金として差し入れる条件で、Aさんが建物を建築し、その建物をコンビニ店舗として賃借したいとの申し出があったところである。

Aさんは、金融資産も十分あり、今のところ甲土地の売却は考えていないが、現在は妻(61歳)と2人だけで住む自宅は広すぎるうえに老朽化しているため、駅前に建築中の分譲マンションを購入して移り住むことを検討している。そこで、貸地の整理ができれば、すでに結婚し独立している長男および長女への相続時に煩わしさが生じない限り、甲土地を賃貸してもよいと考えている。

(Aさんの相談事項)

1.Bさんの申し出に対してどのように対応すればよいか。また、借地権を買い受ける場合、Bさんが希望する価格の妥当性について、どのように考えればよいか。

2.Bさんは、1年程度建物の賃借を希望しているが、どのように対応すべきか。

3.X社は土地を賃借したい、一方、Y社は建築した店舗を賃借したい、とのことであるが、甲土地を売却しないで一体活用をする場合、どのような方策が考えられるか。

part2 ポイント解説

●顧客の抱える問題と解決策

1. Bさんの申し出と希望買取価格の妥当性

◆Bさんの申し出への対応

普通借地権の存続期間満了後、契約の更新がない場合、借地人は地主に建物等の時価での買い取りを請求可能(建物買取請求権)。

従って、Bさんからの借地権付建物の買い取りの申し出自体には、応じる必要がある。

◆Bさんの希望買取価格の妥当性

木造住宅のような非堅固な建物の場合、存続期間は30年とされているため、築40年の木造住宅の残存価値は0円となる。

従って、Bさんの希望する、相続税の財産評価額での買い取りは妥当とは言いがたい。

また、仮にAさんが0円で買い取ったとしても、有効利用のための取り壊し費用をAさんが負担することになる。

◆上記2点を踏まえた上での対応

Bさんとの借地契約が、普通借地権の場合、原則として所有者は借主からの借地契約の更新を拒否できないため、Bさんとの交渉次第では、借地契約が更新され、土地が戻ってこないケースも有り得る。

従って、Bさんには木造住宅に借地権価値が無いことと、借地契約解除時には借地人に原状回復義務(更地にして返す義務)があることを伝え、建物の解体費用と相殺し、0円での借地契約解除を提案する。

2. Bさんの1年程度の建物の賃借希望への対応

前述のとおり、借地人Bさんからの借地契約の更新の申し出となることを避けるため、賃借希望を受け入れることを提案する。

ただし、1年後に確実に退去してもらえるよう、1年間の定期借家契約とする。

3. 甲土地を売却せずに一体活用する方法

◆ 事業用定期借地権による不動産の有効活用

X社に対して、存続期間10年以上50年未満の事業用定期借地権による賃貸が考えられる。

大きな設備投資を必要とせず、長期間安定的な収入が確保でき、契約満了時には更地で返還される。

ただし、事業用定期借地権の場合、土地は自用地価額から定期借地権価額を控除した金額で評価されるため、建設協力金方式ほどの相続税負担の軽減は期待できない。

◆ 建設協力金方式による不動産の有効活用

Y社が提案する方法は、建物は土地所有者が建設し、その建物に入居予定のテナント等から貸与された保証金や建設協力金を、建設資金の全部または一部に充当して建物を建設する事業方式(建設協力金方式)。

建設協力金方式の場合、建物は土地所有者が建設・所有することから、土地は貸家建付地、建物は貸家、建設協力金・保証金は債務となるため、相続税負担の軽減が期待できる。

ただし、建設協力金・保証金の返済と所得税・住民税負担により、キャッシュフローがマイナスになる場合もあるため、事前の詳細な検討が必要。

◆ 上記2点を踏まえた上での対応

Aさんは、「長男や長女への相続時に煩わしさを生じさせたくない」と考えているが、建設協力金方式の場合、相続時は土地と建物が相続財産となるため、遺産分割しにくくなる(建物区分登記は構造上の独立が必要)のに対し、事業用定期借地権方式であれば、底地を分筆して遺産分割できる。

従って、相続に関してのみであれば、X社との取引がAさんの希望に沿うと考えられる。

● FPと関連法規

相続や不動産収入に係る具体的な税金の質問等に関しては、税理士を紹介すべきです。

また、媒介や契約代理等の宅地建物取引業法に規定する業務に該当するものについては、不動産業者を紹介すべきです。

本問では、借地人やスーパーマーケット・コンビニチェーンとの不動産取引とそれに伴う税負担が大きな焦点であることから、今後の検討を行う際には、不動産業者・税理士の協力を仰ぐべきと考えます。

※なお、本問の「モータープール」とは駐車場のことで、主に関西圏で使用されている用語のようです。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()