2012�N2��5�����Zpart1

2012�N2��5�����Zpart1

part1�@��蕶

����

�ၜ

�@�`����i70�j�́A�����@��̐����E�̔����s��������Ƃw�Ђ̑n�Ǝ҂ł���A���݂���\������В��߂Ă���B�w�Ђ͉̏��L�̂Ƃ���ŁA�Ɛт͂���܂Ō����ɐ��ڂ��Ă���A����ȋZ�p�������Ă��邽�߁A������D��������������̂Ɨ\�z����Ă���B

�@�`����̉Ƒ��ɂ́A�Ȃa�i65�j�̂ق��A���j�b�i42�j�A�����c�i34�j����ѓ�j�d�i32�j������B���̂������j�b�͓Ɛg�ŁA��w���ƈȗ��w�ЂɋΖ����Ă���A���݂͂w�Ђ̐ꖱ������ł��邪�A���Ђ̋Ɩ��ɐ��ʂ��Ă���A�����╔������̐M���������B�`����͍ŋ߁A���g�̑̒��ʂɕs��������Ă��邱�Ƃ�����A�ł��邾�������ɒ��j�b�ɂw�Ђ̌o�c�����p�������ƍl���Ă��邪�A���̂��Ƃɂ��āA�܂��N�ɂ����k���Ă��Ȃ��B

�@�����c�́A���݂͓Ɛg�ł`����v�ȂƓ������ł��邪�A���N���X�Ɍ������邱�Ƃ����܂��Ă���A�`����͒����c�̐V���Ɋ֘A�������������Ă�肽���Ǝv���Ă���B���������c���g�́A�`����̍��Y�ɑ��ĊS�͂Ȃ��A��������`����v�ȂƂ̓�����]��ł���B

�@��j�d�ɂ́A�z��҂e�i33�j�Ǝq�f�i�U�j������A�ȑO�͏��ЂɋΖ����Ă������A�`����̋�������������A�T�N�O�ɑގЂ����H�X���J�Ƃ����B����ȗ��A�`����Ɠ�j�d�Ƃ͐≏��Ԃł��邪�A�Ȃa�ɂ��A���H�X�͌o�c�s�U�̂悤�ł���B�Ȃa�̐S�z�ɂ�������炸�A�`����͓�j�d�ɑ��Ď������������Y�𑊑������������Ȃ��Ƃ̂��Ƃ����A�z��҂e�Ǝq�f�̐����ɂ��ē��S�ł͐S�z���Ă���悤�ł���B

�@��j�d�Ƃ̊W�������A�`�����Ƃ̉Ƒ��W�͗ǍD�ł���A�Ȃa����ђ����c�́A���j�b��������͂w�Ђ̌�p�҂ƂȂ邱�Ƃ����҂��Ă���B�Ȃ��A�Ȃa�͕��ꂩ�瑊�������a���������悻100�S���~�ۗL���Ă���B�܂��A�`����v�ȂɌW�鑊���ł̑��z�i���K�͑�n���̕]�����K�p�O�j�́A�ꎟ�E�������v�Ŗ�470�S���~�ƌ����܂�Ă���B

���w�Ёi�ݗ��F���a50�N�j�̏�

���s�ϊ��������@ �F10�����i���L�����F�`����80���A���j�b20���j

�]����̉�ЋK�́F���Ёi���{��150�S���~�j

����

�F�ގ��Ǝ�䏀���z12,000�~�A�����Y���z40,000�~

�]�莑��

�F350�S���~�i���ʁA�d�v�Ȑݔ������̗\��͂Ȃ��j

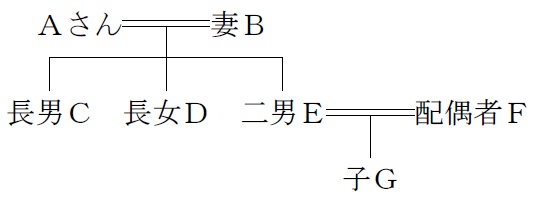

���`����̐e���W�}��

���`����̍��Y�i�����ŕ]���z�j��

�a�������̋��Z���Y �F

240�S���~

�w�Њ��� �@�@ �F

���������~

����y�n�i200�u�j �F 120�S���~��

�@ �V

�����@�@�@ �F 60�S���~

�����K�͑�n���̕]�����K�p�O

part1 �|�C���g���

�� �ڋq�̑��k���e�E���_�ɑ��������B

1. �[�Ŏ����̕s���E�����ł̌y����

�@(1) �����ی��E���Ɋ��̊��p

�@(2) ���K�͑�n���̕]�����̓���̊��p

�@(3) ���Њ����]���̈��������i�z���E���v�E�����Y�̈������j

�@(4) ���ꊔ���̑����ŁE���^�ł̔[�ŗP�\���x�̊��p

2. ��Y�����E���Ə��p��

�@(1) �⌾�̍쐬

�@(2) �◯���Ɋւ��閯�@�̓���̊��p

�@(3) �㏞����

�@(4) ���j�ւ̂w�Њ����̏��n

3. �◯���Ɋւ��閯�@�̓���̌���

�@�`�����j�ɑ��^�����]�Ђ̊����ɂ��āA�◯���Z���b���Y���z�ɎZ�����Ȃ��u���O���Ӂv��Z���z���Œ肷��u�Œ荇�Ӂv�ɂ��A�]�Њ����Ɋւ���◯�����E������������邱�Ƃ��ł���B

�@�������A���葊���l�S���̍��ӂ��K�v�Ȃق��A�o�ώY�Ƒ�b�̊m�F���A�K�p����v��������B

4. ���K�͑�n�̓���̉����Ɋւ������

�@���K�͑�n�̓���ł́A���苏�Z�p��n��240�u������ɁA80%���z�ƂȂ�B

�@�������A���苏�Z�p��n���A�z��҈ȊO���擾����ꍇ�ɂ́A�擾����ʋ��e���́A�����J�n�O3�N�ȓ��Ɏ�������L���Ă��Ȃ����ƂƁA�����J�n����̐\�������܂Ōp���ۗL���邱�Ɠ����K�v�B

�@�{��ł́A�����͌����O����`����v�ȂƓ������Ă��邽���A����������Ɏ�����Ȃƒ������������������ꍇ�A�����̎����ɏ��K�͑�n�̓��Ⴊ�K�p����邽�߂ɂ́A�\�������܂Ōp�����Z�E�ۗL���K�v�ƂȂ�B

5. ��Y�������@�̒��

�@�܂��A�����ł̌y����Ƃ��āA����y�n�E�����ɂ��ẮA�Ȃƒ����̂����ꂩ�ɑ����A�܂��͋������������邱�Ƃŏ��K�͑�n�̓�����邱�Ƃ��ł���B

�@�����ŁA������Ȃ̂ݑ����A�܂��͍Ȃƒ����Ƃ̋��������Ƃ����ꍇ�A�����̓����������ɁA�����ɂƂ��Ă͎��g�����Z���̎����Y�����̑ΏۂƂȂ��Ă��܂����߁A���������邽�߂ɁA�����̈ӌ����m�F������ŁA�����݂̂ɑ��������邱�Ƃ������ɒl����i�Ȏ��g�ɂ�1���~�̗a����������A������������Ɠ������\�ł���Ώ����̕s���͔����j�B

�@���j�ɑ��ẮA���Ə��p�̊W��w�Њ����𑊑������邱�Ƃ��]�܂������A���ꊔ���̑��^�ł̔[�ŗP�\���x�����p���A���O���^���邱�Ƃő����ł̌y����}�邱�Ƃ��ł���B

�@�܂��A���ꊔ���̑��^�ł̔[�ŗP�\���x�ł́A��p�҂��擾�ł���͔̂��s�ϋc����������3����2�܂��̂��߁A�ꕔ�̊����͗]�莑���̂���w�Ђ����Ɋ��Ƃ��Ĕ�����Ă��炤���ƂŁA�[�Ŏ����̑唼��P�o�ł���B

�@�Ȃ��A�≏��Ԃɂ����j�ɂ��ẮA���j�ɂw�Њ����𑊑��E���^�����ꍇ�A��j�̈◯����N�Q����\�����������߁A�W�C��������A�◯���Ɋւ��閯�@�̓�������p���邱�Ƃ��]�܂����i�u���̋��玑���Ƃ��āv���̖��ڂŁA��j�ɂw�Њ��������O�����@�葊�����܂��͈◯�������z�̗a�����𑊑�������A��j�̗��������₷���̂ł͂Ȃ����j�B

�@�≏��Ԃɂ���e���ɑ��ĊW�C����}��ɂ́A�Ǝ������i�ٔ����ƒ���ψ��ō\������钲��ψ���ɁA�����̒���E����������˗�������ŁA����I������}�鐧�x�j�𗘗p����������B

�� �e�o�ƐE�Ɨϗ�

�@FP�̐E�Ɨϗ��́A�ڋq���v�̗D��A���`���A�����`���i�A�J�E���^�r���e�B�j�A�ڋq�̐����E���Ӂi�C���t�H�[���h�E�R���Z���g�j�̂S�B

�@�{��ł́AFP�ƌڋq�̗��v������ڋq�̔閧�R�k�����O����ǖʂł͂Ȃ��A�ڋq�ɑ����Z���i����@���ɂ�����d�v�����̐����`���Ɋւ��i�K�ł��Ȃ������ł��̂ŁA��ԏd�v�Ȃ̂́A�l�X�Ȕ[�Ŏ�����E��Y������̕��@�₻���K�p�������ʂ�������Ɛ������A�ڋq�̗���x���m�F����u�C���t�H�[���h�E�R���Z���g�v�Ƃ������ƂɂȂ邩�Ǝv���܂��B

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()