2012”N6Œژ9“ْژہ‹Zpart1

2012”N6Œژ9“ْژہ‹Zpart1

part1پ@–â‘蕶

پœگف

—لپœ

پ@‚`‚³‚ٌپi55چخپj‚حپA“sگS‚إ•s“®ژY’ہ‘ف‹ئ‚ً‰c‚ق‚wژذ‚ج‘م•\ژو’÷–ًژذ’·‚إ‚ ‚éپB

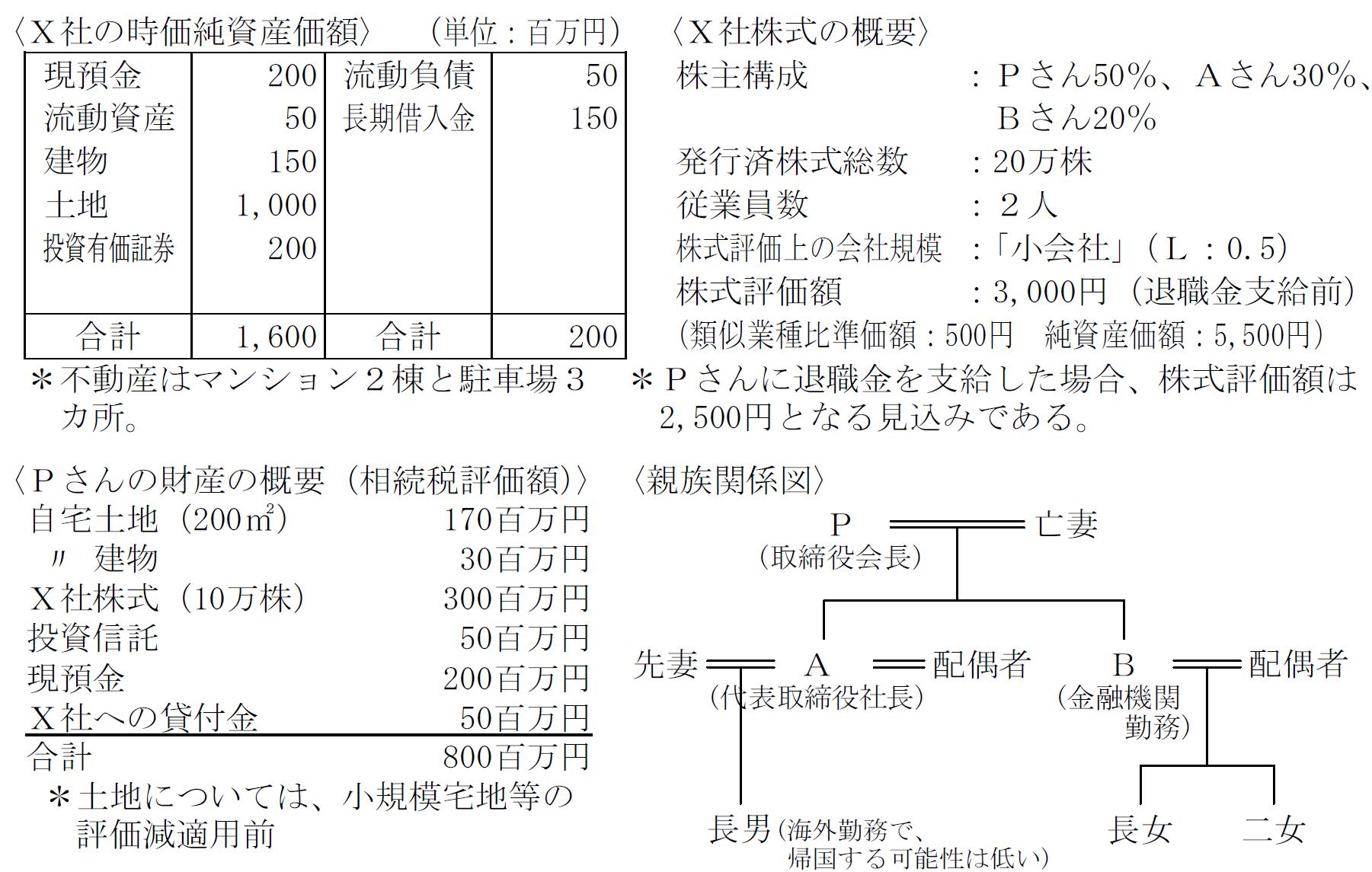

پ@‚`‚³‚ٌ‚جگe‘°ٹضŒW‚حپA‰؛‹L‚ج‚ئ‚¨‚è‚إ‚ ‚éپB‚wژذ‚جگو‘مژذ’·‚إ‚ ‚镃گe‚o‚³‚ٌپi80چخپj‚حپA‘م•\Œ ‚ً‚`‚³‚ٌ‚ةڈ÷‚èپAژو’÷–ً‰ï’·پi‰ك‹ژ‚ة‘قگE‹à‚جژx‹‹‚ح‚µ‚ؤ‚¢‚ب‚¢پj‚ئ‚µ‚ؤ‰ïژذŒo‰c‚ة‚حŒg‚ي‚ء‚ؤ‚¢‚é‚ھپA‹ئ–±‰^‰c“™‚ح‚`‚³‚ٌ‚ة”C‚¹‚ؤ‚¨‚èپA’ي‚a‚³‚ٌ‚à‚»‚ج‚±‚ئ‚ةˆظک_‚ح‚ب‚¢پB

پ@‚wژذ‚جڈٹ—L•s“®ژY‚ة‚آ‚¢‚ؤ‚حپA‚`‚³‚ٌ‚ھ‚R‘م–ع‚ئ‚¢‚¤‚±‚ئ‚à‚ ‚èŒڑ•¨‚حکV‹€‰»‚ھگi‚ٌ‚إ‚¢‚é‚ھپA‚«‚كچׂ©‚¢ƒپƒ“ƒeƒiƒ“ƒX‚ًچs‚ء‚ؤ‚¢‚邽‚كپA‰ئ’ہ‚ح‰؛—ژŒXŒü‚ة‚ ‚é‚à‚ج‚ج“ü‹ڈ—¦‚حچ‚‚¢پB‚ـ‚½پA‚ظ‚ع–ژشڈَ‘ش‚ج’“ژشڈê‚à‚RƒJڈٹ‚ ‚èپA•s“®ژYŒo‰c‚ئ‚µ‚ؤ‚حڈ\•ھگ¬‚è—§‚ء‚ؤ‚¢‚éپB

پ@‚`‚³‚ٌ‚حپAگV‚½‚ب“ٹژ‘‚ًچs‚¢ژ–‹ئژû“ü‚ً‘‚₵‚½‚¢‹Cژ‚؟‚ھ‚ ‚éˆê•û‚إپAگlŒûŒ¸ڈ“™پAŒo‰cٹآ‹«‚ج•‰‚ج—v‘f‚ًٹس‚ف‚½ڈêچ‡‚جچ،Œم‚ج•s“®ژY’ہ‘فژ–‹ئ‚ة‘خ‚·‚é•sˆہ‚©‚çپA“––ت‚حژ–‹ئ‚ًŒp‘±‚·‚é‚ة‚µ‚ؤ‚àڈ™پX‚ةژ–‹ئ‚ًڈkڈ¬‚·‚ׂ«‚©‚à‚µ‚ê‚ب‚¢‚ئ‚¢‚¤چl‚¦‚à‚ ‚èپAچ،Œم‚جژ–‹ئ‚ج•ûŒüگ«‚ة‚آ‚¢‚ؤ”Y‚ٌ‚إ‚¢‚éپB‰¼‚ةژ–‹ئڈkڈ¬‚ج•ûŒü‚ةگi‚ك‚éڈêچ‡‚حپA‚wژذڈٹ—L•s“®ژY‚ًŒآ•ت‚ة”„‹p‚µڈ«—ˆ“I‚ة‰ïژذ‚ًگ´ژZ‚·‚邱‚ئ‚â‰ïژذ‚»‚ج‚à‚ج‚ً”„‹p‚·‚邱‚ئ‚ًژ‹–ى‚ة“ü‚ê‚آ‚آپA‚»‚ج‚¤‚¦‚إگe‘°ˆê“¯‚ةڈمژè‚چàژY‚ً•ھ”z‚µ‚½‚¢‚ئژv‚ء‚ؤ‚¢‚é‚ھپA‚wژذٹ”ژ®‚جڈ³Œp‚â‚o‚³‚ٌ‚ةŒW‚é‘ٹ‘±‚ئ‚جŒ“‚ثچ‡‚¢‚©‚çپAچ،Œم‚جژ–‹ئ‚ج•ûŒüگ«‚ة‚آ‚¢‚ؤƒAƒhƒoƒCƒX‚ًژَ‚¯‚½‚¢‚ئچl‚¦‚ؤ‚¢‚éپB

پ@‚wژذ‚جٹ”ژهچ\گ¬‚ح‰؛‹L‚ج‚ئ‚¨‚è‚إ‚ ‚éپB‚`‚³‚ٌ‚حپA‚ا‚ج‚و‚¤‚بژٹ”چ\گ¬‚ة‚·‚é‚ج‚ھچإ—ا‚إپA‚o‚³‚ٌڈٹ—Lٹ”ژ®‚ً‚ا‚ج‚و‚¤‚ب•û–@‚إˆع“]‚·‚ׂ«‚©‚ة‚آ‚¢‚ؤ‚جƒAƒhƒoƒCƒX‚à–]‚ٌ‚إ‚¢‚éپB

پ@‚o‚³‚ٌ‚جچàژY‚ح‰؛‹L‚ج‚ئ‚¨‚è‚إ‚ ‚èپA‰¼‚ةŒ»ژ“_‚إ‚o‚³‚ٌ‚ة‘ٹ‘±‚ھ”گ¶‚µ‚½ڈêچ‡‚ج‘ٹ‘±گإ‚ج‘چٹz‚ح270•S–œ‰~پiڈ¬‹K–ح‘î’n“™‚ج•]‰؟Œ¸“K—p‘Oپj‚إ‚ ‚é‚ئ‚جژژژZŒ‹‰ت‚ھڈo‚ؤ‚¢‚éپB‚ب‚¨پA‚o‚³‚ٌ‚ح‚PگlڈZ‚ـ‚¢‚¾‚ھپA‹كڈٹ‚ة‚`‚³‚ٌ‚ھڈZ‚ٌ‚إ‚¨‚èپAگ¶ٹˆ‚ة•sژ©—R‚ح‚ب‚¢پB

پ@‚ـ‚½‚`‚³‚ٌ‚حپA‚wژذ•غ—L‚ج“ٹژ‘—L‰؟ڈطŒ”‚¨‚و‚ر‚o‚³‚ٌ‚©‚ç‚wژذ‚ض‚ج‘ف•t‹à‚ًٹـ‚ق‹à—Zژ‘ژY‚ج‰^—p‚ةٹض‚µ‚ؤ‚àپAƒAƒhƒoƒCƒX‚ًژَ‚¯‚½‚¢‚ئژv‚ء‚ؤ‚¢‚éپB

part1 ƒ|ƒCƒ“ƒg‰ًگà

پœ Œع‹q‚ج‘ٹ’k“à—eپE–â‘è“_‚ة‘خ‚·‚é‰ًŒˆچôپB

1. ”[گإژ‘‹à‚ج•s‘«پE‘ٹ‘±گإ‚جŒyŒ¸‘خچô

پ@(1) گ¶–½•غŒ¯پE‹àŒةٹ”‚جٹˆ—p

پ@(2) –ًˆُ‘قگE‹à‚جژx‹‹

پ@(3) ژ©ژذٹ”ژ®•]‰؟‚جˆّ‚«‰؛‚°پi”z“–پE—ک‰vپEڈƒژ‘ژY‚جˆّ‰؛‚°پj

پ@(4) ”ٌڈمڈêٹ”ژ®‚ج‘ٹ‘±گإپE‘،—^گإ‚ج”[گإ—P—\گ§“x‚جٹˆ—p

پ@(5) •غ—L“ٹژ‘گM‘ُ‚ج”„‹pپE‰ً–ٌ

پ@(6) ‚wژذ‚ض‚ج‘ف•t‹à‚جچآŒ •ْٹüپEٹ”ژ®“]ٹ·

2. ˆâژY•ھٹ„پEژ–‹ئڈ³Œp‘خچô

پ@(1) ˆâŒ¾‚جچىگ¬

پ@(2) ڈ«—ˆ“I‚ب‰ïژذ‚جگ´ژZپE”„‹p

پ@(3) ˆâ—¯•ھ‚ةٹض‚·‚é–¯–@‚ج“ء—ل‚جٹˆ—p

3. چ،Œم‚جژ–‹ئ•ûŒüگ«‚ض‚جƒAƒhƒoƒCƒX

‚wژذ‚جŒo‰cڈَ‹µ‚ح—اچD‚ئ‚¢‚¦‚é‚ھپAگlŒûŒ¸“™‚ة‚و‚èچ،Œم‚ج•s“®ژYٹضکA‚جŒo‰cٹآ‹«‚حŒµ‚µ‚¢‚à‚ج‚ة‚ب‚é‰آ”\گ«‚حڈ\•ھ‚ة‚ ‚éپB

‚wژذ‚جڈêچ‡پAڈ]‹ئˆُگ”‚ح2–¼‚ئ”ٌڈي‚ةڈ‚ب‚پA‚ـ‚½‚`‚³‚ٌ‚ج’·’j‚àٹCٹO‹خ–±‚إ‹Aچ‘‚ج‰آ”\گ«‚ح’ل‚پA‚`‚³‚ٌˆبچ~‚جگe‘°‚ض‚جژ–‹ئڈ³Œp‚ح“‚¢‚ئژv‚ي‚ê‚éپB

ˆبڈم‚ج“_‚©‚çپA‚`‚³‚ٌ‚ة‹‚¢ژ–‹ئٹg‘هˆس—~‚ھ‚ب‚¢‚ج‚إ‚ ‚ê‚خپA“––ت‚جٹش‚حژ–‹ئ‚ًŒp‘±‚µ‚آ‚آ‚àپAژ–‹ئڈkڈ¬‚ةŒü‚¯‚ؤپiڈ«—ˆ“I‚ب‰ïژذ‚جگ´ژZپE”„‹p“™‚àژ‹–ى‚ة“ü‚ê‚آ‚آپjŒں“¢‚ًژn‚ك‚ؤ‚¢‚‚±‚ئ‚ً’ٌˆؤ‚·‚éپB

4. چ،Œم‚جٹ”ژهچ\گ¬‚ئٹ”ژ®‚جˆع“]•û–@‚جƒAƒhƒoƒCƒX

‚ـ‚¸پAچ،Œم‚جژ–‹ئ‰^‰c‚ًƒXƒ€پ[ƒY‚ةگi‚ك‚邽‚ك‚ةپAٹ”ژهچ\گ¬‚حڈo—ˆ‚éŒہ‚è‚`‚³‚ٌ‚ةڈW’†‚³‚¹‚邱‚ئ‚ھ–]‚ـ‚µ‚¢پB‹ï‘ج“I‚ة‚حپA”ٌڈمڈêٹ”ژ®‚ج‘،—^گإ‚ج”[گإ—P—\گ§“x‚ًٹˆ—p‚·‚邱‚ئ‚إپAŒمŒpژز‚إ‚ ‚é’·’j‚ھگو‘مŒo‰cژز‚إ‚ ‚é‚`‚³‚ٌ‚©‚çٹ”ژ®‚ًگ¶‘O‘،—^‚³‚ꂽڈêچ‡پA‰غگإ‰؟ٹi‚ج100%‚ة‘خ‰‚·‚é‘،—^گإ‚ة‚آ‚¢‚ؤپA‚`‚³‚ٌ‚ھژ€–S‚·‚é‚ـ‚إ”[گإ‚ج—P—\‚ًژَ‚¯‚邱‚ئ‚ھڈo—ˆ‚éپB

‚½‚¾‚µپAŒمŒpژز‚ھ‘،—^‘O‚©‚çڈٹ—L‚µ‚ؤ‚¢‚½•ھ‚ًٹـ‚كپA”چsچد‹cŒˆŒ ٹ”ژ®“™‚ج‘چگ”‚ج3•ھ‚ج2‚ـ‚إ‚ھ“K—p‘خڈغ‚إ‚ ‚邽‚كپA‘خڈغٹO‚ئ‚ب‚é•ھ‚ح‚`‚³‚ٌ‚ھژ©Œبژ‘‹à‚إ”ƒ‚¢ژو‚é‚©پA‚wژذ‚ھ‹àŒةٹ”‚ئ‚µ‚ؤ”ƒ‚¢ژو‚èپA‘خ‰؟‚ً”[گإژ‘‹à‚ئ‚·‚邱‚ئ‚à‚إ‚«‚éپB

‚ب‚¨پA“ء—ل‚إ—P—\‚³‚ꂽ‘،—^گإ‚حپA‘،—^‚µ‚½‚o‚³‚ٌ‚ھژ€–S‚·‚é‚ئ‘ٹ‘±گإ‚ج”[گإ—P—\“ء—ل‚ًژَ‚¯‚邱‚ئ‚ة‚و‚èپA”[گإٹz‚ج80پ“‚ـ‚إ‚³‚ç‚ة—P—\‚ًژَ‚¯‚邱‚ئ‚ھڈo—ˆ‚éپB

‚½‚¾‚µپAڈ«—ˆ‰ïژذ‚ًگ´ژZپE”„‹p‚·‚éڈêچ‡پA—P—\‚³‚ꂽ‘ٹ‘±گإ‚حŒ´‘¥–ئڈœ‚³‚ê‚ب‚¢

‚½‚كپAˆê’è‚ج”[گإژ‘‹à‚حٹm•غ‚µ‚ؤ‚¨‚‚±‚ئ‚ھ•K—vپB

5. ‚wژذ•غ—L‚ج“ٹژ‘—L‰؟ڈطŒ”‚ئŒآگl‹à—Zژ‘ژYپi‚wژذ‚ض‚ج‘ف•t‹àٹـ‚قپj‚ج‰^—pƒAƒhƒoƒCƒX

“ٹژ‘—L‰؟ڈطŒ”‚ئ‚حپA‰ïŒvڈمŒإ’èژ‘ژY‚ة•ھ—ق‚³‚ê‚éپu“ٹژ‘‚»‚ج‘¼‚جژ‘ژYپv‚جژd–َ‚ج‚ذ‚ئ‚آ‚إ‚ ‚èپAژوˆّگو‚ئ‚جژ‚؟چ‡‚¢ٹ”ژ®‚âژ„•هچآپEچ‘چآ“™‚ھٹY“–‚·‚é‚à‚ج‚إ‚ ‚èپA“ٹژ‘–ع“I‚ج‚½‚ك‚ة’·ٹْٹشڈٹ—L‚·‚é—L‰؟ڈطŒ”پB‚و‚ء‚ؤپAٹî–{“I‚ة‚حگد‹ة“I‚ب‰^—p‚ً–عژw‚·‚à‚ج‚إ‚ح‚ب‚¢‚ح‚¸‚إ‚ ‚邽‚كپA“––ت‚»‚ج‚ـ‚ـ•غژ‚µ‚ؤ‚¨‚‚±‚ئ‚ً’ٌˆؤ‚·‚éپB

‚ـ‚½پAŒآگl‹à—Zژ‘ژY‚ج‚¤‚؟‚wژذ‚ض‚ج‘ف•t‹à‚حپA“¯‘°‰ïژذ‚ض‚ج‘ف•t‹à‚إ‚ ‚ء‚ؤ‚à‘ٹ‘±گإ‚ج‰غگإ‘خڈغ‚ئ‚ب‚邽‚كپAچآŒ •ْٹü‚·‚é‚©پAچآŒ ‚ًٹ”ژ®‚ة“]ٹ·پi‘ژ‘پj‚·‚邱‚ئ‚إپA‘ٹ‘±گإ‚ج‰غگإ‘خڈغ‚©‚çٹO‚·‚±‚ئ‚ھڈo—ˆ‚éپB‚ب‚¨پAچآŒ •ْٹü‚جڈêچ‡پA‘ف•t‹à‚حڈء–إ‚µپA‚wژذ‚ة‚حچآ–±–ئڈœ‰v‚ة‰‚¶‚½–@گlگإ‚ھ‰غ‚³‚êپAچآŒ ‚ًٹ”ژ®‚ة“]ٹ·‚·‚é‚ئپAٹ”ژ®‚ھ‘ٹ‘±گإ‚ج‰غگإ‘خڈغ‚ئ‚ب‚邽‚كپA‘چچ‡“I‚ب”»’f‚ھ•K—v‚ئ‚ب‚éپB

6. ˆâژY•ھٹ„•û–@‚ج’ٌˆؤ

‰ïژذŒo‰cڈم‚حپAٹ”ژ®‚ً‚`‚³‚ٌ‚ةڈW’†‚µ‚ؤ‚¨‚‚±‚ئ‚ھ–]‚ـ‚µ‚¢‚ھپAڈ«—ˆ‚o‚³‚ٌ‚ج‘ٹ‘±”گ¶ژ‚ة’ي‚a‚³‚ٌ‚جˆâ—¯•ھ‚ًگNٹQ‚µ‚ؤ‚µ‚ـ‚¤‚±‚ئ‚ة‚و‚éˆâ—¯•ھŒ¸ژEگ؟‹پ‚ً‰ٌ”ً‚·‚邽‚كپA‚o‚³‚ٌ‚ھ‚`‚³‚ٌ‚ة‘،—^‚µ‚½‡]ژذ‚جٹ”ژ®‚ة‚آ‚¢‚ؤپAˆâ—¯•ھژZ’èٹî‘bچàژY‰؟ٹz‚ةژZ“ü‚µ‚ب‚¢پuڈœٹOچ‡ˆسپv‚âژZ“üٹz‚ًŒإ’è‚·‚éپuŒإ’èچ‡ˆسپv‚ًژو‚è•t‚¯‚ؤ‚¨‚پB

‚ـ‚½پA‘ٹ‘±چàژY‚ج•ھٹ„ٹ„چ‡‚ة‚آ‚¢‚ؤ‚àپAڈ«—ˆ‚wژذ‚ًگ´ژZ‚µ‚½ڈêچ‡‚ة•غ—Lٹ”ژ®گ”‚ة‰‚¶‚ؤ”z•ھ‚³‚ê‚é‚wژذ‚جژc—]چàژY‚àچl—¶

‚µ‚½‚¤‚¦‚إŒں“¢‚µپA‚o‚³‚ٌ‚ةˆâŒ¾‚ًچىگ¬‚µ‚ؤ‚¨‚¢‚ؤ‚à‚炤‚±‚ئ‚ً’ٌˆؤ‚·‚éپB

‚e‚o‚ئگE‹ئ—د—

FP‚جگE‹ئ—د—‚حپAŒع‹q—ک‰v‚ج—DگوپAژç”é‹`–±پAگà–¾‹`–±پiƒAƒJƒEƒ“ƒ^ƒrƒٹƒeƒBپjپAŒع‹q‚جگà–¾پE“¯ˆسپiƒCƒ“ƒtƒHپ[ƒ€ƒhپEƒRƒ“ƒZƒ“ƒgپj‚ج‚S‚آپB

–{–â‚إ‚حپAFP‚ئŒع‹q‚ج—ک‰v‘ٹ”½‚âŒع‹q‚ج”é–§کR‰k‚ًŒœ”O‚·‚é‹ا–ت‚إ‚ح‚ب‚پAŒع‹q‚ة‘خ‚µ‹à—Zڈ¤•iژوˆّ–@“™‚ة‚¨‚¯‚éڈd—vژ–چ€‚جگà–¾‹`–±‚ةٹض‚ي‚é’iٹK‚إ‚à‚ب‚³‚»‚¤‚إ‚·‚ج‚إپAˆê”شڈd—v‚ب‚ج‚حپA—lپX‚ب”[گإژ‘‹à‘خچôپEˆâژY•ھٹ„‘خچô‚ج•û–@‚â‚»‚ê‚ً“K—p‚µ‚½Œ‹‰ت‚ً‚«‚؟‚ٌ‚ئگà–¾‚µپAŒع‹q‚ج—‰ً“x‚ًٹm”F‚·‚éپuƒCƒ“ƒtƒHپ[ƒ€ƒhپEƒRƒ“ƒZƒ“ƒgپv

‚ئ‚¢‚¤‚±‚ئ‚ة‚ب‚é‚©‚ئژv‚¢‚ـ‚·پB

FP‘خچôچuچہ

پƒFP‘خچô’تگMچuچہپ„

پœLEC‚جFPچuچہپiƒLپ[ƒڈپ[ƒhŒںچُ—“‚إپu1‹‰پv‚ئŒںچُپjپ@پثپ@FPپiƒtƒ@ƒCƒiƒ“ƒVƒƒƒ‹پEƒvƒ‰ƒ“ƒiپ[پjƒTƒCƒg‚ح‚±‚؟‚ç

![]()

پœ1‹‰FP‹Z”\ژmپiٹw‰بژژŒ±‘خچôپj‚جWEBچuچہپ@پثپ@‚P‹‰‚e‚o‹Z”\ژmژ‘ٹi‘خچôچuچہپiژ‘ٹi‘خچôƒhƒbƒgƒRƒ€پj

پœ’ت‹خ’†‚ة‰¹گ؛ٹwڈK‚·‚é‚ب‚çپ@پثپ@‚e‚o ’ت‹خچuچہ

![]()

پœژذکJژmپE‘îŒڑپE’†ڈ¬ٹé‹ئگf’fژm“™‚àژَ‚¯‚é‚ب‚çپ@پثپ@Œژٹz’èٹzƒTپ[ƒrƒXپyƒEƒPƒzپ[ƒ_ƒCپz

![]()