2012�N6��9�����Zpart2

2012�N6��9�����Zpart2

part2�@��蕶

����

�ၜ

�@�`����i68�j�́A�Ȃ��Q�N�O�ɋ}���������߁A��N���璷�j�a����i40�j�v�w�Ɠ������Ă���B�`����̒����b����i38�j�́A��������ēƗ������ƒ�������Ă��邪�A���������ɂ͗]�T���Ȃ��悤�ŁA�`����͂��̂��Ƃ��C�ɂ����Ă���B

�@�Ȃ̋}���ɒ��ʂ������Ƃ������āA�`����͍ŋ߁A�����̑����̂��ƂR�ƍl���n�߂��B

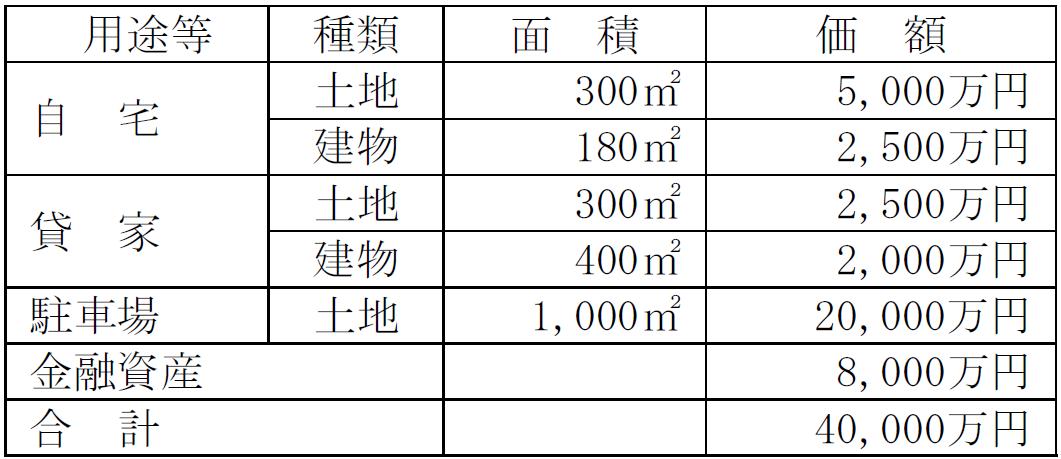

�@�`����̎�Ȏ��Y�͉��L�̂Ƃ���ł���B�`����́A����i�y�n�E�����j�͒��j�a����ɑ������������ƍl���Ă���B�݉Ɓi�a��ۏ؋��͂Ȃ��A���݂͌�28���~�̉ƒ�����������j�́A�y�n�E�����Ƃ������b����ɑ������������ƍl���Ă��邪�A�F�l����́A�u�܂������O���^������ǂ����v�Ƃ̏������Ă���B���ԏ�̓y�n�ɂ��ẮA�啔���͒��j�a����ɑ��������������A�ꕔ�͒����b����ɂ����L�ő������������ƍl���Ă���B�Ȃ��A���Ɍ����_�ł`����̑��������������ꍇ�̑����ł̑��z��ŗ��m�ɐq�˂��Ƃ���A��8,500���~�i���K�͑�n���̕]�����K�p��j�Ƃ̂��Ƃł������B

�@�Ƃ���Œ��ԏ�ɂ��ẮA���Ȃ�ȑO����l�グ���ł������ݗ����Ⴂ�܂܁i���z30���~�j�ł��邽�߁A���̓y�n�𑼂̕��@�ŗL�����p�������ƍl���Ă����Ƃ���A�Q�Ђ��炻�ꂼ�ꎟ�̒�Ă��������B

�i�P�j���������s���Y��Ђw�Ђ̒��

���Ǝ�������ł`���P�g�Ҍ������݃}���V���������z����B�w�Ђ���旧�Ă��猚�z�����܂ł��s���B����ɁA�w�Ђ͋��Z�p�Ƃ��Ċe���̊Ǘ����s���B

�������z�F250���~�i�����Q�N�Ԃ͒������z��90����ۏj�A���ݔ�p�F�Q��7,000���~

�i�Q�j���X�g�������`�F�[���W�J���Ă���x�Ђ̒��

���Ɨp����ؒn����ݒ肵�Ăx�Ђ��y�n�������B�x�Ђ͓X�܂����݂��ă��X�g�������c�Ƃ���B

�_����ԁF30�N�A�ۏ؋��F5,000���~�A�������z�F100���~�A���n�H���͂x�Е��S

�q�`����̑��k�����r

�P�D�݉Ƃ̌������b����ɐ��O���^���邱�Ƃɂ́A���������b�g������̂��B

�Q�D���Ǝ�������Ǝ��Ɨp����ؒn���Ƃ͂ǂ��������̂��A���̃����b�g�E�f�����b�g�������Ăق����B

�R�D�w�ЂƂx�Ђ���̒�Ă̂����ꂩ�������Ƃ����ꍇ�A�ǂ����I�����ׂ����B

�q�`����̎��Y���e�i�y�n�͂��ׂĎ��p�n�Ƃ��Ă̑����ŕ]���z�A�����͌Œ莑�Y�ŕ]���z�j�r

part2 �|�C���g���

���ڋq�̕�������Ɖ�����

1. �݉Ƃ̌������ɐ��O���^���郁���b�g

�ʏ�A�e�q��e���Ԃœy�n���g�p�ݎ��Ă���ꍇ�A���̓y�n���O�҂ɑ݂��t���Ă��Ă��A�����ŕ]���z�͎��p�n�Ƃ��ĕ]������Ă��܂��B

�������A�����O���^������ɑ������������A�����̎؎傪���^�ȑO���瑊�����܂ŕς���Ă��Ȃ���A�g�p�ݎ��Ă��Ă��݉ƌ��t�n�Ƃ��ĕ]�������邱�Ƃ��\�B

����āA�݉Ƃ̌����������b����ɑ��^���A�y�n�͎g�p�ݎƂ���A���������ɗ]�T�̂Ȃ������b����͉ƒ��������A�������܂Ŏ؎傪�ς��Ȃ���A�������̕]���z���݉ƌ��t�n�ƂȂ�B

���݉Ƃ̓y�n�E�����𗼕����O���^����A�������̕]���z�͓��R�݉ƌ��t�n�ƂȂ邪�A���^�ł��ۂ���Ă��܂��̂ɑ��A���������̑��^�ł���Α��������Z�ېł�2,500���~���ʍT���͈͓̔��̂��߁A���^�ŕ��S������ł���B

2. ���Ǝ�������Ǝ��Ɨp����ؒn���̊T�v�ƃ����b�g�E�f�����b�g

���Ǝ������

�y�n�������҂������Ŏ������B���A�}���V�������̌��݁E�Ǘ��E�^�c�Ƃ��������Ƃ̂����������f�x���b�p�[�ɔC������@�B

���������̂܂܈ێ��ł��A�Ɩ����S���Ȃ��Ƃ��������b�g�����邪�A�������S��Ƃ����f�����b�g������B

���Ɨp����ؒn��

�y�n�ɒ���ؒn����ݒ肵�A���҂ɓy�n��݂����ƂŗL�����p������@�B

�������S�����Ō������ێ��ł���Ƃ��������b�g�����邪�A��ʂɒn������͑��̕����ɂ����v�����Ⴂ�Ƃ����f�����b�g������B

3. �w�ЂƂx�Ђ̒�Ă̎���̐���

�w�Ђ̒�Ă̏ꍇ�A�}���V�����̌��ݎ����͋��Z�@�ւ���̎���ꂪ�K�v�ƂȂ�ƍl�����邪�A�����̍ۂ͎ؓ��������Ƃ��đ������邱�ƂɂȂ�A���ɒ��j���S�č��𑊑������Y�������c�������Ƃ��Ă��A���҂ł�����Z�@�ւ̏������Ȃ���A�������@�葊�����̍��𑊑��������ƂɂȂ�B

�܂��A�y�n�E�}���V�����j�ƒ��������L�Ƃ����ꍇ�A�}���V�����̘V�������ɂ��C�U�E���ւ����͑o���̍��ӂ��K�v�ƂȂ�B

�x�Ђ̒�Ă̏ꍇ�A�n������͒Ⴍ�Ȃ���̂́A���̑����͔��������A�_����ԏI����͍X�n�ŕԊ҂�������߁A���j�ƒ����̋��L�Ƃ����ꍇ�ł��A�����ɉ����ĕ��M���邱�Ƃ��e���ƂȂ�B

���j�E�����̊�]���m�F���邱�Ƃ͕K�v�����A���L��������ꍇ�ɂ͂x�Ђ̒�Ă̕��������l�Ԃ̑�����������₷���Ǝv����B

�e�o�Ɗ֘A�@�K

�s���Y����ɌW����̓I�Ȑŋ��̎��ⓙ�Ɋւ��ẮA�ŗ��m���Љ�ׂ��ł��B

�܂��A�y�n���p������n��������Ɩ@�ɋK�肷��Ɩ��ɊY��������̂ɂ��ẮA�s���Y�Ǝ҂�f�x���b�p�[���Љ�ׂ��ł��B

�{��ł́A�]�Ђ�x�ЂƂ̕s���Y�����A�����ŕ��S���傫�ȏœ_�ł��邽�߁A��̓I�Ȍ������s���ۂɂ́A�ŗ��m��s���Y�Ǝ҂̋��͂����ׂ��ƍl���܂��B

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()