��4�@2015�N9�����Z�i���Y�v�j

��4�@��蕶�ƉE���

��4�@��蕶

������́A�}���V�����̍w���ɓ������āA���߂Ď����̗��e���炻�̍w�������̑��^����\��ł���B���̏ꍇ�A���^�ł̓���̓K�p�����邱�Ƃ�����ƕ��������߁A�e�o�̋{�{����ɑ��k�������B�u���n��������Z��擾�������̑��^�����ꍇ�̑��^�ł̔�ېŁv�Ɋւ��鎟�̋L�q�̋i�A�j�`�i�G�j�ɓ���K�Ȍ�����Q�̒�����I�сA���̔ԍ��݂̂����ɋL�����Ȃ����B�Ȃ��A������́A���������Z�ېŐ��x�̑I���͂��Ȃ����̂Ƃ���B

�E �����R�P�N�U���R�O���܂ł̊ԂɁA����Ȃǒ��n��������̑��^�ɂ��A���Ȃ̋��Z�̗p�ɋ�����Z��p�Ɖ��̎擾���̑Ή��ɏ[�Ă邽�߂̋��K���擾�����ꍇ�ɓK�p�ƂȂ�B

�E �҂́A���^�����N�̂P���P���ɂ������i�@�A�@�j�ȏ�ł��邱�Ƃ���ё��^�����N�̏����łɌW�鍇�v�������z���i�@�C�@�j�ȉ��ł��邱�Ƃ������ł���B

�E �擾����Z����̏��������Ƃ��́A���\�Ɍf������z�����x�Ƃ��đ��^�ł���ېłɂȂ�B���^���z����ېŌ��x�z����ꍇ�A���^�Ŋz�̌v�Z�ɂ����ẮA���^���z�����ېŌ��x�z���T�������c�z���瑡�^�ł̊�b�T���i�ō��P�P�O���~�j���i�@�E�@�j�B

�i���j�G�l���M�[�̎g�p�̍������ɒ�����������Z��p�Ɖ��܂��͒n�k�ɑ�����S���ɌW���ɓK������Z��p�Ɖ����Ƃ��Đ��߂Œ�߂���́B

�������Q�W�N�P�O���ȍ~�ɂ��ẮA�Z��p�Ɖ��̎擾�ɌW��Ή��̊z�܂��͔�p�̊z�Ɋ܂܂�����œ��̐ŗ����P�O���ł���ꍇ�̋��z�ł���B

����Q��

�P�D �Q�O�@�@�@�Q�D �Q�T�@�@�@�R�D �R�O��

�S�D �P,�Q�O�O���~�@�@�T�D �Q,�O�O�O���~�@�@�U�D �R,�O�O�O���~

�V�D�T�����邱�Ƃ��ł���@�@�W�D�T�����邱�Ƃ͂ł��Ȃ�

�X�D �T�O�O���~�@�@�P�O�D �V�O�O���~�@�@�P�P�D �P,�O�O�O���~

��4�@�E���

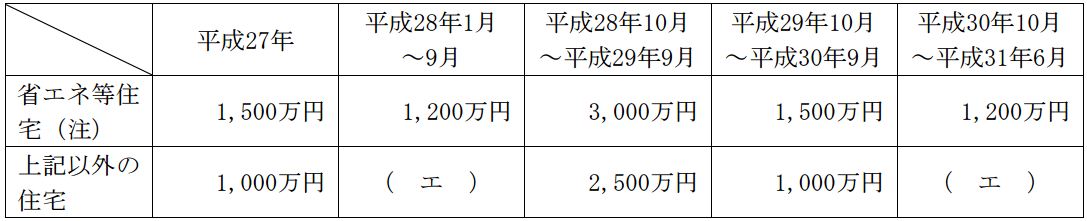

���n��������̏Z��擾�������^�̔�ېłɊւ�����ł��B

�u���n��������Z��擾�������̑��^�����ꍇ�̑��^�ł̔�ېŐ��x�v�́A�����c����Ȃǂ̒��n��������Z��擾�������̑��^�����ꍇ�A�����z�܂ő��^�ł���ې��ƂȂ鐧�x�ł��B

�{���x�̎�ȓK�p�v���͈ȉ��̒ʂ�ł��B

�����^�N�̂P���P�����҂�20�Έȏ�

���Ɖ������ʐ�50�u�ȏ�

�����^�N�����v�������z2,000���~�ȉ�

�܂��A��ېŌ��x�z�́A����28�N10���ȍ~�ɏ���ł�10���ƂȂ����ꍇ�ɂ͂���܂ł��傫�����z����܂��B

�E�ǎ��Z��̏ꍇ�F

�@����28�N1�`9���@1,200���~

�@����28�N10���`����29�N9���@3,000���~

�@����29�N10���`����30�N9���@1,500���~

�@����30�N10���`����31�N9���@1,200���~

�E�ǎ��Z��ȊO�̏ꍇ�F

�@����28�N1�`9���@700���~

�@����28�N10���`����29�N9���@2,500���~

�@����29�N10���`����30�N9���@1,000���~

�@����30�N10���`����31�N9���@700���~

�i�ߋ��ɔ�ېœK�p�ς̏ꍇ�A�K�p�ς݂̔�ېŊz���T���������z�j

�Ȃ��A�u���n��������̏Z��擾�����ɌW�鑡�^�ł̔�ېŁv�́A���^�ł̗�N�ېł̊�b�T��110���~�A���������Z�ېłɌW�鑡�^�ł̓��ʍT��2,500���~�̂�����Ƃ����p�ł��܂��B

�]���Đ����́A(�A)�P�D�Q�O�� �@(�C)�T�D �Q,�O�O�O���~

(�E)�V�D�T�����邱�Ƃ��ł���@ (�G)�P�O�D �V�O�O���~

�֘A�E�ގ��̉ߋ���

���̖��Ǝ��Ă�������������Ă݂悤�I�u�����v�{�^�����N���b�N�I

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()

�������A�v���Ō��J���B

�������A�v���Ō��J���B

���L�������̗L���ŁB

���L�������̗L���ŁB