��63�@2016�N9�����p

��63�@��蕶�ƉE���

��63�@��蕶

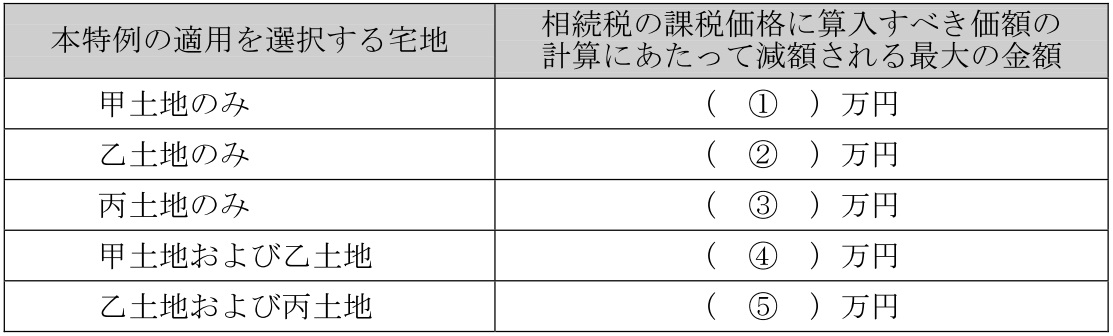

���`�����������_�i����28�N�X��11���j�Ŏ��S���āA�����l���b�y�n�A���y�n�A���y�n�𑊑��ɂ��擾���A�u���K�͑�n���ɂ��Ă̑����ł̉ېʼn��i�̌v�Z�̓���v�i�ȉ��A�u�{����v�Ƃ����j�̓K�p�����ꍇ�A�{����̓K�p��I�������n�ɉ����������ł̉ېʼn��i�ɎZ�����ׂ����z�̌v�Z�ɂ������Č��z�����ő�̋��z�Ɋւ��鉺�L�̕\�̋�(1)�`(5)�ɓ���ł��K�Ȑ��l�����߂Ȃ����B

�Ȃ��A�b�y�n�͓��苏�Z�p��n���A���y�n�͓��莖�Ɨp��n���A���y�n�͑ݕt���Ɨp��n���ɂ��ꂼ��Y��������̂Ƃ���B

��63�@�E���

���K�͑�n�̓���Ɋւ�����ł��B

���K�͑�n�̓���́A���苏�Z�p��330�u�������80�����z�A���莖�Ɨp��400�u�������80%���z�A�ݕt���Ɨp��200�u�������50%���z�ƂȂ�܂����A����27�N1��1���ȍ~�̑����E�②���A���莖�Ɨp400�u�Ɠ��苏�Z�p330�u�p����ۂ́A���ꂼ��K�p�\�ƂȂ����߁A�ő�730�u�܂œK�p�\�ƂȂ�܂����B

�K�p�\�ʐς͂��ꂼ��̏���܂łł���A����̒��ߕ�������������獷���������Ƃ͂ł��Ȃ����߁A�{��̏ꍇ�A���苏�Z�p360�u�̂�������K�p�ł���̂�330�u�܂ŁA�ݕt���Ɨp250�u�̂�������K�p�ł���̂͒P�ƓK�p�ł����200�u�܂łŁA���p�K�p�̏ꍇ�͒����v�Z����܂��B

����ɁA���K�͑�n�̓���́A�ݕt���Ɨp��200�u�������50%���z�ƂȂ�܂����A���݃A�p�[�g�̕~�n�Ȃǂ́A���������L����y�n�Ɍ��z�����Ɖ��𑼂ɑ݂��t���Ă���ꍇ�̓y�n�́A�ؒn����؉ƌ��������z�]�����ꂽ�݉ƌ��t�n�Ƃ��Ă̕]���z�ɑ��ē���K�p����܂��B

����āA�b�E���E���y�n���ꂼ��ɒP�ƓK�p����ꍇ�A���z�������z�͈ȉ��̒ʂ�B

���苏�Z�p�F�b�y�n5,400���~�~330�u�^360�u�~80%��3,960���~

���莖�Ɨp�F���y�n6,300���~�~350�u�^350�u�~80%��5,040���~

�ݕt���Ɨp�F���y�n6,000���~�~(�P�|60%�~30���~100��)�~200�u�^250�u�~50%��1,968���~

���ɁA���莖�Ɨp�Ɠ��苏�Z�p�p����ꍇ�A���z�������z�͈ȉ��̒ʂ�B

���苏�Z�p�F�b�y�n5,400���~�~330�u�^360�u�~80%��3,960���~

���莖�Ɨp�F���y�n6,300���~�~350�u�^350�u�~80%��5,040���~

���z���v�@�F5,040�~+3,960���~��9,000���~

�܂��A�ݕt���Ɨp�Ƃ̕��p�́A�ȑO�Ɠ��l�ɁA�����K�p����~�n�ʐςɉ����Ē����v�Z����K�v������܂��B

�{��̏ꍇ�A���莖�Ɨp�̉��y�n��350�u�ŏ����400�u�܂ŒB���Ă��Ȃ����߁A����ɑ��ė]���������Ƃ��āA

1�|(350�u��400�u)�~100��12.5���y�n�ɓK�p�ł��܂��B

�]���āA���莖�Ɨp�Ƒݕt���Ɨp�p����ꍇ�A���z�������z�͈ȉ��̒ʂ�B

���莖�Ɨp�F���y�n6,300���~�~350�u�^350�u�~80%��5,040���~

�ݕt���Ɨp�F���y�n6,000���~�~(�P�|60%�~30���~100��)�~12.5���~200�u�^250�u�~50%��246���~

���z���v�@�F5,040���~+246���~��5,286���~

�ȏ�ɂ�萳���́A(1)3,960�i���~�j�@(2) 5,040�i���~�j�@(3) 1,968�i���~�j

(4)9,000�i���~�j�@(5) 5,286�i���~�j

�֘A�E�ގ��̉ߋ���

���̖��Ǝ��Ă�������������Ă݂悤�I�u�����v�{�^�����N���b�N�I

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()

�������A�v���Ō��J���B

�������A�v���Ō��J���B

���L�������̗L���ŁB

���L�������̗L���ŁB