2017年6月11日実技part2

2017年6月11日実技part2

part2 問題文

●設 例●

Aさん(78歳)は、首都圏にある甲土地(地目:畑、公簿面積1,500㎡)において、農業を営んでいる。Aさんは、妻(77歳)および長男(56歳)家族と甲土地から徒歩圏内にある自宅で同居している。長男は、地元企業に勤務しながら、休日には農作業を手伝ってくれているが、農業を継ぐ意思はない。二男(52歳)は隣県に購入した自宅で家族とともに暮らしており、実家に戻る予定はない。

甲土地は、1992年に生産緑地の指定を受けた。税制上の優遇を受けて順調にやってきたが、5年後の2022年には指定から30年経過することになり、営農義務が外れる。Aさんは、あと5年は続けるつもりで頑張ってきたが、重度の内臓疾患を患っており、農作業を続けるのは難しい状況である。先日、相続対策を兼ねた甲土地の活用について、幼なじみである地元不動産会社の社長に相談したところ、「重い症状なので生産緑地指定を解除できる可能性は高い。2022年まで待っていたのでは、営農義務が外れた首都圏の生産緑地が一斉に宅地として供給され、地価が下がるかもしれない。今のうちに売却することを検討してはどうか。他方、甲土地は駅から徒歩圏内にあり、建売住宅、共同住宅、店舗などの引合いも多い。実際にX社からの提案もあり、有効活用について検討することもできるだろう」とアドバイスされた。

Aさんは、相続対策を兼ねた甲土地の有効活用については前向きであるが、多額の借入金を負うことまではしたくないと思っている。

【X社(ハウスメーカー)の提案内容】

「土地の一部を活用し、賃貸マンションを建築しませんか。弊社は、一括で30年間の借上げシステムを採用しており、安定した不動産所得を得られ、相続対策上も有利になります」

【Aさんの所有する財産の概要(小規模宅地等の評価減適用前)】

・自宅(敷地300㎡:相続税評価額3,000万円、建物:相続税評価額1,000万円)

・甲土地(1,500㎡、宅地としての相続税評価額1億8,000万円)

・預貯金3,000万円程度

合計 2億5,000万円

Aさんは、所有財産に占める甲土地の割合が大きく、円滑な遺産分割ができるのか心配している。また、預貯金が比較的少ないことも不安に思っている。

(FPへの質問事項)

1.Aさんに対して、最適なアドバイスをするためには、示された情報のほかに、どのような情報が必要ですか。以下の(1)および(2)に整理して説明してください。

(1)Aさんから直接聞いて確認する情報

(2)FPであるあなた自身が調べて確認する情報

2.生産緑地とはどのような制度ですか。

3.X社の提案について、メリット・デメリット(留意点など)を教えてください。

4.甲土地をどのようにしますか、あなたの考えを話してください。

5.本事案に関与する専門職業家にはどのような方々がいますか。

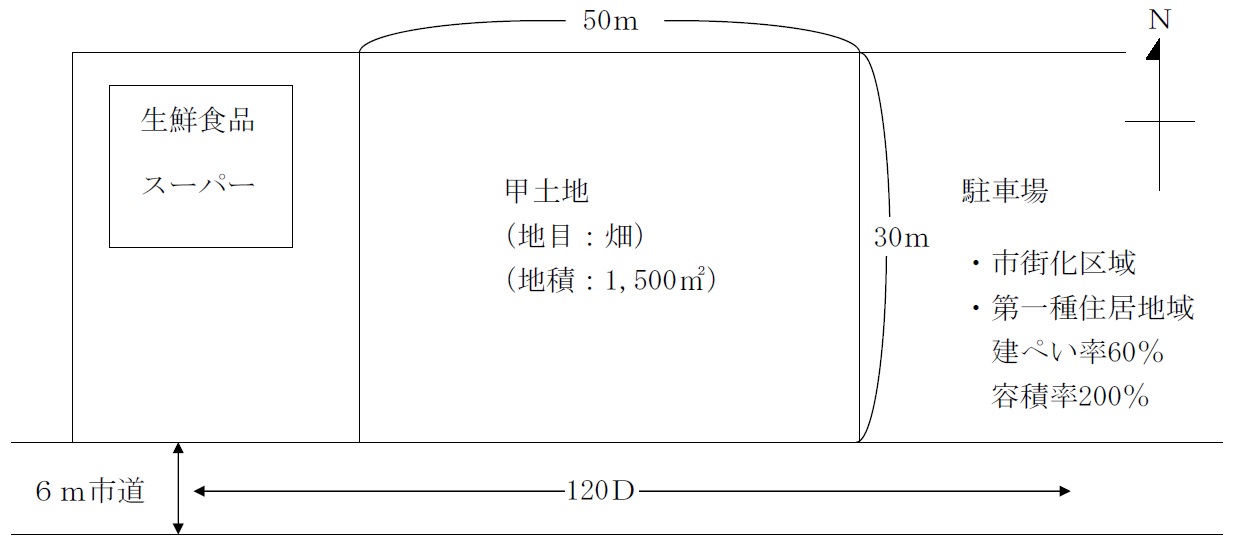

【甲土地の概要】

part2 ポイント解説

1. アドバイスに当たって必要な情報

(1) Aさんから直接聞いて確認する情報

甲土地の有効活用について、将来の相続も見据え、妻や長男・二男の意向を確認する必要がある。

生産緑地解除後の固定資産税・都市計画税の負担増加に、X社の申し出で対応できるかどうか。

恐らく賃貸マンションによる不動産所得で対応可能とは思われるが、二次相続後は甲土地が長男・二男2人による共有持分となる可能性もあるため、それぞれの意向を確認しておくことが必要。

(2) FP自身が調べて確認する情報

顧客が関知していない状況や、忘れている事項がある可能性もあるため、物件の登記簿と、現地の確認を行うことで、所有権・抵当権等の権利状況や土地・建物の物理的状況を、実際に確認することが必要。

また、X社の提案である賃貸マンション需要や、サブリースを提供するX社の財務内容・評判等についても、周辺の不動産業者や官報による確認が必要。

2. 生産緑地の制度概要

生産緑地制度は、生産緑地法に基づいて、市街化区域内の一定の要件を満たす土地を、将来にわたり農地・緑地等として残すべき土地として、自治体が指定することで、円滑な都市計画を実施する制度。

生産緑地として指定されると、固定資産税等が減免され、相続税の納税猶予も適用されるが、30年間の営農義務が課せられる。また、生産緑地地区内では、建築物の新築・増改築や宅地の造成等を行う場合、原則として市町村長の許可が必要であり、許可される対象は、農林漁業を営むために必要となる施設の設置等に限られる。

3. X社の提案のメリット・デメリット、留意点

◆メリット

甲土地の有効活用により、不動産収入を確保し、Aさんの治療費や今後の生活費に充当することができる。

また、Aさんの相続財産における金融資産の割合を増大させ、賃貸マンションの区分所有が可能になるため、将来の遺産相続の際、妻と子2人への遺産分割を容易にすることができる。

◆デメリット

X社の申し出を受けるには、生産緑地の解除を行う必要があるが、一度解除すると2度と生産緑地の指定を受けることはできず、固定資産税負担額が重くなる(所有する全ての土地が対象となるため、一部だけ指定解除とはならない)。

また、X社は一括で30年間の借上げシステムを提案しているが、サブリース契約では、家賃保証期間が限定されていると、保証期間後に減額請求されることがあるため、不動産収入が当初の想定を下回ることも考えられる。

4. 甲土地の有効活用方法に関する提案

X社の提案については、等価交換方式等を採用すれば、多額を借り入れをせずに、自己資金無しで賃貸マンションを建設し、不動産所得を得ることが可能であるが、Aさんは不動産経営の経験が無いならば、X社の提案通りサブリースを利用した方が良い。

ただし、保証期間後に減額請求される可能性や、今後同様に生産緑地解除された土地が多く出回り、周辺の賃貸住宅の供給(ライバル)が増える可能性が高いため、必ずしも安泰な不動産経営とは言えない。

これに対し、単純に売却する場合には、地元不動産会社の社長の推測通り、周辺の生産緑地解除された土地が多く出回り地価が下落する前に、早めに売却しておくことも検討に値する。

Aさんと妻は70代後半と後期高齢者であり、甲土地の売却益があれば老後資金としては充分まかなうことが可能と思われ、遺産分割も容易となる。

また長男・二男ともに自立しており、不動産収入が必要な状況ではない。

相続税対策としては、売却により得られた金融資産について、相続時精算課税や孫への直系尊属からの資金贈与の非課税特例(住宅・教育・結婚子育て)等により、生前贈与していくことが提案可能。

従って、Aさんに甲土地所有継続に強いこだわりが無いのであれば、売却して金融資産にした上で、生前贈与による相続税対策を行うことを提案する。

5. 関与すべき専門職業家

生産緑地の解除申請や登記に関しては司法書士、媒介や契約代理等の宅地建物取引業法に規定する業務に該当するものについては、不動産業者を紹介すべきです。

本問では、顧客は土地の有効活用方法について不安を感じており、生産緑地の解除や登記を行う際には司法書士の協力を仰ぎ、X社とのサブリース契約や甲土地の売却については、不動産業者の協力を仰ぐべきと考えます。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()