問39 2019年1月基礎

問39 問題文

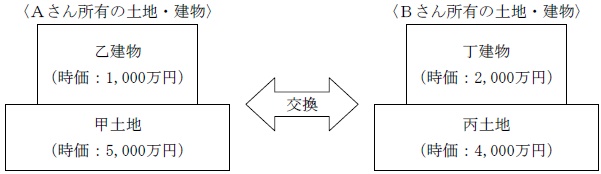

Aさんは、その所有する甲土地および乙建物を、Bさん(Aさんの親族など特殊関係者ではない)が所有する丙土地および丁建物と、現金の授受をすることなく交換したいと考えている。この場合、「固定資産の交換の場合の譲渡所得の特例」(以下、「本特例」という)適用後の譲渡所得の収入金額に関する次の記述のうち、最も適切なものはどれか。

なお、AさんおよびBさんが所有する土地および建物の時価(通常の取引価額で、かつ、当事者間において合意された価額)は、下記のとおりである。また、本特例の適用にあたって、交換資産の価額以外の要件等はすべて満たしているものとし、記載のない事項については考慮しないものとする。

1) 甲土地および乙建物と丙土地および丁建物の交換について本特例の適用を受けることができるため、Aさんの譲渡所得の収入金額は生じない。

2) 甲土地と丙土地の交換については本特例の適用を受けることができるが、乙建物と丁建物の交換については本特例の適用を受けることができないため、Aさんの譲渡所得の収入金額は2,000万円となる。

3) 乙建物と丁建物の交換については本特例の適用を受けることができるが、甲土地と丙土地の交換については本特例の適用を受けることができないため、Aさんの譲渡所得の収入金額は4,000万円となる。

4) 甲土地および乙建物と丙土地および丁建物の交換について本特例の適用を受けることはできないため、Aさんの譲渡所得の収入金額は6,000万円となる。

問39 解答・解説

固定資産の交換の特例に関する問題です。

固定資産の交換の特例は、土地や建物などの固定資産を同じ種類の固定資産と交換したときは、譲渡がなかったものとする特例で、交換する資産は土地と土地、建物と建物のように互いに同じ種類の資産であることが必要です。

また、固定資産の交換の特例は、交換する譲渡資産と取得資産の差額が、高い方の資産の時価の20%以内であることが必要です。

本問の場合、甲土地と丙土地の差額1,000万円は、甲土地5,000万円の20%ですが、乙建物と丁建物の差額1,000万円は、丁建物2,000万円の50%となってしまうため、建物の交換に関しては、丁建物2,000万円をBさんから譲渡されたとして、Aさんに譲渡収入2,000万円が発生することになります。

よって正解は、2

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。