2019�N2��10�����Zpart1

2019�N2��10�����Zpart1

part1�@��蕶

���� �ၜ

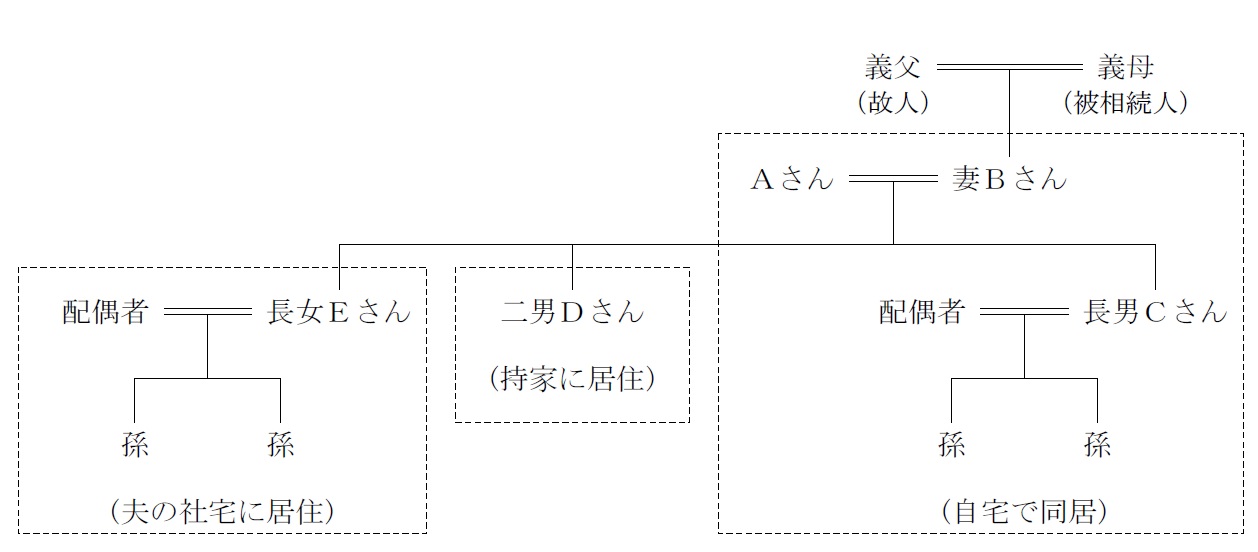

�`����i73�j�́A�m�s�ɂ����Čl�ŕs���Y���Ƃ��c��ł���B�`����́A�Ȃa����i68�j����ђn����ƂɋΖ����钷�j�b����i42�j�Ƒ��Ɠ������Ă���B����ƂɋΖ������j�c����i40�j�́A�����s���̎���}���V�����ɋ��Z���Ă��邪�A�{�l�͌����������͂Ȃ��炵���A�n���̂m�s�ɖ߂�\����Ȃ��悤�ł���B�����d����i38�j�́A�v�Ǝq�Q�l�ő��{���̎Б�ɕ�炵�Ă���B

�y�`��̑����葱�z

�Q�J���O�A�P�l��炵�����Ă����`��i88�j�����E�����B�Ȃa���`��̑������Y�ׂ��Ƃ���A����a�����������̋��Z�@�ւɍ��v��3,000���~���x���邱�Ƃ����������B�`�ꂪ�P�l�ŕ�炵�Ă�������̕~�n�E�����i�Ȃa����̎��Ɓj����ю��Ƃɗאڂ�����݃A�p�[�g�P���̕]���z��������ƁA�������Y�̍��v�z�͂P���~�ȏ�ɂȂ�Ǝv����B�`����v�Ȃ́A�l�\����̖@�v���I��������Ƃ�����A���낻��`��̑����葱���ɒ��肵�Ȃ���Ȃ�Ȃ��Ǝv���Ă���B

�y�`����̎��Y���p�z

�`����́A���g�̑����ɂ��āA������܂ޑ������Y�̂��ׂĂj�b����ɏ��p�����A��c��X�̓y�n������Ă��炢�����Ǝv���Ă���B�Ȃa����́u���j�ɉƂ�����Ă��炢�����B���͕�̑����ő����̍��Y���擾�������߁A���Ȃ��i�`����j�̍��Y�͂���Ȃ��B�ƂƂȂ������Ƃ͔��p���āA�������������Ǝv���Ă���B���̂܂܁A���j�Ƒ��Ɖ��₩�ɕ�炷���Ƃ��ł���悢�v�ƌ����Ă���B�܂��A�`����́A����A���Z�@�ւ̏O�S���҂̖K������ۂɁA�z��ҋ��Z���⎩�M�؏��⌾�Ɋւ��閯�@�̉����Ă����������|�̘b���Ă���A�����̐��x���̊T�v��m�肽���Ǝv���Ă���B

�Ȃ��A��j�c����́A�Ȃa����E���j�b����Ɛ܂荇���������A�`��̑��V�ŋA�Ȃ����ۂɂ���������������A�`����̔Y�݂̎�ł���B

�y�`����̏��L���Y�̊T�v�z�i�����ŕ]���z�A�y�n�͏��K�͑�n���̕]�����K�p�O�j

�P�D���a�� �F 7,000���~

�Q�D����y�n�i450�u�j �F9,000���~

�R�D������i�z40�N�j�F300���~

�S�D����ɗאڂ�����݃}���V�����Q��

(1)�b�}���V���� �F�P��3,000���~�i�y�n�i400�u�j�P���~�A����3,000���~�j

(2)���}���V���� �F�P��2,500���~�i�y�n�i300�u�j7,500���~�A����5,000���~�j

���v �F�S��1,800���~

���`����̑����ɌW�鑊���Ŋz�́A��9,000���~�i���K�͑�n���̕]�����K�p�O�j�ƌ��ς����Ă���B

�y�e���W�}�z

part1 �|�C���g���

1. �[�Ŏ����̕s���E�����ł̌y����

(1) �����ی��̊��p

(2) ���K�͑�n�̓���̊��p

(3) �@�l�ւ̕s���Y�̔��p

2. ��Y������E���Y���p��

(1) �⌾�̍쐬

(2) ���������Z�ېŐ��x�E���n��������̏Z��擾���������^�̔�ېŐ��x�̊��p

(4) ���ւ̋��玑�����^�̔�ېő[�u�̌���

3. �������Y�̖��`�ύX�葱���E�����ł̐\���葱��

�������Y�̖��`�ύX�葱���́A�a���̖��`�ύX�葱���i��s�̑��k�R�[�i�[���j��A�s���Y�̖��`�ύX�葱���i�@���ǂő����o�L�j���K�v�ƂȂ�B��������A�푊���l�E�����l�S���̌ːГ��{��⌾���E��Y�������c���̂ق��A�s���Y�ɂ��Ă͓o�L�듣�{�����K�v�B

�܂��A���Y�̖��`�ύX�ł͂Ȃ����̂́A���I�N���ɂ��Ă͖��x���N���̐����͏o�A�N���W�b�g�J�[�h�̖��������̎x�����葱�������K�v�ɂȂ�B

�����ł̐\���E�[�t�̎葱���́A�����̊J�n�����������Ƃ�m�������̗�������10�����ȓ��ɍs�����Ƃ��K�v�B�Ȃ��A�����ł̐\�����̒�o��́A���Y���擾���������l�̏Z���n�̏����Ŗ����ł͂Ȃ��A�푊���l�̏Z���n�̏����Ŗ����ƂȂ�B

�\���Ɣ[�ł͑����l���g�ł��\�����A�����l���푊���l�̏Z���n�Ƃ͗���ĕ�炵�Ă���ꍇ�ɂ́A�ŗ��m�ɐ\���Ɣ[�Ŏ葱���̑�s���˗����邱�Ƃ��Ă���B

4.�z��ҋ��Z���⎩�M�؏��⌾�Ɋւ��閯�@�̉���

���z��ҋ��Z���̑n��

��Y�����̌��ʁA�푊���l�Ɠ������Ă����z��҂�����𑊑�����ƁA���Z���Y�𑊑��ł����ɂ��̌�̐����Ɏx������������̎��Ԃ�����邽�߁A�푊���l�Ǝ���œ������Ă����z��҂��A�����������ɏZ�ݑ�������悤�ɁA�u�z��ҋ��Z���v���n������A2020�N4���ȍ~�ɔ������鑊�����ΏۂƂȂ�B

�z��ҋ��Z���ɂ͒Z���ƒ���������A�z��ҒZ�����Z���͈�Y�����ő��̑����l������𑊑������ꍇ�ɂ��A�z��҂͍Œ�6�����Ԗ����ŋ��Z���p���\�ƂȂ錠���ł���A�z��Ғ������Z���͈�Y������②�Œ�߂邱�Ƃɂ��A�z��Ҏ��g���S���Ȃ�܂ŗL���ȋ��Z���ł���A����̏��L���Ƌ��Z�����ĕ]�����邱�ƂŁA����̏��L���͑��̑����l���擾���Ă��A�z��҂͋��Z�����擾���邱�Ƃŋ��Z���p���\�Ƃ��A���������Z���͏��L�������]���z���Ⴍ�Ȃ�Ƒz�肳��邱�Ƃ���A���Z���Y�̑��������₷���Ȃ��B

�����M�؏��⌾�̗v���ɘa

2019�N1�����A���M�؏��⌾�̍��Y�ژ^�ɂ��Ă̓p�\�R���쐬��ʒ��̃R�s�[�Y�t���\�i�⌾�{���͎菑���j�ƂȂ��Ă���A2020�N7������́A�@���ǂɕۊǂ������M�؏��⌾�́A�����؏��⌾�Ɠ��l�Ɍ��F�s�v�ƂȂ�\���B

5. �����l�Ԃ̕����ȑ������@

��B����ɂ́A��e����\���Ȏ��Y�𑊑����Ă���AA����̑������������Ă����Y����]���Ă��Ȃ����Ƃ���A����ɂ��Ă͒��j�ɑ��������A��B����ɂ͔z��Ғ������Z�����߂Ĉ�����������ɋ��Z�ł���悤�ɂ���B

���jC����A����̕s���Y���Ƃ����p����ꍇ�A���̑����l�̈◯����N�Q���Ă��܂��A�܂荇���̈�����jD����͂������̂��ƁA����E����Ƃ̊Ԃɂ������g���u������������\��������B�]���āA��jD����Ⓑ��E��������l�Ƃ��������ی��̉�����A���j�������������݃}���V������S�ۂƂ����s���Y���[���ɂ����Z�@�ւ���Z�����A����������Ƃ����㏞�������K�v�Ǝv����B

�܂��AA����̍Ȃ̑����������i�������j�ɁA��jD�Ⓑ��E�ɂ�葽���̈�Y�𑊑����������Ƃ������\�i��Y�������c�̒��ł������L���������؏��⌾�②�^�_�̓��e���������邱�Ƃ��]�܂����j�B

����ɁA���玑���̔�ېœ����A���������Z�ېŐ��x�E���n��������̏Z��擾���������^�̔�ېŐ��x�̊��p�ɂ��A�ϋɓI�ȓ�jD�E����E�ւ̐��O���^�������ł���B

���e�o�ƐE�Ɨϗ�

FP�̐E�Ɨϗ��́A�ڋq���v�̗D��A���`���A�����`���i�A�J�E���^�r���e�B�j�A�ڋq�̐����E���Ӂi�C���t�H�[���h�E�R���Z���g�j�̂S�B

�{��ł́AFP�ƌڋq�̗��v������ڋq�̔閧�R�k�����O����ǖʂł͂Ȃ��A���Z���i����@���ɂ�����d�v�����̐����`���Ɋւ��i�K�ł��Ȃ������ł��̂ŁA��ԏd�v�Ȃ̂́A�l�X�ȑ����ł̌y����E���Y���p��̕��@�₻���K�p�������ʂ�������Ɛ������ڋq�̗���x���m�F����u�C���t�H�[���h�E�R���Z���g�v�Ƃ������ƂɂȂ邩�Ǝv���܂��B

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()