2021年2月6日実技part2

2021年2月6日実技part2

part2 問題文

●設 例●

Aさん(77歳)は、東京都X区に所在する甲土地上の自宅において、妻Bさん(75歳)と2人で暮らしている。Aさんは、15年前に大手企業を定年退職し、現在は年金生活を送っている。2人の子は、各々結婚して隣県のY市に分譲マンションを所有し、実家である甲土地に住み替える予定はない。

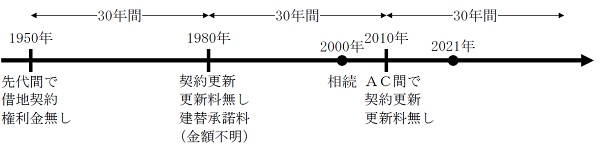

甲土地は、周辺の土地を複数所有する地主Cさん(77歳)のもので、Aさんの亡父が、地主Cさんの亡父から1950年に期間30年・非堅固建物所有目的で借地したものである。現在の自宅は、亡父が1980年に建築したもので、建替承諾料(金額不明)を支払い、当初と同様の期間・目的で更新している。Aさんは、2000年に甲土地の借地権(賃借権)および自宅建物を相続し、地主Cさんとの間で2010年に2回目の更新を同様の期間・目的で行っている。Aさんは、小中高の同級生である地主Cさんとは良好な関係を続けている。

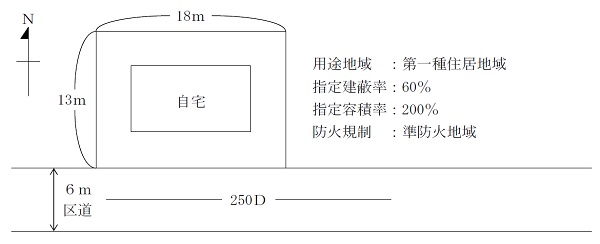

【甲土地および自宅建物の現況】

甲土地 :地積234㎡(約70坪)、土地の権利は旧借地法に基づく借地権(賃借権)である。権利金の支払はなく、更新料の定めもない。現在の地代は月5万円である。

自宅建物:木造2階建て、延床面積165㎡(約50坪)、築40年、建築費2,500万円

Aさん夫妻は、老朽化した大きな家での生活に不便さを感じている。特に、運転免許証を自主返納してからは、買い物や移動に煩わしさを感じることが多くなった。Aさんは借地権と自宅建物を売却し、2人の子が住むY市内の有料老人ホームに入居することを考え、家族に相談したところ、全員から賛同を得た。そこで、Aさんが地主Cさんに「借地権と自宅を買い取ってくれないか」と申し入れたところ、地主Cさんから「資金の余裕がなく、買い取ることはできない。しかし、借地関係を次世代に承継したくないので、何らかの方策はないものかと悩んでいる」と聞かされた。

Aさんは、自宅以外に不動産はないが、預貯金を3,000万円保有し、毎月の年金収入は夫婦2人で月額35万円あり、経常的な生活資金は確保している。他方、Aさんが希望する有料老人ホームは、終身利用権方式で夫婦2人の入居一時金3,000万円/毎月の管理費・食費等30万円の費用がかかる。Aさんは入居一時金3,000万円(2人分)を借地権と自宅建物の売却資金で賄い、預貯金をさらに増やすことができないかと考えている。Aさんが地元の信頼できる不動産業者に相談したところ、以下のような話をされた。

【地元の信頼できる不動産業者の話】

・甲土地周辺は、閑静な住宅地として人気があり、借地権付き建物の取引も散見される。

・甲土地周辺では、120㎡程度の区画が最適であり、甲土地は2区画に分割することができる。その場合、相続税路線価の1.25倍程度の7,300万円で売却することができる。

・甲土地周辺において借地権を第三者に売却する場合、売却価格は更地価格(7,300万円)の40%強程度(3,150万円)である。その場合、地主に譲渡承諾料(名義書換料)を借地権譲渡対価の10%程度支払う必要がある。

・売却にあたり、築40年の自宅建物は評価されない。

(FPへの質問事項)

1.Aさんに対して、最適なアドバイスをするためには、示された情報のほかに、どのような情報が必要ですか。以下の(1)および(2)に整理して説明してください。

(1)Aさんから直接聞いて確認する情報

(2)FPであるあなた自身が調べて確認する情報

2.貸宅地(借地)を整理する方法を教えてください。どの方法がよいと思いますか。

3.上記2の方法により、借地権付き建物を処分した場合の課税関係を教えてください。

4.本事案に関与する専門職業家にはどのような方々がいますか。

【甲土地の概要】

【借地契約の変遷】

part2 ポイント解説

1. アドバイスに当たって必要な情報

(1) Aさんから直接聞いて確認する情報

甲土地・建物は相続で取得しているが、相続により財産を取得した場合、その取得日・取得費を引き継ぐことから、当時の状況の詳細が分かる資料があるかという確認が必要。

また、甲土地の借地権の取り扱いについて、地主Cさんによる買取り以外にも、底地と借地権の交換や第三者への共同売却等、想定される処理方法についてAさん自身の意向を確認しておくことが必要。

(2) FP自身が調べて確認する情報

顧客が関知していない状況や、忘れている事項がある可能性もあるため、物件の登記簿と、現地の確認を行うことで、所有権・抵当権等の権利状況や土地・建物の物理的状況を、実際に確認することが必要。

特に、本問では甲土地は父親の代から続いているものであり、売却時には相続したAさん名義にしておく必要があることから、必ず登記簿上の名義の確認が必要。

また、甲土地の周辺状況や用途地域・地方自治体の都市計画等を確認し、今後の開発予定・環境変化を把握した上で、不動産業者の見積もりが適正な相場であるかある程度把握しておくことが必要である。

2. 貸宅地(借地)を整理する方法

(1)借地権の売却

借地人の納得する価格で借地権を地主もしくは第三者に売却する方法。

○メリット :借地人は、借地権相当分の売却益を得ることができる。

○デメリット:地主に売却する場合は建物の解体費用を負担する必要がある。また、第三者に売却する場合は譲渡承諾料(名義書換料)を負担する必要がある。

(2)底地と借地権の共同売却

甲土地の底地と借地権を、共同で他者に売却し、土地から金融資産とする方法。

○メリット :分割しやすい金融資産へ整理可能。

○デメリット:譲渡所得税負担の発生。

(3)底地と借地権の交換

甲土地の底地と借地権を、相当の価値に応じて交換し、それぞれの土地の所有権とする方法。

○メリット :借地権解消後の土地を自由に有効活用可能。交換特例により譲渡所得をなかったものとすることが可能。

○デメリット:借地人は、建物の解体費用を負担する必要がある。

(4)アパート・マンション建設に伴う等価交換

デベロッパーとの等価交換事業により、アパートやマンションを建設し、底地・借地権に応じた物件の一部を取得する。

○メリット :資金負担無しで建物を取得可能。建物の専有部分を複数取得することで、分割しやすい資産へ整理可能。買換え特例により、譲渡所得の繰り延べ可能。

○デメリット:土地は実質共有。

地主Cさんの意向から、(1)の地主による買取りは難しく、第三者への売却も譲渡承諾料(名義書換料)の負担が発生するデメリットがある。

借地関係を次世代に承継したくない地主と、金融資産を得たい借地人の意向を考慮すると、底地と借地権の共同売却が最も借地人の希望に沿うと思われる(他の方法では最終的に金融資産とした際の額がやや減少する可能性がある。)。

3. 上記2の方法により、借地権付き建物を処分した場合の課税関係

土地や建物の譲渡所得は、譲渡した年の1月1日現在の所有期間が5年を超えると長期譲渡所得となり、課税長期譲渡所得=譲渡収入金額-(取得費+譲渡費用)-特別控除 となる。

本問の場合、居住用財産の譲渡所得の3,000万円特別控除と軽減税率の特例を適用することで、税負担を軽減可能。

●居住用財産の譲渡所得の3,000万円特別控除

自分が住んでいた家屋を売るか、家屋とともに敷地や借地権を売った際、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除可能。

●軽減税率の特例

贈与・相続により財産を取得した場合、その取得日・取得費を引き継ぐため、自宅の所有期間が10年超であれば(譲渡年の1月1日時点で判断)、軽減税率の特例が適用可能。

4. 関与すべき専門職業家

等価交換方式による譲渡所得の特例適用といった具体的な税金の質問等に関しては税理士、自宅の譲渡の際の土地・建物の所有権移転登記は司法書士、測量結果に基づいた適正な不動産価格の算定は不動産鑑定士が適当。

また、借地権の譲渡・媒介等における宅地建物取引業法に規定する業務に該当するものについては、宅地建物取引士が適当。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()