2021年2月13日実技part1

2021年2月13日実技part1

part1 問題文

●設 例●

大都市圏F市に所在する株式会社X社(非上場会社・プラスチック製品製造業)は、代表取締役社長のAさん(72歳)が40年前に設立した会社である。プラスチック食品容器の普及とともに、X社の業績は堅調に推移してきた。現在、X社では専務取締役である長男Cさん(42歳)を中心に、環境対応・リサイクル性に優れた製品を販売し、差別化を図っている。

【X社の事業承継】

Aさんは、持病の悪化を理由に長男Cさんに事業を承継する予定としており、X社株式をどのように移転すべきか、対策を講じたいと思っている。

現在、X社株式の30%をAさんの知人(6名)がそれぞれ5%ずつ保有しているが、これらは設立時にAさんが出資金を負担したものである。これらの知人に配当金を支払った実績はなく、彼らも名義のみを貸与したことを認識している。Aさんは、X社株式の移転に先立ち、知人名義の株式(名義株)を整理しておきたいと考えている。

【Aさん自身の資産承継】

Aさんの自宅の敷地は先祖代々の土地であり、父親の相続により取得したもので、弟Eさんと共有である。同じ敷地内に弟Eさんも自宅を建築し、家族とともに暮らしている。妻Bさん(70歳)と弟Eさんの妻は本当の姉妹のように仲がよく、関係はうまくいっているが、将来のことを考えると、共有のままでよいのか不安を抱いている。

先日、勤務医である二男Dさん(37歳)からクリニック開業の用地としてAさんが所有する甲土地を使わせてもらえないかとの相談があり、甲土地をクリニックの用地として無償で貸すことにした。将来的には、甲土地を二男Dさんに承継させてもよいと思っている。

長男Cさんと二男Dさんの関係は良好であり、2人の子が遺産分割で揉めることはないと思っているが、念のために遺言書を作成しておきたいと考えている。

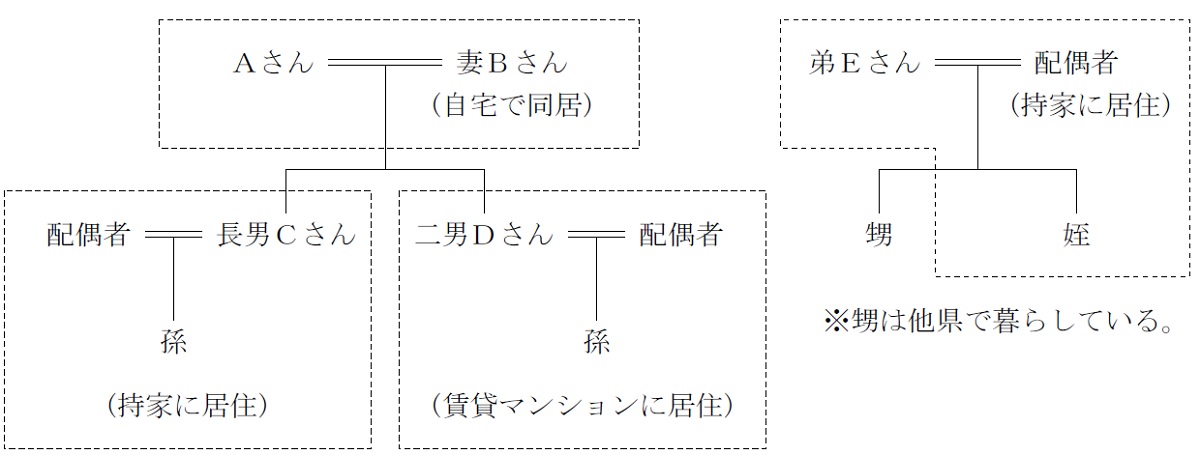

【Aさんの家族構成(推定相続人)】

妻Bさん :専業主婦。Aさんと自宅で同居している。

長男Cさん:X社専務取締役。妻と子の3人でF市内の持家に居住している。

二男Dさん:勤務医。妻と子の3人でF市内の賃貸マンションに居住している。

【Aさんの所有財産の概要】(相続税評価額、土地は小規模宅地等の評価減適用前)

現預金 : 1億2,000万円(役員退職金は考慮していない)

X社株式(Aさん名義):1億4,000万円

X社株式(知人名義) :6,000万円

自宅土地(全体800㎡):6,000万円(持分50%の評価額)

自宅建物: 1,000万円

甲土地(400㎡):8,000万円(コインパーキングとして賃貸中)

合計 : 4億7,000万円

※Aさんの相続に係る相続税額は、約1億2,000万円(配偶者の税額軽減・小規模宅地等の評価減適用前)と見積もられている。

【X社の概要】

資本金 :5,000万円

会社規模:大会社

従業員数:73人

配当 :実施なし

売上高 :16億円

経常利益:4,000万円

余剰資金:3億円

株主構成(発行済株式総数10万株):Aさん70%、Aさんの知人6名名義30%(各人5%)

株式の相続税評価額:類似業種比準価額2,000円/株、純資産価額7,000円/株

※X社株式は譲渡制限株式である。

【親族関係図】

part1 ポイント解説

1. 納税資金の不足・相続税の軽減対策

(1) 生命保険・金庫株の活用

(2) 役員退職金支払い(法人税の低減、退職所得控除による所得税低減効果も有り)

(3) 自社株式評価の引き下げ(配当・利益・純資産の引下げ)

(4) 直系尊属からの住宅取得等資金贈与の非課税制度の活用

(5) 小規模宅地の特例の活用

(6) 非上場株式の相続税・贈与税の納税猶予・免除制度の活用

2. 遺産分割対策・資産承継対策

(1) 遺言の作成

(2) 遺留分に関する民法の特例の活用

(3) 相続時精算課税制度・直系尊属からの住宅取得等資金贈与の非課税制度の活用

(4) 孫への教育資金贈与の非課税措置の検討

(5) 配偶者居住権の設定

(6) 自宅土地の持分に応じた分筆

3. 事業承継税制の特例の活用

X社株式については、非上場株式の相続税・贈与税の納税猶予・免除制度の活用により、全株式を税負担なく移転可能(納税猶予割合100%)。

ただし、非上場株式等についての贈与税の納税猶予・免除を受けるには、会社・後継者(経営承継受贈者)それぞれの適用要件を満たした上で2023年3月31日までに特例承継計画を都道府県知事に提出して確認を受け、経営承継円滑化法に基づく都道府県知事の認定を受けることが必要。

ただし、非上場株式の贈与税の納税猶予・免除における特例承継計画には、会社概要や先代経営者・後継者の氏名、後継者の承継時までの経営計画と、承継後5年間の経営計画を定めることが必要。

また、雇用の8割以上を5年間平均で維持することが必要(下回ると理由を記載した報告書の提出が必要)であり、税務署への特例適用の継続届出書の未提出等により納税猶予取消となった場合、猶予されている税額と利子税を納付する必要がある。

つまり、メリットとしては税負担なく全株式を移転できるが、デメリットとして、事務負担の増大と、特例適用の継続届出書の提出等の納税猶予条件を満たせなかった場合の猶予税額と利子税の納付が必要という点が挙げられる。

4.事業承継を考慮した株主構成(名義株の整理)

安定した企業経営の継続のためには、贈与税の納税猶予特例・金庫株・後継者の役員給与の増額等による株式譲渡といった対策を組み合わせ、できるだけ後継者に株式を集約させることが望ましい。

1990年の商法改正前では、株式会社の設立には最低7人の発起人が必要であったため、創業者が出資金をすべて負担し、名義だけを借りる「名義株」により、会社登記する場合があった。

名義株の場合、株式の名義は他人であっても、名義人に対して配当が無ければ、実際に出資した人が真の株主とされるため、創業者の相続が発生した場合、名義株は創業者の相続財産に含まれることになる。

非上場株式の相続税の納税猶予・免除を受ける後継者は、相続開始日の翌日から5ヶ月経過時点で会社の代表権を有し、相続開始時に後継者と同族関係者等で総議決権数の50%超である。本問の場合、議決権総数の割合は満たしているが、名義株の人数が多く整理に時間を要すると思われるため、計画的に名義株を整理しておくべきである。

名義株を整理するためには、名義人による株主名簿の記載事項確認書と名義変更の合意書への署名捺印を経て、実印の印鑑証明書を添付した上で、名義人と真の所有者で会社への名義変更手続を行うことが必要。

ただし、無償の財産移転として贈与税の課税対象とならないように、名義変更手続き時の資料や配当金の支払い状況を示した資料等を残しておくことが必要。

5. 自宅敷地の共有状態の解消

共有している土地の場合、将来の相続発生時に共有のままとするか、現物分割するか、共同売却するか等の検討を、相続人間で実施することが必要となる。弟Eさんの息子である甥は他県で暮らしており、遺産分割時の話し合いには支障をきたす恐れがあることから、関係がうまくいっている現所有者間で共有状態を解消しておくことが望ましい。

一筆の土地を現物分割する場合、まず土地を法務局で分筆登記する。

分筆された土地は各共有持分者による共有のままのため、それぞれ持分全部移転登記することで、それぞれ単独所有の土地二筆とすることができる。

※つまり、文筆した後もそれぞれの土地にお互いの所有権(持分)が残ったままなので、持分全部移転登記でお互いの所有権(持分)を解消することが必要。

また、現物分割の場合、共有持分に応じて現物分割すると、資産の譲渡や贈与に該当せず、課税されない(土地のように、効用を一にする一個の共有資産の場合)。

共有持分に応じた分割として、土地であれば面積を基準にした分割だけでなく、価額に応じて分割面積を定めても、面積算定が合理的なものであれば、認められる。

6. 甲土地の使用貸借と将来的な資産承継

個人(親子等)間で土地を使用貸借する場合、贈与税等の課税関係は発生しない。

使用貸借は地代を取らないため、土地の使用権は経済的価値が極めて低い(借地権の価値ゼロ)と考えられ、贈与税ゼロ=課税対象外となる。

本問の場合、X社株式は後継者である長男に集中させるべきであり、二男には甲土地に加えて、現預金もしくは自宅の土地・建物を相続させることにより、バランスの取れた相続が可能と思われる。

ただし、自宅の土地・建物を二男に相続させる場合には、配偶者居住権を設定し、妻の居住権を確保してくことが重要である。

●FPと職業倫理

FPの職業倫理は、顧客利益の優先、守秘義務、説明義務(アカウンタビリティ)、法令の遵守(コンプライアンスの徹底)、顧客の説明・同意(インフォームド・コンセント)、能力の啓発の6つ。

本問では、FPと顧客の利益相反や顧客の秘密漏洩を懸念する局面ではなく、金融商品取引法等における重要事項の説明義務に関わる段階でもなさそうですので、一番重要なのは、様々な相続税の軽減対策・事業承継対策の方法やそれを適用した結果をきちんと説明し顧客の理解度を確認する「インフォームド・コンセント」ということになるかと思います。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()