2021年6月6日実技part2

2021年6月6日実技part2

part2 問題文

●設 例●

Aさん(75歳)は、大都市圏S市の南S駅から徒歩10分の閑静な住宅街にある自宅(甲土地および甲建物)で妻Bさん(74歳)と2人で暮らしている。Aさんは、大手化粧品会社の役員を退任後、子会社や関連会社の役員や社長などを歴任していたこともあり、金銭的に余裕があり、生活は安定している。

【Aさん家族の現況】

Aさん夫妻には、3人の子がいたが、長女Cさんは3年前に病気で他界した。会社員の長男Dさん(46歳)と二男Eさん(44歳)は、いずれも都内に自宅を所有し、それぞれの家族と暮らしている。現在、Aさんの自宅の敷地内の乙部分に長女Cさんの夫Fさん(52歳)名義の住宅(乙建物・築5年・時価2,000万円・借入金なし)が建っており、Fさんと大学生の孫娘Gさん(21歳)・Hさん(18歳)の3人が住んでいる。Aさん夫妻の面倒を見るという長女Cさんの意向で建てたもので、息子2人の反対を押し切り、了解した経緯がある。土地の使用にあたり、契約書はなく、権利金等の支払もないが、乙部分の土地に応ずる固定資産税・都市計画税相当額を地代としてFさんが継続してAさんに支払っている。

先日、神妙な面持ちで来訪したFさんから、以下のような申出があった。

【Fさんの申出】

「妻が亡くなってからの3年間、お二人には大変お世話になりました。おかげさまで娘たちも大きくなり、下の娘がこの春に大学に進学しました。実は、私事ですが、上司の薦めで再婚を考えています。娘たちも同意してくれています。そこで、これを機会に転居したいと考えています。転居先は都内のタワーマンションを予定していますが、購入資金が4,000万円程度不足するので、ここの自宅を処分して資金を工面したいと思っています。市内の不動産業者に相談したところ、乙部分の土地と乙建物で総額5,200万円ならば買手がいるとのことなので、話を進めたいと思っています。そこで、私が所有している乙部分の借地権に対応する底地部分を1,000万円(路線価×底地割合)で譲っていただけませんでしょうか」

【Aさん側の対応】

妻BさんはFさんの申出に応じてあげたらという意見だったが、2人の息子は乙部分の土地を第三者に売却することは認められないと断固反対している。Aさんは家族と相談のうえ、以下の2案のどちらかをFさんに提示したいと思っている。乙部分の土地を第三者に譲渡することには応じられないが、金銭面でFさん一家を支援するという提案である。取得する乙建物は、仮に孫娘たちが再婚相手との同居を望まない場合には、孫娘たちに引き続き住んでもらってかまわないと思っている。

1案:Aさんが乙建物を総額4,000万円で買い取る。

2案:Aさんが乙建物を総額2,000万円で買い取り、G・Hに1,000万円ずつを贈与する。

(FPへの質問事項)

1.Aさんに対して、最適なアドバイスをするためには、示された情報のほかに、どのような情報が必要ですか。以下の(1)および(2)に整理して説明してください。

(1)Aさんから直接聞いて確認する情報

(2)FPであるあなた自身が調べて確認する情報

2.Fさんの申出(乙部分の土地を私の所有する借地権の価格を控除した底地価格で譲ってほしい)について、どのように思いますか。

3.2つの案の留意点(メリット・デメリット)を整理したうえで、Aさんは、Fさんに対して、どのように提案するのがよいか教えてください。

4.本事案に関与する専門職業家にはどのような方々がいますか。

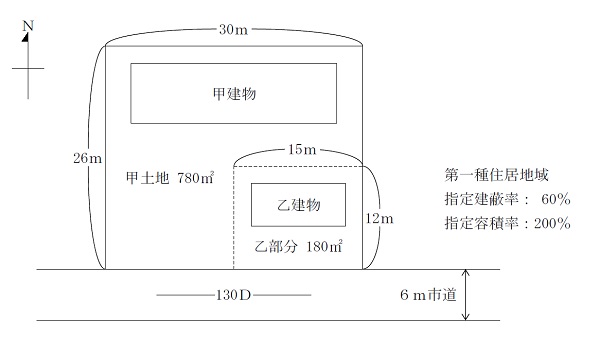

【甲土地・甲建物・乙建物の概要】

【親族関係図】

part2 ポイント解説

1. アドバイスに当たって必要な情報

(1) Aさんから直接聞いて確認する情報

乙部分の権利の取り扱いに関し、建物を建てることになった際の経緯として、当時借地権や使用貸借に関する認識が双方にあったかを確認しておきたい。また、Aさんの2つの対応案に対し、反対する可能性がある2人の息子の意向を確認しておくが必要。

また、孫2人が再婚相手との同居を望むのかも本件の対処に大きく影響するため、本人たちの意向を確認しておきたい。

(2) FP自身が調べて確認する情報

顧客が関知していない状況や、忘れている事項がある可能性もあるため、物件の登記簿と、現地の確認を行うことで、所有権・抵当権等の権利状況や土地・建物の物理的状況を、実際に確認することが必要。

本問の場合、甲土地と乙土地が分筆登記されているかや、乙土地の借地権もしくは乙建物の所有権登記があるかを確認しておきたい。

2. Fさんの申出(乙部分の土地を底地価格で譲渡)に対するコメント

地代の支払いが固定資産税程度であれば、土地の使用貸借とみなされるため、土地の使用権は相続税評価上はゼロとされる(借地権の価値ゼロ)。

このため、本問の場合、乙土地の取り扱いは使用貸借とみなすべきであり、借地権を存在を前提としたFさんの申し出をそのまま受け入れるのは、息子たちの反応も含めれば難しいと思われる。

3. 2つの案の留意点(メリット・デメリット)を整理したうえでのFさんへの提案

●1案のメリット・デメリット

1案の場合、時価2,000万円の乙建物を4,000万円で譲渡し、タワーマンションの購入資金の不足分をカバーできるメリットがある。ただしデメリットとして、時価より著しく高額な価額での譲渡の場合、個人間でも差額が贈与として認定課税され、売り手であるFさんに贈与税が課税される可能性がある。

●2案のメリット・デメリット

2案の場合、乙建物の譲渡は時価と同額であり認定課税が発生しないメリットがあるが、譲渡収入だけではタワーマンションの購入代金の不足分に足りないデメリットがある。

また、暦年贈与の場合、孫2人への1,000万円ずつの贈与に贈与税がかかるデメリットがある。また、その1,000万円をタワーマンションの購入資金に充てる場合、タワーマンションの名義をすべてFさん名義にすれば、さらに孫からFさんへの贈与となる。仮にFさんと孫2人がそれぞれタワーマンションの持分を取得した場合、現時点では問題なくとも将来的に孫が家を出る時等にトラブルの元となる可能性もある。

●Fさんへの提案

4. 関与すべき専門職業家

乙建物の売却における、建物の所有権移転登記等については司法書士、課税上の取扱いに関する具体的な税務相談については税理士、不動産売買の媒介等の宅地建物取引業法に規定する業務に該当するものについては、宅地建物取引士が適当。

なお、乙建物の譲渡後に取り壊す場合の建物の滅失登記・表題登記については土地家屋調査士が適当。

◆この試験問題の公開体験談

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()