2021擭10寧3擔幚媄part2

2021擭10寧3擔幚媄part2

part2丂栤戣暥

仠愝 椺仠

俙偝傫乮48嵨乯偺曣恊俛偝傫乮80嵨乯偼丄戝搒巗寳嬤峹偺俵巗撪偵偁傞帺戭偵侾恖偱曢傜偟偰偄傞丅俆擭慜偵俙偝傫偺晝恊偑巰朣偟丄曣恊俛偝傫偼帺戭乮峛搚抧丒峛寶暔乯偲椬愙偡傞挀幵応乮壋搚抧乯傪憡懕偵傛傝庢摼偟偨丅曣恊俛偝傫偺廂擖偼丄岞揑擭嬥乮寧妟15枩墌乯偲挀幵応廂擖乮寧妟15枩墌乯偱偁傞丅

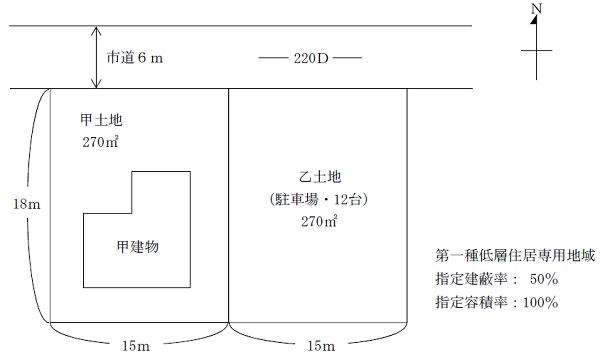

亂峛搚抧丒峛寶暔丒壋搚抧偺奣梫亃

丒峛搚抧丗抧愊270噓丄嵟婑傝偺俵墂傑偱搆曕俆暘

丒峛寶暔丗栘憿俀奒寶偰丄墑傋柺愊120噓丄1980擭抸

丒壋搚抧丗抧愊270噓丄寧嬌挀幵応乮12戜乯偲偟偰棙梡丄傾僗僼傽儖僩曑憰晘偱幵巭傔偑偁傝廃埻偼僱僢僩僼僃儞僗偱埻傑傟偰偄傞丅

曣恊俛偝傫偼丄峛寶暔偺榁媭壔偑寖偟偔丄傑偨峀偄壠偵侾恖偱曢傜偟懕偗傞偺偑怱嵶偔側偭偰偒偨偙偲傕偁傝丄巕偳傕偲憡択偺偆偊丄俵巗撪偱娫傕側偔姰惉梊掕偺僒乕價僗晅偒崅楊幰岦偗廧戭乮寧妟旓梡20枩墌乯偵堏傝廧傓偙偲傪寛傔偨丅曣恊俛偝傫偼丄帺暘偑揮嫃偟偨屻偺帺戭傗挀幵応偺埖偄偼俙偝傫偵擟偣丄張暘偟偰傕傜偭偰傕偐傑傢側偄偲巚偭偰偄傞丅

傑偨丄曣恊俛偝傫偼丄愭擔丄俙偝傫偺枀俠偝傫乮45嵨乯偐傜丄俀恖偺巕偺嫵堢旓傗廧戭儘乕儞偺晧扴偑戝偒偔丄擔乆偺惗妶偑嬯偟偄偲偺榖傪暦偒丄彮偟偱傕柡偺惗妶傪彆偗偰傗傝偨偄偲峫偊偰偄傞丅偨偩丄曣恊俛偝傫偵偼梐嬥偑3,000枩墌掱搙偁傞偑丄偙傟偐傜偺榁屻帒嬥傪峫偊傞偲丄梐嬥偼戝偒偔庢傝曵偟偨偔側偄偲傕巚偭偰偄傞丅

曣恊俛偝傫偺峫偊傪暦偄偨俙偝傫偼丄曣恊俛偝傫偺僒乕價僗晅偒崅楊幰岦偗廧戭偺寧妟旓梡傗枀俠偝傫偺惗妶巟墖嬥傪擯弌偡傞偨傔丄帺戭傕偟偔偼廂塿棪偑崅偔側偄挀幵応偺偳偪傜偐偺搚抧偵捓戄暔審傪寶抸偟偰偼偳偆偐偲峫偊丄挀幵応傪娗棟偡傞晄摦嶻夛幮倃幮偐傜徯夘傪庴偗偨抧尦岺柋揦倄幮偵憡択偟偨丅

亂倄幮偺採埬撪梕亃

丒寉検揝崪憿俀奒寶偰偺傾僷乕僩丄墑傋柺愊250噓丄寶抸旓6,000枩墌乮彅宱旓丄徚旓惻崬乯

丒侾俲僞僀僾傪寁10屗丄侾屗摉偨傝寧妟俈枩墌偱捓戄壜擻

俙偝傫偑倃幮偵帺戭偐挀幵応偺偳偪傜偐傪攧媝偟偨応崌偺壙奿傪恞偹偨偲偙傠丄峏抧慜採偱偲傕偵奣嶼7,000枩墌偲偺偙偲偱偁偭偨丅俙偝傫偼倃幮偵憡択偟偨寢壥丄乽帺戭偐挀幵応偺偳偪傜偐傪攧媝偡傟偽丄偦偺攧媝戙嬥偱傕偆堦曽偺搚抧偵捓戄傾僷乕僩傪寶抸偡傞偙偲偑偱偒傞丅傑偨丄姰惉屻偺捓戄傾僷乕僩偺寶暔強桳尃俀暘偺侾傪枀俠偝傫偵帩偨偣傟偽枀傕彆偐傞偩傠偆乿偲峫偊傞傛偆偵側偭偨丅

乮俥俹傊偺幙栤帠崁乯

侾丏俙偝傫偵懳偟偰丄嵟揔側傾僪僶僀僗傪偡傞偨傔偵偼丄帵偝傟偨忣曬偺傎偐偵丄偳偺傛偆側忣曬偑昁梫偱偡偐丅埲壓偺(1)偍傛傃(2)偵惍棟偟偰愢柧偟偰偔偩偝偄丅

(1)俙偝傫偐傜捈愙暦偄偰妋擣偡傞忣曬

(2)俥俹偱偁傞偁側偨帺恎偑挷傋偰妋擣偡傞忣曬

俀丏捓戄傾僷乕僩偺寶抸旓偵廩偰傞偨傔偵丄帺戭傪攧媝偟偨応崌偲挀幵応傪攧媝偟偨応崌偺壽惻忋偺堘偄傪惍棟偟偰嫵偊偰偔偩偝偄丅

俁丏姰惉偟偨捓戄傾僷乕僩偺寶暔強桳尃俀暘偺侾傪枀俠偝傫偵帩偨偣傞偨傔偵丄偳偺傛偆側庤朄偺妶梡偑峫偊傜傟傑偡偐丅傑偨丄偦偺傎偐偵丄枀俠偝傫傊偺帒嬥墖彆偺曽朄偲偟偰丄偳偺傛偆側庤朄偑峫偊傜傟傑偡偐丅

係丏杮帠埬偵娭梌偡傞愱栧怑嬈壠偵偼偳偺傛偆側曽乆偑偄傑偡偐丅

亂峛搚抧丒壋搚抧偺奣梫亃

part2 億僀儞僩夝愢

1. 傾僪僶僀僗偵摉偨偭偰昁梫側忣曬

(1) A偝傫偐傜捈愙暦偄偰妋擣偡傞忣曬

峛搚抧丒寶暔偲壋搚抧偼憡懕偱庢摼偟偰偄傞偑丄憡懕偵傛傝嵿嶻傪庢摼偟偨応崌丄偦偺庢摼擔丒庢摼旓傪堷偒宲偖偙偲偐傜丄摉帪偺忬嫷偺徻嵶偑暘偐傞帒椏偑偁傞偐偲偄偆妋擣偑昁梫丅

傑偨丄揮嫃屻偺帺戭傗挀幵応偺埖偄偼A偝傫偵擟偣偰傕傜偊傞傛偆偩偑丄攧媝偟偨応崌偺戙嬥偺庢埖偄傗彨棃偺憡懕敪惗帪偺庢埖偄偵偮偄偰傕丄A偝傫傪捠偠偰曣恊傗枀偲傕傛偔忣曬嫟桳偟偰傕傜偆偙偲偑昁梫丅

(2) FP帺恎偑挷傋偰妋擣偡傞忣曬

屭媞偑娭抦偟偰偄側偄忬嫷傗丄朰傟偰偄傞帠崁偑偁傞壜擻惈傕偁傞偨傔丄暔審偺搊婰曤偲丄尰抧偺妋擣傪峴偆偙偲偱丄強桳尃丒掞摉尃摍偺尃棙忬嫷傗搚抧丒寶暔偺暔棟揑忬嫷傪丄幚嵺偵妋擣偡傞偙偲偑昁梫丅

傑偨丄梡搑抧堟丒抧曽帺帯懱偺搒巗寁夋摍傪妋擣偟丄崱屻偺奐敪梊掕丒娐嫬曄壔傪攃埇偡傞偙偲偑昁梫偱偁傞丅

杮栤偺応崌丄壖偵峛丒壋搚抧偺偄偢傟偐傪攧媝偟偨応崌丄攧媝偟偨搚抧偵偼摨偠傛偆側捓戄晄摦嶻偑寶抸偝傟傞壜擻惈偑偁傞偨傔丄晄摦嶻嬈幰偺採埬偑揔惓側憡応偱偁傞偐偁傞掱搙攃埇偟偰偍偔偙偲偑昁梫偱偁傞丅

2. 帺戭丒挀幵応傪攧媝偟偨応崌偵偍偗傞偦傟偧傟偺壽惻忋偺堘偄

仠帺戭傪攧媝偟偨応崌

杮栤偺応崌丄嫃廧梡嵿嶻偺忳搉強摼偺3,000枩墌摿暿峊彍偲寉尭惻棪偺摿椺傪揔梡偡傞偙偲偱丄惻晧扴傪寉尭壜擻丅

丒嫃廧梡嵿嶻偺忳搉強摼偺3,000枩墌摿暿峊彍

帺暘偑廧傫偱偄偨壠壆傪攧傞偐丄壠壆偲偲傕偵晘抧傗庁抧尃傪攧偭偨嵺丄強桳婜娫偺挿抁偵娭學側偔忳搉強摼偐傜嵟崅3,000枩墌傑偱峊彍壜擻丅

丒寉尭惻棪偺摿椺

憽梌丒憡懕偵傛傝嵿嶻傪庢摼偟偨応崌丄偦偺庢摼擔丒庢摼旓傪堷偒宲偖偨傔丄帺戭偺強桳婜娫偑10擭挻偱偁傟偽乮忳搉擭偺1寧1擔帪揰偱敾抐乯丄寉尭惻棪偺摿椺偑揔梡壜擻丅

仠挀幵応傪攧媝偟偨応崌

帠嬈梡偺搚抧傗寶暔摍傪忳搙偟丄堦掕婜娫撪偵摿掕偺帒嶻傪庢摼偟帠嬈梡偲偟偨応崌偵偼丄帠嬈梡帒嶻偺攦姺偊摿椺偵傛傝忳搉廂擖偺80%偵偮偄偰壽惻傪孞傝墑傋傜傟傞丅

3. 捓戄傾僷乕僩偺寶暔強桳尃俀暘偺侾傪枀偵帩偨偣傞庤朄偲丄偦偺懠偺枀傊偺帒嬥墖彆曽朄

仠寶暔強桳尃俀暘偺侾傪枀柤媊偲偟偰憽梌偡傞曽朄

憽梌宊栺彂傪嶌惉偟偨忋偱丄朄柋嬊偵憽梌傪尨場偲偡傞強桳尃堏揮搊婰傪怽惪偡傞偙偲偱丄寶暔強桳尃偺2暘偺1傪枀柤媊偲偡傞偙偲偑壜擻丅偨偩偟丄楋擭壽惻偺憽梌惻偲偟偰婎慴峊彍110枩墌傪挻偊偨晹暘偑壽惻懳徾偲側傞偨傔丄枀偵偼懡妟偺憽梌惻晧扴偑敪惗偡傞壜擻惈偑崅偄丅

偦偺偨傔丄憡懕帪惛嶼壽惻偺揔梡傪庴偗傞偙偲偱丄摿暿峊彍2,500枩墌傑偱偺憽梌偵偼憽梌惻偑偐偐傜偢丄2,500枩墌傪挻偊傞晹暘偵偮偄偰偼堦棩20亾偱壽惻偝傟丄彨棃偺憡懕敪惗帪傑偱惻晧扴傪孞傝墑傋傞偙偲偑壜擻丅

仠偦偺懠偺枀傊偺帒嬥墖彆曽朄

惗慜憽梌偺曽朄偲偟偰偼丄楋擭憽梌怣戸偺棙梡偑嫇偘傜傟傞丅

楋擭憽梌怣戸偼丄恊傗慶晝曣摍偺埾戸幰偑怣戸嬧峴偵怣戸嵿嶻傪嫆弌偟丄枅擭堦掕妟傪巕傗懛摍偺庴塿幰偵憽梌偡傞怣戸彜昳偱丄枅擭憽梌宊栺彂傪掲寢偡傞偙偲偱丄憽梌惻偺婎慴峊彍110枩墌傑偱旕壽惻偱憽梌偑壜擻偵側傞丅

懡偔偺嬥梈婡娭偱宊栺摉弶偵500枩墌掱搙傪梐偗擖傟傞偙偲偑昁梫側偨傔丄偦偺屻偺捓戄廂擖偐傜悘帪怣戸嵿嶻傪捛壛梐擖偟偰偄偔偙偲偱丄惻晧扴傪梷偊側偑傜枀傊偺帒嬥墖彆偑壜擻丅偨偩偟丄嬤擭惻惂夵惓偺媍榑偺拞偱憽梌惻偺婎慴峊彍偺攑巭丒弅彫偑嫇偑偭偰偄傞偨傔丄崱屻偺夵惓傪拲帇偟偰偄偔偙偲偑昁梫偱偁傞丅

4. 娭梌偡傋偒愱栧怑嬈壠

峛搚抧丒寶暔傗壋搚抧偺攧媝偵偍偗傞丄搚抧丒寶暔偺強桳尃堏揮搊婰摍偵偮偄偰偼巌朄彂巑丄壽惻忋偺庢埖偄偵娭偡傞嬶懱揑側惻柋憡択偵偮偄偰偼惻棟巑丄晄摦嶻攧攦偺攠夘摍偺戭抧寶暔庢堷嬈朄偵婯掕偡傞嬈柋偵奩摉偡傞傕偺偵偮偄偰偼丄戭抧寶暔庢堷巑偑揔摉丅

側偍丄峛寶暔傪庢傝夡偟偰偐傜忳搉偡傞応崌偺寶暔偺柵幐搊婰丒昞戣搊婰偵偮偄偰偼搚抧壠壆挷嵏巑偑揔摉丅

FP懳嶔島嵗

亙FP懳嶔捠怣島嵗亜

仠LEC偺FP島嵗乮僉乕儚乕僪専嶕棑偱乽1媺乿偲専嶕乯丂佀丂FP乮僼傽僀僫儞僔儍儖丒僾儔儞僫乕乯僒僀僩偼偙偪傜

![]()

仠1媺FP媄擻巑乮妛壢帋尡懳嶔乯偺WEB島嵗丂佀丂侾媺俥俹媄擻巑帒奿懳嶔島嵗乮帒奿懳嶔僪僢僩僐儉乯

仠捠嬑拞偵壒惡妛廗偡傞側傜丂佀丂俥俹 捠嬑島嵗

![]()

仠幮楯巑丒戭寶丒拞彫婇嬈恌抐巑摍傕庴偗傞側傜丂佀丂寧妟掕妟僒乕價僗亂僂働儂乕僟僀亃

![]()