2023�N9��24�����Zpart1

2023�N9��24�����Zpart1

part1�@��蕶

���� �ၜ

�`����́A���H���Ƃ��c�ނw������Ёi�����ЁE�������ݒu��Ёj�̑�\������В��ł��������A�挎�A�a�C�ɂ��70�ŋ}�������B�n���s�s�ɏ��݂���w�Ђ́A�`����45�N�O�ɐݗ�������Ђł���B�o�u�������͌o�c�̌��������������������A2000�N�ȍ~�A�Ɛт͌����ɐ��ڂ��Ă���B�w�Ђ̗]�莑���͂R���~�ȏ゠��A�o�c�͈��肵�Ă���B

�y���Ə��p�ɂ��āz

���j�b����i42�j�́A�P�N�O�ɂw�Ђ̎�����ɏA�C���A�����I�Ɍo�c��S���Ă����B���̌o�c�\�͍͂����A��p�҂Ƃ��Ă̎����ɖ��͂Ȃ��B�w�Ђ̐ݗ��ȗ��A�`������x���Ă���������H�������̂d����i68�j���A�����В��Ƃ��Ē��j�b����ɑ��۔��������Ă���B�܂��A�Ȃa����i68�j�́A���N�A������Ƃ��Đl���E�����̊Ǘ������S�����A�`�����⍲���Ă������A���������A������Ƃ��Ē��j�b������T�|�[�g���Ă��������ƍl���Ă���B

�Ȃa����ђ��j�b����́A�`����̑����J�n���ˑR�ł��������߁A���X�ɑ�\�҂�I�C����K�v�����邪�A���̕��@���킩��Ȃ��B�܂��A�`����͂w�Њ����̈ړ]��i�߂Ă��炸�A���Њ����̊e�����s���Ă��Ȃ��������߁A�w�Њ������ǂ̂悤�ɏ��p�i��Y�����j����ׂ�������Y�܂��Ă���B

�y���Y���p�ɂ��āz

�`����͈⌾�����������Ă��Ȃ������B�Ȃa�������s���ɕ�炷�������̓�j�c����i38�j�Ɉӌ������Ƃ���A��j�c����u�e�����}�����āA�ꂳ���Z�M����ςȂ��Ƃ͗������Ă���B���͂w�Ђ̌o�c�Ɋւ�����͂Ȃ����A�s���Y��~�����Ƃ��v��Ȃ��B

�����A���q�Ƃ��Đe���̍��Y�̈ꕔ�����炤�����͂���Ǝv���Ă���v�ƌ���ꂽ�B���j�b����Ɠ�j�c����̊W�͗ǍD�ł�����̂́A�Ȃa����́A�Z��Ԃő������Y�̕肪�����邱�ƂɈꖕ�̕s���������Ă���B

�܂��A�`����͐��O�A�Q�l�̑��i14�A10�j�ɋ��玑�����^�M���𗘗p���ċ��玑�����ꊇ���^���Ă����B����ɂ��āA���j�b����́A�M����s�̒S���҂���c�]���Y���������Y�Ɋ܂܂��\��������ƕ����A���̊T�v���m�F�������Ǝv���Ă���B

�y�`����̑������Y�̊T�v�z�i�����ŕ]���z�A�y�n�͏��K�͑�n���̕]�����K�p�O�j

�P�D���a���@�@ �F �P���~

�Q�D���S�ސE�� �F 7,000���~�i�Ȃa����Ɏx���j

�R�D�w�Њ����@ �F �S���~

�S�D����

(1)�y�n�i300�u�j�F 6,000���~

(2)�����i�z20�N�j�F 1,500���~

�T�D�w�Ж{�Гy�n�i500�u�j �F 8,000���~�i���j

�U�D���ɒ��ԏ�i400�u�j�@ �F 5,000���~

���v �F �V��7,500���~

���`����̑����ɌW�鑊���Ŋz�i�V��7,500���~�Ɋ�Â��Čv�Z�j�́A��Q��4,500���~�i�z��҂̐Ŋz�y���E���K�͑�n���̕]�����K�p�O�j�Ǝ��Z����Ă���B

�i���j�w�Ђ͓y�n�̖����Ԋ҂Ɋւ���͏o�����`����ƘA���ŐŖ����ɒ�o���A�`����ɒʏ�̒n����x�����Ă���B

�y�w�Ђ̊T�v�z

���{���@�@�F1,000���~

��ЋK�́@�F����

�]�ƈ����@�F50�l

�����H�����F22���~

�o�험�v�@�F5,000���~

�����Y�@�@�F10���~

���Z���@�@�F10��

����\���i���s�ϊ�������10�����j�F�`����80���A�Ȃa����10���A���j�b����10��

�����̑����ŕ]���z�F�ގ��Ǝ�䏀���z5,000�~�^���A�����Y���z7,000�~�^��

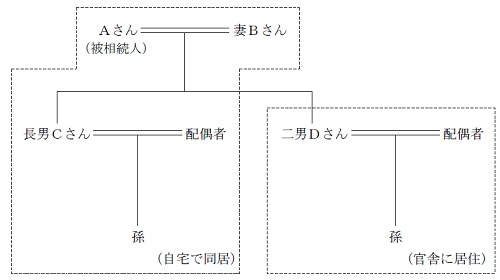

�y�`����̉Ƒ��\���i�@�葊���l�j�z

�Ȃa����i68�j�@�F�w�Ђ̎�����B���j�b����Ƒ��Ɠ������Ă���B

���j�b����i42�j�F�w�Ђ̎�����B�ȂƎq�̂R�l�ŁA��a����Ɠ������Ă���B

��j�c����i38�j�F�������B�ȂƎq�̂R�l�Ŋ��ɂɏZ��ł���B

�y�e���W�}�z

part1 �|�C���g���

1. �[�Ŏ����̊m�ہA�����ł̌y����

(1) ���Ɋ��̊��p

(2) ���K�͑�n�̓���̊��p

(3) ���ꊔ���̑����ŁE���^�ł̔[�ŗP�\�E�Ə����x�̊��p

2. ��Y������E���Y���p��

(1) �⌾�������c���̍쐬

(2) �◯���Ɋւ��閯�@�̓���̊��p

3. ���Ə��p�Ő��̓���̊��p�̗��ӓ_

A�����L����X�Њ����ɂ��ẮA���ꊔ���̑����ŁE���^�ł̔[�ŗP�\�E�Ə����x�̊��p�ɂ��A�S������ŕ��S�Ȃ��ړ]�\�i�[�ŗP�\����100���j�B

�������A���ꊔ�����ɂ��Ă̑����ł̔[�ŗP�\�E�Ə�����ɂ́A��ЁE��p�ҁi�o�c���p�ҁj���ꂼ��̓K�p�v�����������2024�N3��31���܂łɓ��Ᏻ�p�v���s���{���m���ɒ�o���Ċm�F���A�o�c���p�~�����@�Ɋ�Â��s���{���m���̔F�����邱�Ƃ��K�v�i�F��̐\���͑����J�n��8�����ȓ��j�B

�������A���ꊔ���̑����ł̔[�ŗP�\�E�Ə������p�҂́A�����J�n���̗�������5�����o�ߎ��_�ʼn�Ђ̑�\����L���A�����J�n���Ɍ�p�҂Ɠ����W�ғ��ő��c��������50�����ł��邱�Ƃ��K�v�B

�{��̏ꍇX�Ђ͎������ݒu��Ђł��邪�A�������ݒu��Ђł́A���������\������̌���݂̂ŋ@���I�Ȏ��Ɖ^�c���\�ŁA���呍��ł̌��c�͖@�莖���E�芼�Œ�߂������̂��ƂȂ�B����Ď������Ō�p�҂ł��钷�jC������\������Ƃ��錈�c�����邱�Ƃ��K�v�ƂȂ�B

4. �����l�Ԃ̕����ȑ������@

(1) ��B����̑������i����y�n�E�����A�a�����̈ꕔ�j

����y�n�E���������K�͑�n�̓����K�p���Ȃ��瑊�������A�a�����̈ꕔ�𑊑������邱�ƂŁA�����ŕ��S�ƍ���̐����s�����y������B

(2) ���jC�̑������iX�Њ����Ɩ{�Гy�n�̑����j

�w�Њ�������p�҂ł���C����ɏW�������邾���łȂ��AX�Ж{�Гy�n�ɂ��Ă�C����ɑ��������邱�Ƃ��A�~���Ȏ��Ə��p��d�v�ł���B

���K�͑�n�̓���́A���苏�Z�p��n��330�u�A���莖�Ɨp��n��400�u�܂Ŋ��S���p�\�ł���A�ő�730�u�܂�80�����z�\�B

�{��̏ꍇ�A����̂���300�u�܂œ��苏�Z�p��n��K�p���A�w�Ж{�Гy�n�͓��蓯����Ў��Ɨp��n���Ƃ��āA400�u�܂ŏ��K�͑�n�̓���̕��p���\�B

(3) ��jD����̑������i���Z���Y�ƌ��ɒ��ԏ�j

���Z���Y�ƌ��ɒ��ԏ�𒆐S�ɑ��������邪�A���ꂾ���ł͊��������Ȃ����߁A��B����̑��������Z�ېŐ��x�E���n��������̏Z��擾���������^�̔�ېŐ��x�����p���A���^�ŕ��S���y�����Ȃ��琶�O���^���s�����Ƃ������ł���B

�ȏ�̕����ł́A���jC����̑������������Ȃ�\�����������߁A���Ɋ���w�Ж{�Ќ����̒����������Ƃ����㏞�����i������ɕ��������j�ɂ��A������x�ϓ��ȑ������\�Ǝv����B

�܂��A��B�̑����������i�������j�ɁA��jD�ɂ�葽���̈�Y�𑊑����������Ƃ������\�i��Y�������c�̒��ł������L���������؏��⌾�②�^�_�̓��e���������邱�Ƃ��]�܂����j�B

5. ���玑�����^�M���̎c�]���Y�̎�舵��

���玑�����^�M���́A�����鋳�玑���̔�ېœ���𗘗p���邽�߂̋��Z���i�ŁA��ېœ�����邽�߂ɁA���玑���Ƃ��ĐM����s�����戵�����Z�@�ւɗa������A���玑���Ǘ��_���������邱�Ƃ��K�v�ƂȂ�B

���玑���̔�ېœ���ł́A���n�������狳�玑�����ꊇ���^���ꂽ�ꍇ�A�҂��Ƃ�1,500���~�܂Ŕ�ې��ƂȂ邪�A���^�҂̎��S�����ɂ�����炸�A���^�҂����S�����ꍇ�ɂ́A�c�z�������ł̉ېʼn��i�ɉ��Z�����B�������A�����J�n����23�Ζ����̎҂�A�݊w���E����P�����t���̎x���ΏۂƂȂ鋳��P������u���̎҂́A���O���^���Z�̑ΏۊO�ƂȂ�B

����ɁA�Ő������ɂ��2024�N�ȍ~�̑��^����́A���^�҂̎��S���_�����^�҂̑����ł̉ېʼn��i�̍��v�z��5���~����Ƃ��́A�҂�23�Ζ����ł���ꍇ���ł����Ă��c�z�������ł̉ېʼn��i�ɉ��Z�����B

A����̏ꍇ�A�����_�ŏ��L���Y��5���~���Ă�����̂́A���^�͐��O�Ɏ��{�������̂ł��������߁A10��̑��ւ̋��玑�����^�̎c�z�͐��O���^���Z�̑ΏۊO�ƂȂ�\���������B

���e�o�ƐE�Ɨϗ�

FP�̐E�Ɨϗ��́A�ڋq���v�̗D��A���`���A�����`���i�A�J�E���^�r���e�B�j�A�@�߂̏���i�R���v���C�A���X�̓O��j�A�ڋq�̐����E���Ӂi�C���t�H�[���h�E�R���Z���g�j�A�\�͂̌[���̂U�B

�{��ł́AFP�ƌڋq�̗��v������ڋq�̔閧�R�k�����O����ǖʂł͂Ȃ��A���Z���i����@���ɂ�����d�v�����̐����`���Ɋւ��i�K�ł��Ȃ������ł��̂ŁA��ԏd�v�Ȃ̂́A�l�X�ȑ����ł̌y����E���Y���p��̕��@�₻���K�p�������ʂ�������Ɛ������ڋq�̗���x���m�F����u�C���t�H�[���h�E�R���Z���g�v�Ƃ������ƂɂȂ邩�Ǝv���܂��B

�����̎������̌��J�̌��k

FP��u��

��FP���ʐM�u����

��LEC��FP�u���i�L�[���[�h�������Łu1���v�ƌ����j�@�ˁ@FP�i�t�@�C�i���V�����E�v�����i�[�j�T�C�g�͂�����

![]()

��1��FP�Z�\�m�i�w�Ȏ�����j��WEB�u���@�ˁ@�P���e�o�Z�\�m���i��u���i���i��h�b�g�R���j

���ʋΒ��ɉ����w�K����Ȃ�@�ˁ@�e�o �ʋu��

![]()

���ИJ�m�E��E������Ɛf�f�m������Ȃ�@�ˁ@���z��z�T�[�r�X�y�E�P�z�[�_�C�z

![]()