問59 2023年9月応用

問59 問題文

前問《問58》を踏まえ、Aさんの2023年分の所得税および復興特別所得税の申告納税額を計算した下記の表の空欄(1)〜(7)に入る最も適切な数値を、解答用紙に記入しなさい。空欄(7)については100円未満を切り捨てること。

なお、Aさんは、雑損控除の適用を受けるものとし、計算にあたっては、次頁の〈資料〉を用いるものとする。また、記載のない事項については考慮しないものとし、問題の性質上、明らかにできない部分は「□□□」で示してある。

(単位:円)

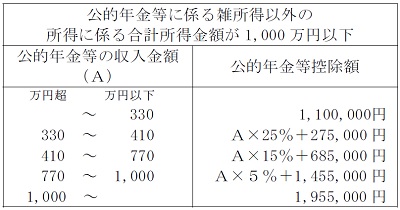

〈資料〉65歳以上の年金受給者に係る公的年金等控除額の速算表(一部抜粋)

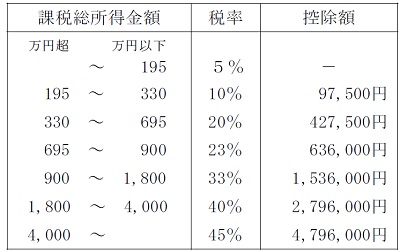

〈資料〉所得税の速算表

問59 解答・解説

所得税の算出税額に関する問題です。

所得税の申告納税額を計算するには、まずその人の総所得金額を計算する必要がありますが、総所得金額は、大雑把に言うと、総合課税の所得を合計し、損益通算した後の金額です。

本問では、事業所得と不動産所得、一時所得(一時払変額個人年金保険の解約返戻金)は全て総合課税の対象です。なお、火災保険は、火災による損害以外にも、水災(洪水)・風災(突風・竜巻)・落雷・ひょう災・雪災などの自然災害についても補償対象ですが、受け取った保険金は、その住宅の時価や再調達価格ですから、理屈上トクした(利益が出た)というわけではありません。よって、保険金は非課税となるため、総所得金額には含めません。

※一時払の養老保険や個人年金保険・変額個人年金などを契約から5年以内に解約(満期による契約満了含む)した場合、金融類似商品として受取差益に20.315%の源泉分離課税となります(復興特別所得税を含む)。

本問の場合、契約から解約まで5年超であるため、受け取った解約返戻金は、一時所得の収入として総合課税の対象です。

さらに、一時所得は、総所得金額を算出する際に、その2分の1が合算対象です。

事業所得は既に分かっていますから、まずは不動産所得を計算します。

不動産・事業・山林・譲渡所得の損失は、給与所得や一時所得等の他の所得と損益通算できます。

ただし、不動産所得の損失のうち、土地取得に要した負債の利子相当部分は、他の所得と損益通算できません(建物取得用なら損益通算可)。

つまり、借金して土地を購入した場合、その年は収入より支出が上回って不動産所得が損失となっても、借金の利子分は損益通算の対象外ということです。

青色申告していると、不動産所得=不動産収入−必要経費−青色申告特別控除 ですが、Aさんは事業所得の算出時に最高65万円の青色申告特別控除を使い切っているため、不動産所得からは控除できません。

よって、不動産所得=790万円−815万=▲25万円に対し、土地の借金の利子分30万円は損益通算の対象外ですので、損益通算の対象となる不動産所得の損失は発生しません。

また、一時所得=収入額−収入を得るために支出した額−特別控除50万円 ですので、

一時所得=340万円−270万円−特別控除50万円=20万円

よって、

総所得金額=事業所得+不動産所得+一時所得×1/2

=1,418万円+0円+20万円×1/2=1,428万円

従って、(1)の正解は、1,428,000(円単位)

次に、雑損控除の適用を受けると、災害や盗難にあった場合に、その損失額を確定申告することで、損失額の一部の金額を課税所得から控除してもらえますが、雑損控除は、「損失額のうち災害関連の支出金額−5万円」または「損失額−総所得金額等×10%」のいずれか多い額です(損失額=損害額+災害関連支出額−受取保険金額)。

災害関連支出100万円−5万円=95万円<損失額(損害300万円+支出100万円−保険金150万円)−総所得金額1,428万円×10%=107.2万円です。

よって、(2)の正解は、1,072,000(円単位)

また、扶養控除は16歳以上が適用対象で、控除額は38万円なのに対し、特定扶養控除は、19歳以上23歳未満が適用対象で、控除額は扶養控除38万円に25万円上乗せした、63万円です。

また、いずれも生計同一で合計所得金額48万円以下(給与収入だけなら103万円以下)であることが必要です。

よって、給与収入100万円の長男Dさん(20歳)は特定扶養控除63万円の対象です。

さらに、70歳以上の人を扶養する場合、老人扶養親族として、同居する老親等の場合は58万円、同居する老親以外の場合は48万円の扶養控除が適用されます。

また、いずれも生計同一で合計所得金額48万円以下(年金収入だけなら158万円以下)であることが必要です。

よって、75歳で年金収入150万円の父Cさんは、同居老親として老人扶養控除58万円の対象です。

従って、扶養控除合計=63万円+58万円=121万円

よって(3)の正解は、1,210,000(円単位)

所得税の基礎控除は納税者の合計所得金額が2,400万円以下であれば48万円となり、2,400万円以上になると段階的に控除額が引き下げられ、2,500万円超では0円です。

よって(4)の正解は、480,000(円単位)

次に、課税総所得金額、算出税額を計算して求めます。

課税総所得金額=総所得金額1,428万円−所得控除合計(107.2万円+147.8万円+121万円+48万円)=1,004万円

算出税額=課税総所得1,004万円×33%−153.6万円=177.72万円

よって(5)の正解は、1,777,200(円単位)

ここで、税額控除は、算出された所得税額から差し引くことができるため、

差引所得税額=算出税額−税額控除=177.72万円−20.72万円=157万円

復興特別所得税は所得税額の2.1%ですので、

復興特別所得税=157万円×2.1%=3.297万円

よって(6)の正解は、32,970(円単位)

最後に、算出された差引所得税額と復興特別所得税の合計から、源泉徴収済みの所得税・復興特別所得税を差し引くと、申告納税額が算出できます。

所得税157万円+復興特別所得税3.297万円−源泉徴収済み0円=160.297万円 →160.29万円(100円未満切捨て)

よって(7)の正解は、1,602,900(円単位)

以上により正解は、(1)14,280,000(円) (2)1,072,000(円) (3)1,210,000(円)

(4)480,000(円) (5)1,777,200(円) (6)32,970(円) (7)1,602,900(円)

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。