2011年2月5日実技part2

2011年2月5日実技part2

part2 問題文

●設

例●

Aさん(65歳)は、地方主要都市の郊外にあり10年前に亡父から相続した甲土地および家屋に、妻(63歳)と2人で居住している。長年勤めた会社を今年退職したため、現在の定期的な収入は年金のみである。自宅土地建物以外の資産としては、金融資産を1,000万円保有している。子供4人はいずれも独立し、自立した生活を営んでいる。

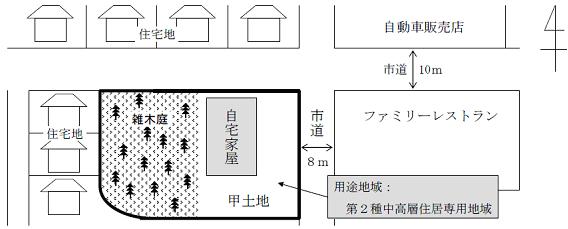

甲土地は市街化区域内の優良な丘陵住宅地にあり、隣接する準幹線道沿いには商業施設も存在する。甲土地の面積は1,200㎡と広いが過半は雑木のある庭で、自宅建物は床面積200㎡の古い平家建て古民家風建物である。Aさんは自宅に愛着があり生活を気に入っていたのだが、最近は、その維持・管理が経済的にも肉体的にも負担に感じるようになってきた。そこで、夫婦で話し合った結果、自宅(土地建物)は売却し、市中心部のケア付きマンション(分譲価格3,500万円)を購入して移り住もうということになった。

そのような折、大手の不動産会社X社から、「宅地造成して分譲したいので、甲土地を相場水準並みの9,000万円で買い取りたい」という提案があった。

Aさんは4人の子供に相談したところ、大手レストランで料理長をしている二男から、「ちょうど独立を考えているので、あの家をレストランとして使わせてくれないか。すごく趣がある家だし立地もよい。相続の問題が気になるなら、正規の賃貸借契約をして毎月の賃料を支払おうと思う。改築資金くらいの持ち合わせはある」と持ちかけられた。

このことをX社に伝えたところ、「二男の希望を優先するのなら、家屋とその周りの敷地を除いた部分だけでも宅地造成が可能なので買い受けたい」という返事であった。

Aさんは、二男の希望をかなえてあげたい気持ちは強い。一方で、Aさん自身は、今後の余生を働くことなくケア付きマンションでのんびりと過ごしたいと願っている。

〈Aさんの相談事項〉

1.甲土地を売却した場合、譲渡所得税はどのようになるのか。

2.二男と賃貸借契約を結ぶことは、将来の相続を考慮してどのような意味があるのか。また、賃貸借

契約を結ぶ場合、留意すべきことはあるか。

3.甲土地を一括で売却すべきか、それとも自宅家屋周辺を残して他の部分の土地だけを売却すべき

か、あなたの考えを教えてほしい。

part2 ポイント解説

●顧客の抱える問題と解決策

1. 甲土地を売却した場合の譲渡所得税

譲渡費用を仮に300万円とすると、以下の通り。

3,000万円特別控除+10年超所有軽減税率の特例を適用する場合

譲渡所得:譲渡収入9,000万円-(取得費9,000万円×5%+譲渡費用300万円)=8,250万円

課税譲渡所得:8,250万円-特別控除3,000万円=5,250万円

軽減税率適用後の譲渡所得税:5,250万円×14%=735万円

特定居住用財産の買換え特例を適用する場合

譲渡収入:譲渡収入9,000万円-買換え代金3,500万円=5,500万円

取得費・譲渡費用:(9,000万円×5%+300万円)×5,500万円/9,000万円=458万円

譲渡所得:5,500万円-458万円=5,041万円

長期譲渡所得税:5,041万円×20%=1,008万円

以上により、3,000万円特別控除+10年超所有軽減税率の特例を適用することで譲渡所得税の負担軽減を図れると思われるが、具体的な税額算出には税理士の協力を仰ぐ。

2. 二男との賃貸借契約の意味・留意点

二男との賃貸借契約の意味

二男と賃貸借契約を締結することで、甲土地は相続の際貸家建付地として評価されるため、借地権割合・借家権割合分減額され、相続税の負担軽減を図ることが出来る。

賃貸借契約を締結せずに、無償で貸し付けた場合(使用貸借)、甲土地は相続の際自用地評価額として減額無しの評価となり、相続税の負担が大きくなる。

二男との賃貸借契約締結時の留意点

当該地域が権利金収受の慣行がある地域であれば、親子間でも賃貸借契約時に権利金収受がない場合、子に対して贈与税が認定課税される。

よって、当該地域における権利金収受の慣行の有無や、相場の賃料等を確認することが必要。

3. 甲土地一括売却と自宅家屋周辺以外の土地だけの売却との選択

自宅家屋周辺以外の土地だけを売却した場合、3,000万円の特別控除や居住用財産の買換え特例といった税制優遇は受けられない。従って、税負担の面だけであれば、甲土地一括売却の方がメリットがある。

ただし、自宅家屋周辺以外の土地だけの売却代金は明示されていないものの、恐らくケア付きマンション3,500万円と譲渡所得税を十分賄える金額であること、またAさんの収入が「年金+二男からの賃料」となり、金融資産1,000万円も保有していることから、『余生をケア付きマンションでのんびり過ごしたい』という、Aさんの希望を満たすことも可能と思われる。

よって、二男とも相談の上で、自宅家屋周辺以外の土地だけの売却を検討することを提案する。

● FPと関連法規

相続・遺産分割等に関わる具体的な法律問題に関しては、弁護士を紹介し、具体的な税金の質問等に関しては、税理士を紹介すべきです。

また、媒介や契約代理等の宅地建物取引業法に規定する業務に該当するものについては、不動産業者を紹介すべきです。

本問では、X社との不動産取引及びそれに伴う税金問題が大きな焦点であるため、具体的な検討を行う際には、不動産業者と税理士の協力を仰ぐべきと考えます。

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()