問64 2023年9月応用

問64 問題文

仮に、Aさんが現時点(2023年9月10日)において死亡し、孫Eさんに係る相続税の課税価格が4,280万円、相続税の課税価格の合計額が2億1,400万円である場合、(1)および(2)に答えなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。なお、孫Eさんはこれまでに相続税の未成年者控除の適用を受けたことがないものとする。

(1)相続税の総額はいくらか。

(2)孫Eさんの納付すべき相続税額はいくらか。

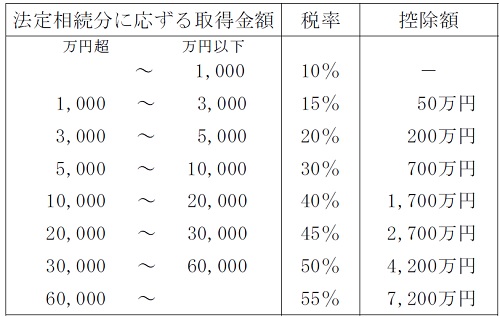

〈資料〉相続税の速算表

問64 解答・解説

相続税の総額・相続人が納付する相続税額に関する問題です。

相続税の総額は、課税遺産総額をそれぞれ法定相続分に分割し、分割後の金額に応じた税率で算出します。

相続税の基礎控除は、3,000万円+法定相続人の数×600万円ですが、相続税法上、養子は実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人とすることができます。

また、配偶者は常に法定相続人となり、それ以外の親族は、子・直系尊属・兄弟姉妹の順に、先の順位者がいない場合に、法定相続人となります。

さらに、被相続人が死亡するよりも先に相続人が死亡した場合、その相続人の直系卑属が代襲相続人として、相続人に代わって相続します。

従って、本問における法定相続人は、配偶者である妻B、長女D、長男Cの代襲相続人である孫E・F、養子1人分の5人となります。ただし、孫E・Fは、被相続人の養子でもありますが、相続人としての資格が重複する場合、法定相続人の数は実数としてカウントします(重複カウントしない)。よって法定相続人の数は養子1人分はカウントせず4人となります。

よって、相続税の基礎控除=3,000万円+4人×600万円=5,400万円 です。

よって、課税遺産総額=2億1,400万円−5,400万円=1億6,000万円 です。

本問の場合、孫Eさん・Fさんは、長男の代襲相続人であり被相続人の養子でもありますが、相続人としての資格が重複する場合、法定相続分は、それぞれの相続分を合計した割合になります。

配偶者と子が相続人のとき、配偶者の相続分は2分の1、子の相続分は2分の1(子の人数分で分割)ですから、妻Bさんの法定相続分は1/2、子である長女Dさん・代襲相続孫Eさん・Fさん・養子1人分の法定相続分は1/8(1/2÷4)、孫養子Eさん・Fさんの法定相続分は1/16(1/8÷2)。

よって、孫Eさん・Fさんの法定相続分は、代襲相続としての1/8と孫養子としての1/16の合計で、3/16となります。

妻Bの法定相続分の相続税 :1億6,000万円×1/2×30%−700万円=1,700万円

長女Dの法定相続分の相続税:1億6,000万円×1/8×15%−50万円=250万円

孫Eの法定相続分の相続税 :1億6,000万円×3/16×15%−50万円=400万円

孫Fの法定相続分の相続税 :1億6,000万円×3/16×15%−50万円=400万円

従って、相続税の総額=1,700万円+250万円+400万円+400万円=2,750万円 です。

次に、相続税の納税義務者は、相続・遺贈(死因贈与を含む)により財産を取得した個人で、納付すべき相続税額の計算式は以下の通りです。

各相続人等の相続税=相続税の総額×各人の課税価格/課税価格の合計額

孫Eさんの課税価格は4,280万円、課税価格の合計額は2.14億円ですから、

2,750万円×(4,280万円/2.14億円)=550万円

被相続人の一親等の血族及び配偶者以外の人が、相続や遺贈で財産を取得した場合、相続税額の2割相当額が加算されます。

一親等の血族とは、被相続人の父・母・子(代襲相続人となった孫(直系卑属)を含む)で、養子は血がつながっているわけではありませんが、一親等の法定血族とされます。

ただし、被相続人の直系卑属がその被相続人の養子となっている場合は、相続税の2割相当額加算の対象です(孫養子といわれます)。

つまり、被相続人Aさんの直系卑属であるGさん(長女Dさんの子)が養子となっているため、一親等の法定血族ではあるものの、相続税の2割加算の対象となるわけです。

ただし、被相続続人の子が相続開始前に死亡していたり、相続権を失ったりしたために、孫養子が代襲相続している場合には、相続税額の2割加算の対象となりません。

よって、被相続人Aさんの直系卑属であるEさん(長男Cさんの子)は養子となっていますが、長男Cさんを代襲相続しているため、相続税の2割加算の対象外です。 また、Eさんの兄弟姉妹であるFさんも、長男Cさんを代襲相続していますから、2割加算の対象外となります。

また、相続人が未成年者のとき、相続税額から未成年者控除として一定金額を差し引くことが可能ですが、控除額はその未成年者が満18歳になるまでの年数1年につき10万円で計算されます。

孫Eさんは14歳ですので、未成年者控除額=(18歳−14歳)×10万円=40万円

従って孫Eさんが納付する相続税は、550万円−40万円=510万円

以上により正解は、(1)2,750(万円) (2)510(万円)

関連・類似の過去問

この問題と似ている問題を検索してみよう!「検索」ボタンをクリック!

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。