問50 2013年1月基礎

問50 問題文

下記〈設例〉において「小規模宅地等についての相続税の課税価格の計算の特例」(以下,「本特例」という)の適用を受けた場合の当該宅地の相続税評価額として,最も適切なものは次のうちどれか。

〈設例〉

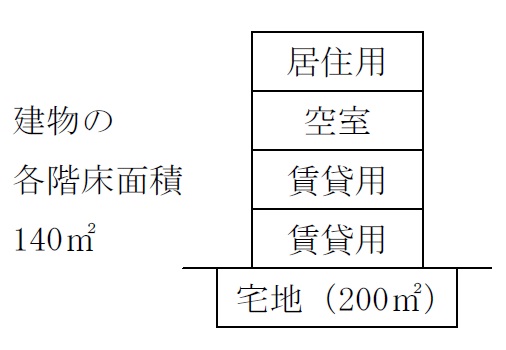

Aさんは,自己の所有する宅地(200㎡)に4階建ての建物を建て,その建物の1〜2階は賃貸し,3階は空室(賃貸募集はしていない),4階はAさんの居住用として利用していたが,Aさんは平成24年2月に死亡した。唯一の相続人である長男Bさんがこの宅地と建物を相続した。

Bさんは,Aさんと別居で,自分の家族と平成19年に取得した自宅で生活していたが,

平成24年10月に家族とともに4階に転居してきた。建物の1階部分は,平成24年8月に賃借人に売却している。

なお,Aさんの所有する土地は当該宅地のみとし,他の条件は考慮しないこととする。

| ・所有者:宅地および建物ともにAさん ・路線価(自用地価額):40万円/㎡ ・借地権割合:70% ・借家権割合:30% |

|

1) 4,580万円

2) 5,370万円

3) 5,580万円

4) 6,370万円

問50 解答・解説

小規模宅地の特例に関する問題です。

小規模宅地の特例では、自宅兼賃貸マンションの場合には自宅部分は240㎡を上限に80%減額、賃貸部分は200㎡を上限に50%減額、賃貸募集していない空室は減額ゼロです。

まず、敷地200㎡に4階建てのマンションが建っていますので、1階層当たりの敷地面積は200㎡÷4=50㎡ です。

よって、自宅・空室・賃貸・売却部分それぞれに対応する敷地面積は、

自宅部分50㎡・空室部分50㎡・賃貸部分50㎡となり、それぞれの評価額は、

自宅部分…40万円×50㎡=2,000万円(自用地評価額)

空室部分…40万円×50㎡=2,000万円(自用地評価額)

賃貸部分…40万円×50㎡×(1−70%×30%)=1,580万円(貸家建付地評価額)

売却部分…40万円×50㎡×(1−70%×30%)=1,580万円(貸家建付地評価額)

※ 相続税の課税時期は、相続により財産を取得した時(被相続人の死亡時)ですので、売却部分も相続発生時点では賃貸中で貸家建付地だったわけです。

ここで、小規模宅地の特例では、配偶者以外が取得する場合には、取得する別居親族は、相続開始前3年以内に自宅を所有していないことと、相続開始からの申告期限まで継続保有すること等が必要です。

Bさんはこれまで自宅を所有しており、また相続税の申告期限である、相続開始を知った日の翌日から10ヶ月以内に1階部分を売却してしまっているため、自宅部分と売却部分には特例を受けられません。

よって、特例で減額されるのは、賃貸部分の50%減額だけのため、

特例適用後の相続税評価額=自宅2,000+空室2,000+賃貸1,580×50%+売却1,580=6,370

従って正解は、6,370万円。

関連・類似の過去問

【関連・類似問題で学習効果UP!】

- 問50 2012年1月基礎【1級FP過去問解説】

- 問49 2012年9月基礎【1級FP過去問解説】

- 問50 2011年9月基礎【1級FP過去問解説】

- 問49 2011年1月基礎【1級FP過去問解説】

- 問48 2010年9月基礎

generated by 関連エントリーリストジェネレータ

FP対策講座

<FP対策通信講座>

●LECのFP講座(キーワード検索欄で「1級」と検索) ⇒ FP(ファイナンシャル・プランナー)サイトはこちら

![]()

●1級FP技能士(学科試験対策)のWEB講座 ⇒ 1級FP技能士資格対策講座(資格対策ドットコム)

●通勤中に音声学習するなら ⇒ FP 通勤講座

![]()

●社労士・宅建・中小企業診断士等も受けるなら ⇒ 月額定額サービス【ウケホーダイ】

![]()

●無料アプリ版公開中。

●無料アプリ版公開中。

●広告無しの有料版。

●広告無しの有料版。